1 个回答

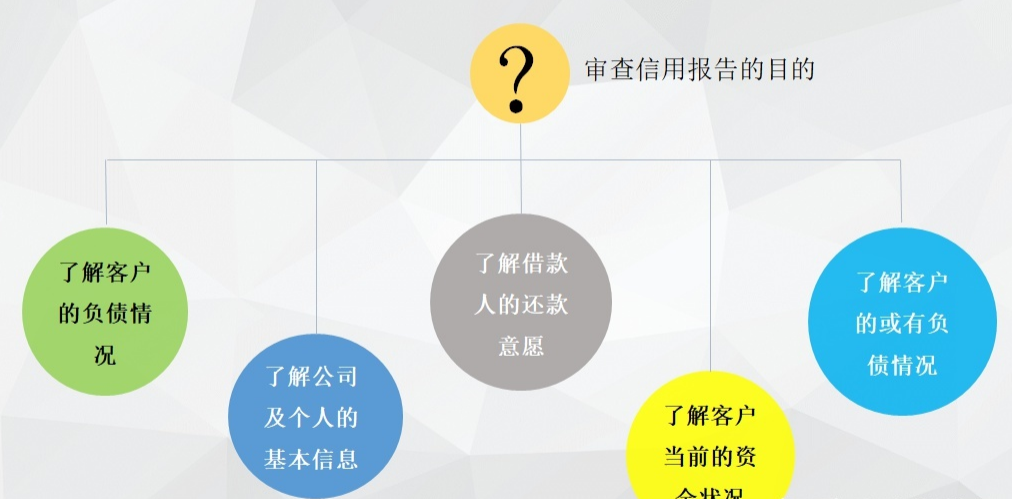

银行的信贷审批人员审查征信报告,分三个层次:

第一个层次看有没有严重违约。

比如看看客户的征信有没有“连三累六”,没有,一切OK,有,那就拜拜了。

第二个层次看违约程度。

除了看有没有“连三累六”以外,还要看违约的详细情况,比如,是贷款逾期还是信用卡逾期,贷款逾期又分为经营贷款逾期和消费贷款逾期,因为不同的逾期性质是不一样的。

同样是经营性贷款逾期,还会区分是偶尔一次逾期还是多次逾期,多次逾期的话要区分是连续逾期还是分次逾期。当然,逾期的金额也会对贷款审批有重大影响,逾期金额越大,负面影响越严重;同样的金额逾期,又要分为贷款本金逾期和利息逾期,性质也不同。

除了看征信报告中的贷款违约和信用卡违约情况,还要看对外担保违约,即,有没有对外担保代偿的,或者自己被担保机构代偿的。

第三个层次综合评价。

违约情况审查分析完了以后,再审查非信贷信息。

包括基本信息、公共信息和查询信息。

其中基本信息中的职业信息、年龄信息、居住信息、学历、婚姻状况等,对申请人在银行信贷评分系统中的评分值相差巨大,因为不同的基本信息反映出不同的风险等级,比如年龄。在信贷准入条件中,很多银行会规定年满18周岁,不超过60周岁,都可以贷款,然而实践工作中,虽然符合这个条件,但是,借款人的年龄越是接近18或60岁,得到贷款的可能性越低。

再说职业情况,借款人是行政事业单位的,是国企的,是垄断行业的,评分就高,相反,自由职业者,给个体老板打工,评分就很低。

不要说这是年龄歧视,也不要说这是职业歧视,因为银行在大量的贷后管理数据中发现,年龄偏大、偏小,职业和收入不稳定、不高,贷款违约数据会大幅增加,基于这个考虑,银行应会主动过滤掉那些违约率高的群体,如果你不幸就在这个群体中,那就要做好充分的思想准备。

公共信息,包括住房公积金信息,涉诉信息,欠税欠水电气费信息等等。

拿住房公积金信息来说,详细版的个人征信报告能够清晰地反映当事人在哪里缴纳公积金、啥时开始缴、缴了多长时间、个人缴纳比例和单位缴纳比例,以及目前的账户状态等等。仅仅这一条就能够充分说明借款人的生存状态,同时反射出他未来的违约概率。

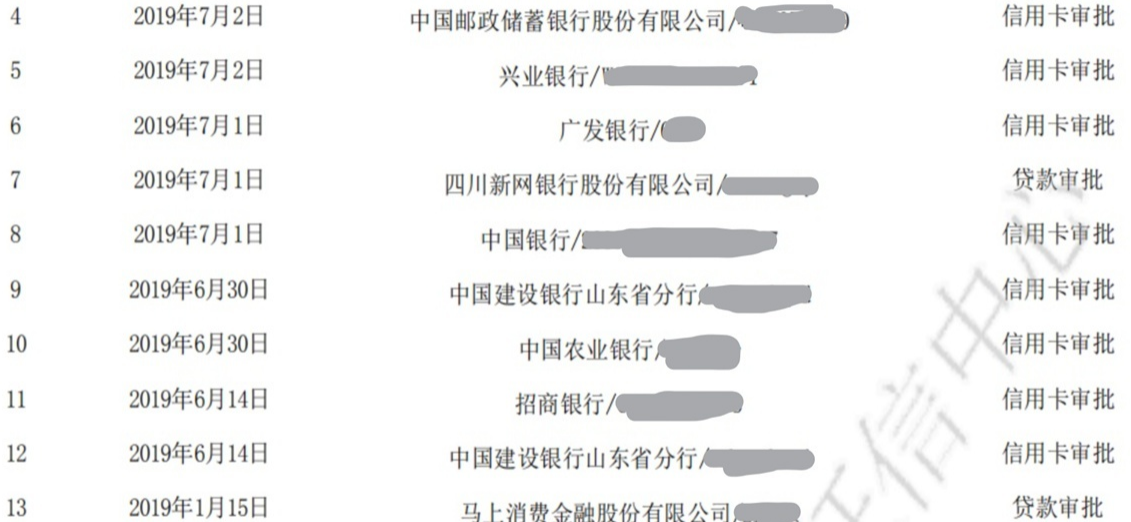

个人征信报告的查询记录。近期硬查询记录过多,就是花了,申请贷款很可能被拒,当然,查询记录并不一定全部可信,在审查过程中需要结合其他信贷资料一并考察,比如,查询记录上有一笔贷后管理查询,翻开前面的贷款或信用卡,此前他一笔贷款没有,也没有任何的信用卡,那么,他这笔贷后管理查询记录就不可信,很可能就是贷款审批查询。如果作为贷款审批查询,根据查询时间和当前报告的日期对比,如果相差的时间比较长,很可能那笔贷款被拒绝,诸如此类。一个贷款频频被拒绝的借款人来申请贷款,你是同意呢,还是不同意呢?相信,你的心中自有答案。