东方财富怎么买可转债?2020年1月13日东方财富可转债申购指南

关于东方财富怎么买可转债很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

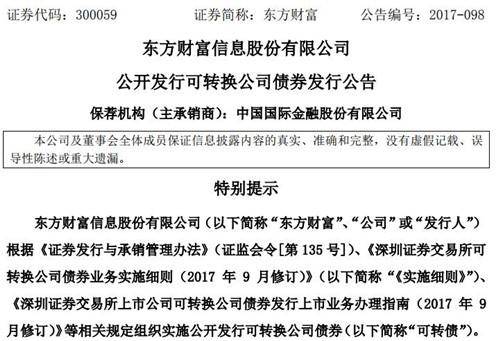

【TechWeb报道】12月18日消息,深交所上市公司东方财富日前发布公告称,拟发行46.5亿元可转债,本次可转债的初始转股价格为 13.69 元/股。东方财富公告截图东方财富本次发行人民币 46.50 亿元可转债,每张面值为人民币 100 元,共计 4,650万张,按面值发行。接下来具体说说2020年1月13日东方财富可转债申购指南

我来给你讲可转债怎么100%中签

说到可转债打新,多久没中签了?

想中签,赶紧了解一下这些知识。

为什么没中签,先看这两个问题:

其一,是不是只要有新债都申购;

其二,新债的中签率过低。

而影响新债中签率高低的主要有这几个因素:

可转债的质地、发行规模和申购人数。

质地较好(就是不会出现破发的情况),发行规模一般或者偏小,申购人数多的可转债,中签率基本都偏低(当然也有特例,比如东财转3,中签率高不说,收益也是相当不错的大肉签)。

最近一段时间发行的可转债也非常少,进一步降低了中签的机会。

从今年的新债来看,都是非常不错的,出现破发的只有一只英特转债。

换句话说:

可转债打新行情好,大家都愿意打新债,参与的人多了,也就导致中签下降了。

那如何提升中签率呢?

①参与可转债的配售。

名词解释下:

配债是指上市公司优先为股东分配新发可转债。

举个例子:

假如A公司要发行可转债,在股权登记日收盘前,你还持有这家公司的股票,你就能优先获得A公司可转债的权利。例如东财转3,持有东方财富股票的账户是可以直接认购东财转债的,就不用参与申购抽签了。

对比普通打新:

配债是直接获得新债,不用靠打新抽签玩概率游戏。

当然,对于配债权利,你可以选择放弃。

那么,我们怎么知道自己该不该配债呢?

可以参考最近一段时间(比如说近一个月,近三个月)以来,新债上市的情况。

如果近期都没出现新债上市频频破发的情况,可以优先选择配债。

如果有,就需要谨慎配债,对于转股价值偏低(比如说转股价值低于95元)的可转债,主动回避。

注意:

上面提到的中签方法仅针对已经持有正股的投资人

那么, 如果没有持有上市公司的股票,能不能吃到新债上市的肉呢?

也可以,那就是 “抢权配债” ,就是抢到配售可转债的权利。

怎么抢?

就是赶在上市公司的股权登记日收盘之前,买入公司的股票,成为公司股东,这样就能获得配债的权利。

股权登记日一般是新债申购日的前一个交易日。

具体要买入多少股股票可以获得配债呢,可以参考以下公式:

【1】沪市:可配售手数=股权登记日收市后持有股数*配售比例/1000。

【2】深市:可配售张数=股权登记日收市后持有股数*配售比例/100。

沪市最小交易单位是1手,深市最小交易单位是1张,也就是说你需要买够配售最小单位可转债所需要的股数,才能够参与可转债配债。

当然,这里需要考虑清楚的风险是——

为抢权配债而买入的股票有涨跌风险。

涨了自然是好事。

跌了的话,若配债收益不能覆盖股票亏损,那配债便意义不大。

这也就是说:

当配债收益>股票亏损的时候,抢权配债值得参与;

当配债收益≤股票亏损的时候,抢权配债不值得参与。

参与抢权配债注意:

你要提前关注有转债上市公司的股票,在股价没涨上去之前买入。

因为如果抢权配债的人过多,并且在集中时间进行集中买入,就会把股价拉起来了,抬轿子的人多了,买卖就不划算了。

另外,如果你不是长期看好这个公司的话,考虑在获得可转债配售权之后,尽快卖出股票。

最后, 如果你确定要参与配债了,应该怎么操作呢?

有了优先配售权后,证券账户持仓里就会出现一个“XX配债”或者代码。

你只要保证账户中有足够的资金,并且在缴款日收盘前买入或卖出XX配债,就可以等着吃肉了。

以东财转3为例:

如果你持有足够数量东方财富的股票,就可以在持仓页面里面看到配债信息;

点击“买入”或者“卖出”就可以了,数量的话填写券商系统显示的最大可用持仓数量。

②增加账户数量

增加参与申购的账户数量,虽然不能做到100%中签,但是能够相当程度上增加中签的机会。

2020年1月13日东方财富可转债申购指南--机构和散户都有投资机会

针对下周一可申购的东方财富可转债遇到的一些操作问题,进行个人理解的解答。

1.东方财富可转债哪些人可进行参与?

答:有开通创业板的证券账户都可以进行凭信用申请,即使证券账户现金为0元也可以参与最大委托100万的金额,跟打新股一样,先申购,中签后再进行缴款。这里需要注意下,部分投资者把创业板权限和科创板权限混淆起来了,不确定自己是否可参与,证券账户是否开通创业板权限,教朋友们一个简单办法,下周一输入东方财富可转债的申购代码370059,如果在证券账户交易界面可成功下单委托,则说明是有参与资格,如果无法委托成功,则说明没有开通创业板权限,而科创板是20日平均有50万以上资产才可向券商进行申请开通科创板权限,一般券商可通过手机自助开通权限。

2.东方财富可转债如何进行操作?东方财富可转债参与是否能保证一定可中签?中签多少金额?

答:有证券账户的投资者可登录各券商交易软件,输入代码东方财富可转债的代码370059,委托默认价格是100,可信用委托的数量最大是1万,一般建议委托采取顶格申购,可提高中签率,这次东方财富预计中签率会高于千分之四以上,理论上是可中签4个号以上,对应中签金额4000元以上。

参照东方财富在2017年12月20日发行46.5亿规模的可转债,当时中签率是千分之四点零三六,对应的是每个账户可中签4000元,2020年1月13日这次发行的东方财富可转债规模是75亿,再加上网下机构申购被限制了,不能参与。(东方财富靠前次可转债发行时网下机构申购也是被限制不能参与),假设这次参与的投资者跟上次相同,由于这次东方财富可转债的发行规模有增加较多,则对应的中签金额预计只会多不会少。

3.已经持有东方财富股票是否值得参与东方财富可转债配售?东方财富配债代码是多少?

答:投资者在2020年1月10日股权登记日收盘后还持有东方财富股票,则具有东方财富可转债的优先配售资格,东方财富配债代码是380059,但需要留意,东方财富可转债的配售,不是自动的,需要投资者主动进行操作,一般券商是采取卖出操作,卖出证券账户显示的东方财富配债380059,,卖出提示可卖出的数量,然后会冻结相应的资金,例如证券账户显示东方配债,数量是10,则对应的是可优先配售1000元可转债,冻结1000元。

4.东方财富可转债这次中签率这么高,会不会出现亏损?上市首日可赚多少钱?

答:我这边发一个近期可转债首日上市收盘的统计图如下图,近期股市行情很好,导致二级市场可转债上市当天的价格也是水涨船高,1月10日同时上市的6个可转债都是在15%以上,先导转债更是当天上涨超过33%,有人中签先导转债1000元的话,就可获得330元收益,很可观,东方财富属于机构评级的优质可转债,上市当天获得场热捧的概率极大,而且这次发性规模有75亿,适合中长期投资机构的标配券商债,东方财富可转债上市首日价格预估:2020年1月10日收盘市场中已经上市的券商可转债,国君转债113013收盘价格是123.4元,长证转债127005收盘价格是122.01元,浙商转债113022收盘价格是117元,按照这三个转债的目前的市场价格,预计东方财富可转债上市价格在120元附近。

5.东方财富可转债的是否具有投资价值:

东方财富公告:东方财富可转债募集说明书,发行总额为人民币73亿元,发行期限为六年,票面利率递进式(0.2%、0.4%、0.6%、0.8%、1.5%、2.0%),到期赎回价107元(含最后一期利息)。2)发行6个月后进入转股期,初始转股价为15.78元/股,转股价有15/30+80%的下修条款,另有15/30+130%的有条件赎回条款、30/30+70%+(100+当期利息)的有条件回售条款。3)募集资金将用于补充东方财富证券的营运资金,拟投入项目包括:扩大两融业务,提升市场份额,(不超过65亿元);扩大证券投资业务规模(不超过5亿元);对东方财富创新资本进行增资,加快另类投资业务发展(不超过3亿元)。东方财富在券商板块属于互联网券商,股性弹性好,东方财富公告显示: 2019年三季报每股收益0.21元,净利润13.95亿元,同比去年增长74.13%。

东方财富拟发行46.5亿元可转债 可转债初始转股价格为13.69元

【TechWeb报道】12月18日消息,深交所上市公司东方财富日前发布公告称,拟发行46.5亿元可转债,本次可转债的初始转股价格为 13.69 元/股。

东方财富公告截图

东方财富本次发行人民币 46.50 亿元可转债,每张面值为人民币 100 元,共计 4,650万张,按面值发行。本次发行的可转换公司债券简称为“东财转债”,债券代码为“123006”。

原股东可优先配售的东财转债数量为其在股权登记日(2017 年 12 月 19日,T-1 日)收市后中国结算深圳分公司登记在册的持有东方财富股份数量按每股配售 1.0842 元可转债的比例,并按 100 元/张转换为可转债张数,每 1 张为一个申购单位。本次发行向原股东的优先配售采用网上配售,原股东的优先配售通过深交所系统进行,配售代码为“380059”,配售简称为“东财配债”。

社会公众投资者可通过深交所交易系统参加发行人原股东优先配售后余额的申购,申购代码为“370059”,申购简称为“东财发债”。每个账户最小认购数量为 10 张(1,000 元),每 10 张为一个申购单位,超过 10 张的必须是 10 张的整数倍,每个账户申购上限是 1 万张(100 万元),超出部分为无效申购。

债券期限

本次发行的可转债期限为发行之日起六年,即自 2017 年 12 月 20 日至 2023年 12 月 20 日。

票面利率

本次发行的可转债票面利率:靠前年为 0.2%、第二年为 0.4%、第三年为 0.6%、第四年为 1.0%、第五年为 1.5%、第六年为 2.0%。

付息方式

本次可转债采用每年付息一次的付息方式,计息起始日为本次可转债发行

首日,即 2017 年 12 月 20 日。

转股期限

本次可转债转股期自本次可转债发行结束之日(2017 年 12 月 26 日)满六个月后的靠前个交易日(2018 年 6 月 26 日)起至本次可转债到期日(2023 年 12 月 20 日)止。

初始转股价格

本次可转债的初始转股价格为 13.69 元/股,不低于募集说明书公告日前二十个交易日公司股票交易均价(若在该二十个交易日内发生过因除权、除息引起股价调整的情形,则对调整前交易日的交易价格按经过相应除权、除息调整后的价格计算)和前一个交易日公司股票交易均价。

到期赎回条款

在本次可转债期满后五个交易日内,公司将以本次可转债的票面面值的 107%(含最后一期年度利息)的价格向本次可转债持有人赎回全部未转股的本次可转债。

有条件赎回条款

在本次可转债转股期内,如果公司股票连续三十个交易日中至少有十五个交易日的收盘价格不低于当期转股价格的 130%(含 130%),公司有权按照本次可转债面值加当期应计利息的价格赎回全部或部分未转股的本次可转债。本次可转债的赎回期与转股期相同,即发行结束之日满六个月后的靠前个交易日起至本次可转债到期日止。

首家第3次发可转债的公司-东方财富再发可转债,值得参与吗?

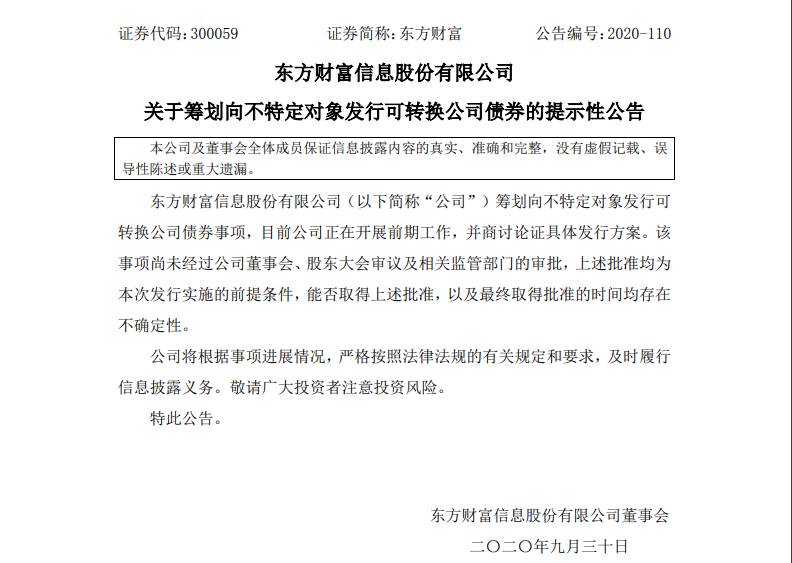

国庆假期前一天,东方财富发布了最新公告又要发一批可转债。

吃瓜群众特地上网搜索了一下,如果信息查找无误的话, 东方财富是A股市场上首家第3次发行可转债的公司 。

先来回顾下东方财富前两次发行可转债的过程:

靠前次发行简称: 东财转债 。发行规模46.5亿,2018年1月29日上市、2019年5月10日退市,总计308个交易日,最低价109元、*高价201元。2019年5月10日,东财转债以 138.59元 的价格收尾。 第二次发行简称: 东财转2 。发行规模73亿,2020年2月14日上市、2020年8月27日退市,总计134个交易日,最低价125元、*高价224.505元。2020年8月27日,东财转债以 194元 的价格收尾。

从上述2次经历来看,只要参与打新东方财富可转债并且中了的小伙伴稳赚,至于赚多少,看个人道行了。提醒一句,对新手来说,建议遵循打新可转债原则 【上市当天卖出离场】 ,仅供参考。

对于本次即将发行的第三次东方财富可转债来说,吃瓜群众个人铁定会积极参与打新的,中了的话,个人估计10%以上收益应该是有的。

东方财富拟发行不超73亿元可转债 用于补充东方财富证券营运资金

北京商报讯(记者刘凤茹)5月29日晚间,东方财富(300059)披露2019年度公开发行可转换公司债券预案显示,公司拟发行不超过73亿元可转债补充东方财富证券营运资金。

据预案显示,东方财富此次可转债发行总额不超过73亿元(含73亿元),具体发行规模由公司股东大会授权公司董事会(或由董事会授权的人士)在上述额度范围内确定,可转债每张面值100元,可转债期限为发行之日起六年。

东方财富称,扣除发行费用后的募集资金净额将用于补充东方财富证券的营运资金,支持其业务发展,增强其抗风险能力;在可转债转股后按照相关监管要求用于补充东方财富证券的资本金,以扩展业务规模,优化业务结构,提高其综合竞争力。营运资金的主要用途包括但不限于加快发展融资融券等信用交易业务,提升市场份额,进一步缩小与一流经纪类券商的差距;对全资子公司西*东方财富创新资本有限公司进行增资,加快另类投资业务发展。

以上就是东方财富怎么买可转债?2020年1月13日东方财富可转债申购指南的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!