广发优选基金怎么样?投资者关注的多方面评测分析

广发优选基金怎么样

接下来具体说说投资者关注的多方面评测分析

NO.674|广发基金杨喆-广发优选配置,值不值得买?

10只基金,8只不值得买,该怎么选?

看分析点评,每篇都说好,该相信吗?

买基金,在哪里看靠谱分析?

彩虹种子的用户这么评价

保持客观、中立的态度

提供专业、易懂的评价

关注彩虹种子,陪伴你的投资

这是园长为你分析的第 674 只基金

本文非基金公司推广软文,请放心阅读

广发优选配置两年封闭基金

基金要素

基金代码 :A类:501212,C类:013825。

基金类型 :混合型FOF基金。

这只基金是一只FOF-LOF基金,是一个新的基金品种。我简单来跟大家说几点。

首先, 这是一只FOF基金 ,就是基金中基金,主要投资其他基金的基金,这个我相信大家都明白的;

其次, 这是一只LOF基金 ,也就是"上市型开放式基金",在基金募集结束开放之后,投资者既可以申购与赎回基金份额,也可以在交易所买卖该基金。

第三,这只FOF基金 有两年封闭运作期 ,在封闭期内不能够申购和赎回。

第四,但由于这只基金是LOF基金,会安排上市交易,因此, 未来可以在二级市场上进行买卖交易 。

第五,比较有意思的是,这次广发的这只FOF-LOF基金, C 类基金份额不上市交易 ,也不支持跨系统转托管。 只有A类份额支持 。

第六,至于 什么时候可以上市交易,目前还没有确定 ,通常来说,会等基金建仓完成,并且在面值以上时,才会考虑开放,所以,预估至少半年以上,但具体还是要等基金公司的公告。

第七,通常来说, 二级市场的交易成交量是不大的,上市后大概率会有一定幅度的折价 ,但折溢价率和行情,基金表现,是否有同基金经理的其他可替代产品等因素有关。

第八,我认为,对于上市交易这个安排, 购买这只基金的投资者较好抱有持有2年的准备 ,可以把场内交易当作是万一急用钱能够卖出获得资金的一种方式,而不建议短频快的交易基金。

业绩比较基准 :中债-综合全价(总值)指数收益率*50%+中证800指数收益率*45%+人民币计价的恒生指数收益率*5%

这只基金的股票中枢是50%, 是一只平衡混合型的FOF基金 ,所以,风险低于股票型基金,高于偏债混合型基金,收益预期也是如此。

募集上限 :本基金有80亿元上限。

基金公司 :广发基金,目前总规模超过11000亿元。其中股票型和混合型基金合计管理规模超过4000亿元,管理规模巨大。FOF基金目前有8只,规模90亿,在全市场中算比较大的。

基金经理 :本基金的基金经理是杨喆女士,她拥有13年证券从业经验和将近2年的基金经理管理经验,目前没有管理基金。

杨喆女士是刚刚从交银施罗德基金跳槽到广发基金的,她在交银施罗德基金时,管理着将近150亿的规模,这在当时,她是全市场管理规模最大的FOF基金经理。

另外,虽然说她只有2年的公募基金管理经验,但是,她实际上是市场上一个非常有名的基金组合“稳稳的幸福”的主理人,有着多年的基金组合管理经验。

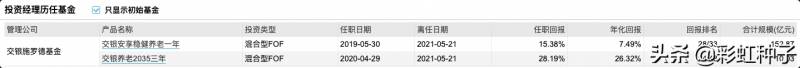

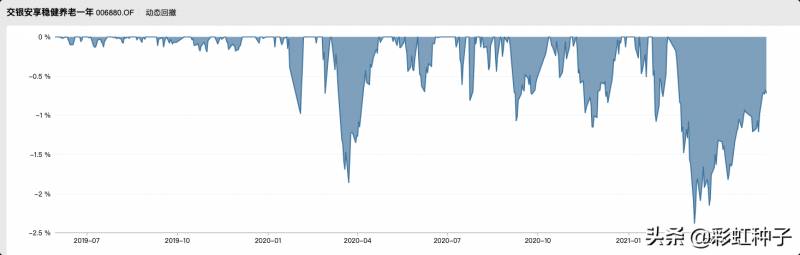

代表基金 :她曾经管理时间最长的基金是交银安享稳健养老一年 ( 006880.OF ),从2019年5月30日至2021年5月21日,累计收益率15.38%,年化收益率7.49%,最大回撤2.38%。这是一只股票仓位只有20%的固收+类的FOF基金,短期业绩表现比较优秀了。(数据来源:WIND,截止2021.10.13)

另外,我们再来看一下她管理的一只平衡混合型FOF基金交银养老2035三年 ( 008697.OF ),从2020年4月29日至2021年5月21日,累计收益率28.19%,最大回撤2.38%。这只基金的股票仓位中枢为46%,和这只新基金比较接近,我们这次就以这只基金为主要的参考对象。(数据来源:WIND,截止2021.10.13)

持仓特点

靠前 ,从资产配置图来看,杨喆女士在建仓期会采用逐步加仓的方式,在积累了一定的安全垫之后再加仓。预计本只新基金可能也会采用这种方式,在目前的行情下,不失为一个比较好的方式。

在2020年的二季报运作分析中,杨喆女士提到:“ 本基金 逐步建立权益仓位 , 初期 先建仓了部分基金获取的收益为权益 提供安全垫 。 后续 又逐步加仓股混型基金等权益资产,选择中长期超额收益明显并且稳健的优质基金为主要配置标的。”基本上佐证了我们的判断。

比较有意思的是,这只基金配置了不少比重的股票,在基金刚建仓的时候,就配了将近20个点,这在FOF基金中不多见。

第二 , 从股票持仓来看,主要以成长风格为主。 但每半年会有一次比较大的调仓,同时经常在成长和价值中反复切换,如果是一只股票基金的话,我们肯定是要diss的。

不过,作为一只FOF基金,全部持仓有150只左右的股票,可能采用了量化的方式在做配置,我们没能从定期报告中找到答案,得从访谈中去寻找了。

第三 ,基金整体的股票仓位相对比较稳定,在45%上下小幅波动,和业绩比较基准相当。FOF基金还是要守规矩,跟着业绩比较基准来配置资产,是更合适的做法。

第四 ,从管理人的覆盖范围来看,杨喆女士是进行全市场选基的,交银施罗德旗下基金的占比不算高,只有20%不到。历史上,总共覆盖了31家基金公司。

在2020年年底时,前三大持仓的基金公司分别是交银施罗德基金、工银瑞信基金和西部利得基金,合计占比32.44%。

在2021年半年报时,此时杨喆女士刚离任一个月,我们也看一下,做一个参考,前三大持仓基金公司分别是交银施罗德、西部利得基金和富国基金,合计占比为34.47%,集中度都比较低。

第五 ,我们再来看一下配置的资产类别,总的来说,还算是比较丰富,股票中,主被动基金都有,债券中每一个二级分类都进行了配置。

第六 ,我们再来看一下基金的具体持仓情况。我们先来看一下2021年6月份的持仓(此时杨喆女士刚离任一个月),一个很直观的感受是,基金经理都不算是典型的“明星基金经理”,很有特色。

我们依次来看一看。

首先,前2*大持仓中,有12只是债券类和货币类的基金,我们就不做过多的展开。

其次,我们来看下持有的偏股类基金。

1、交银医药创新(004075.OF),这是一只医药行业主题基金,基金经理是楼慧源,持仓占比为3.57%。我们之前没有详细分析过她,她的从业年限还是比较短的,有机会我们未来详细写一下她。在这里,杨喆主要是把她作为进攻的矛来使用。

2、华安低碳生活(006122.OF),这是一只偏股混合型基金,基金经理是李欣,持仓占比为3.15%。李欣是做行业轮动的,换起股票来也是毫不手软的,这只基金主要配置于TMT板块,整体偏成长风格,最近的波动其实挺大的。我们之前写过他,可以参考下面的文章。

7、还有两只是沪深300的指数增强基金,一只是西部利得沪深300指数增强C(673101.OF),基金经理是盛丰衍,持仓占比为2.35%。另一只是中金沪深300指数增强C(003579.OF),基金经理是魏孛,耿帅军,持仓占比为2.21%。相对来说,这是更偏大盘价值风格的基金配置。

从持仓中,我们能够感受到,基金整体还是偏成长风格一些,配置了一些具有进攻性的品种,但很显然,最近这些品种或多或少都有了一些调整,这也使得FOF基金最近的表现一般。当然,这里要提一句,由于2021年半年度时,杨喆女士已经离职1个月时间了,基金可能会由新基金经理做多大的调整,我们就不得而知了,得等到下一个报告期我们才能进一步去验证。这也是跳槽的代价。

第七 ,我们再来看一下基金一季度的运作分析。

2021年一季度,全球疫情恢复进程波折,国内经济数据呈现出生产强、需求弱的特征,外需和生产出口成为支撑经济修复的主要力量。权益市场走势前高后低,波动明显加大,市场内部估值极端分化使得权益出现回撤与风格平衡。债券市场呈现区间震荡行情,春节前受到资金面影响先涨后跌,春节后窄幅震荡,近期逐步回暖。

描述了市场分化的情况。

报告期内,权益市场波动加剧,债券市场震荡整固。 考虑到部分热门品种的配置性价比有所下降, 本基金适时调整了权益资产和固定收益资产的配置比例 ,逐步降低高估值、波动性大的权益仓位,并优选中长期业绩稳健增长且风控能力突出的基金加以配置 ,在分享经济基本面改善红利的同时,增强组合的抗风险能力。

貌似没怎么看出来

展望2021年二季度,随着疫苗接种的不断推进,全球经济预计持续复苏,国内经济增速逐步回归潜在增速中枢。在国内金融环境好于预期的背景下,权益市场仍有阶段性修复机会, 我们会重点关注受益于融资倾斜和盈利改善的行业、低估值的板块,把握红利机会,挖掘优质投资标的。 债市方面,预计货币政策以稳为主,通胀上行的隐忧仍在,资金面受地方债供给和缴税的影响仍有较大不确定性,信用环境仍面临收缩压力,我们将持续关注市场流动性和政策走向,把握确定性的机会,并防范信用风险。

所以,莫不是二季度的持仓已经不是杨喆女士在做了?因为我们看到的情况挺不一致的。。。还是这句话,跳槽呢,真的是有代价的。

投资理念与投资框架

正好找到了一篇文章,介绍了她的从业经历,贴在这里,供大家参考。杨喆女士确实是深耕这个领域很久的一位基金经理了。

杨喆女士的投资框架是: 一是自上而下做资产配置,二是自下而上选择基金品种。

在组合构建上,杨喆女士会根据基金的投资目标来配置各类资产的比例,这一点我们从持仓中是能够看出来的。

对于回撤控制,杨喆会从 顶层的大类资产配置 、 中观的战术资产配置 、 底层的基金产品选择 以及 设置风险管理机制 四个方面来进行管理。

一句话点评

今天我们分析了FOF市场中一位非常有实力的选手——杨喆女士。她长期深耕与基金组合领域,有非常深厚的积累,同时,在实战中,她也已经有了她的代表作。这一次,她选择了一个更大的平台,来开展她的FOF事业,其实,还是值得期待的。

这只基金大概率是会比较爆的,一共也就设置了5天的销售期,说明基金公司对销售也是比较有信心的。

在这个时点,我有两点想说一下。

靠前,由于杨喆女士在今年的5月底离开了交银施罗德基金,因此,我们参考的二季报可能未必展示的是她的组合。我们也在持仓中发现了与一季报不太一致的操作,这种可能性是有的。由于,没有当面尽调过她,因此,这一点还有所存疑。

第二,由于FOF-LOF 基金上市后可能会有折价,这一点,对于准备好长期持有的基金投资者来说,问题不大,但是,这一点大家是要有个预期的。对我来说,不影响,但对购买的人来说,要了解。同时,是不是可以考虑未来在场内折价买呢?也未尝不是一个选择。

当然,也可能很长时间都不上市,有投资需求的投资者,也不一定要去等,还是按照自己的配置节奏来做,做好心理预期就可以安心持有了。

由于杨喆女士刚到新公司,我们还需要做更进一步的观察,我们先把她纳入到 观察池 中,未来大概率会提升到二级投资池,甚至一级投资池中。对于需要平衡混合型基金的投资者来说, 本基金值得考虑 。

觉得靠谱,立刻关注

绿色投资难题,就在彩虹种子

关注|点赞|分享

关注彩虹种子,陪伴你的投资

风险提示 :基金有风险,投资需谨慎。本文非基金推荐,文中的观点、打分不作为买卖的依据,仅供参考。文中观点仅代表个人观点,不作为对投资决策承诺,文章内信息均来源于公开资料,本文作者对这些信息的准确性和完整性不作任何保证。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文仅供参考,在任何情况下,本文中的信息或所表述的意见均不构成对任何人投资建议。

不值得买 :占对应资产类别的仓位占比为0%,不建议超过5%。

值得少买 :占对应资产类别的仓位占比为5%-10%,不建议超过15%。

值得买 :占对应资产类别的仓位占比为10%-15%,不建议超过20%。

❤️❤️❤️

如有收获

打赏一元

支持彩虹种子吧

NO.446|广发基金王明旭-广发均衡优选,值不值得买?

10只基金,8只不值得买, 该怎么选?

看分析点评,每篇都说好, 该相信吗?

买基金, 在哪里看靠谱分析?

彩虹种子的用户这么评价

保持 客观 、 中立 的态度

提供 专业 、 易懂 的评价

关注 彩虹种子,陪伴你的投资

这是园长为你分析的第 446 只基金

本文 非 基金公司推广软文,请放心阅读

广发均衡优选

基金代码 :A类:010379,C类:010380。

基金类型 :平衡混合型,股票资产中枢50%。业绩比较基准是:中证全债指数收益率*50%+沪深300指数收益率*30%+人民币计价的恒生指数收益率*20%。

所以,从资产配置结构上,收益预期和风险都要低于偏股混合型和普通股票型基金。

基金公司 :广发基金,目前总规模超过6700亿元。其中股票型和混合型基金合计管理规模超过3400亿元,管理规模非常大。债券型基金规模将近1500亿,规模也比较大。

基金经理 :本基金的基金经理是王明旭先生,他的基金经理管理经验刚满2年,目前管理4只基金,合计管理规模208亿元。这里要说一句,虽然王明旭先生是公募新人,但是她有长达15年的从业经验,并且在11年3月加盟了兴证全球基金,做了7年半的专户投资。

代表基金 :广发内需增长 ( 270022.OF ),从18年10月17日至今,累计收益率167.89%,年化收益率55.81%。短期业绩表现非常优秀。但需要注意,这段业绩的时间比较短。

持仓特点 :虽然本基金是一只平衡混合型基金,但股票占比中枢还有50%,股票投资会极大影响这只基金的表现,因此,我们还是要仔细的看一看王明旭先生的股票投资能力。不过,王明旭先生管理经验还比较短,我们不展开,简单的过一下,也是彩虹花园里铁杆粉丝的问题,本来不打算写的,给我们丹丹同学一个小福利,专门写一篇吧~

靠前,持仓集中度比较低,在40%-50%之间。

第二,换手率不算低,2018年5倍,2019年将近3倍,2020年前三季度管理的几只基金不同,广发内需增长比较低1倍。其他两只基金一只2.4倍,一只4.2倍。

目前来看, 王明旭先生属于持股集中度偏低+换手率不低的 偏交易型选手 。不过时间还不长,需要更长时间观察。

第三,王明旭先生管理这只基金一共2.2年,管理期间组合持仓时长为1.1年,处于平均水平附近。

第四,王明旭先生在这两年多的时间里,没有做仓位的择时。不过由于没有经历过市场大跌的情况,因此,未来是否会有变化,还需观察。

第五,风格上,主要是成长风格为主,价值风格也有一部分仓位。在这两年时间里基本上没有做风格择时。但是还是一样,时间比较短,需要更多时间来观察。

结合上述两点, 王明旭先生属于仓位不择时+风格不择时的 巍然不动型选手 。

第六,目前组合的行业非常分散,前三大持仓行业分别是医药生物、有色金属和家用电器,第五和第六大分别是银行和交通运输,这在遍地都是成长风格的当今,显得比较“另类”了,组合呈现出价值风格。

但我们同时需要观测到,和2019年半年报以及2018年年报时的持仓对比,还是有不少变化的。行业从比较集中到比较分散。

目前组合处于行业集中度低+估值分位水平稍高的状态。

投资理念与投资框架 :在近期的一次访谈中,王明旭先生对他的投资理念有非常详细的介绍,他的目标是稳定跑赢沪深300。我们从持仓特点上也能有这种感觉,言行体现的非常一致。

另外,为了达成这个目标,他会遵循高仓位、均衡配置和适度偏离的方式来做。这一点和这两天正在发行的顾耀强的新基金有相似之处。

一句话点评 :在写这篇文章之初,我对王明旭先生的看法是,“时间还短,还要看看”。但是经过详细的分析和资料的查找,发现王明旭先生是一位非常有特点的基金经理。我会把他纳入观察池,大概率会进一步纳入二级投资池里。

本基金是一只平衡混合型基金,这样的风格+五五开的配置,还是蛮合适的搭配。 我们 给予本基金值得少买的评级 。另外,他的老基金也值得关注。

觉得靠谱,立刻关注

绿色投资难题,就在彩虹种子

关注|点赞|分享

关注彩虹种子,陪伴你的投资

基金有风险,投资需谨慎。本文非基金推荐,文中的观点、打分不作为买卖的依据,仅供参考。

不值得买 :占对应资产类别的仓位占比为0%,不建议超过5%。

值得少买 :占对应资产类别的仓位占比为5%-10%,不建议超过15%。

值得买 :占对应资产类别的仓位占比为10%-15%,不建议超过20%。

❤️❤️❤️

如有收获

打赏一元

支持彩虹种子吧

以上就是广发优选基金怎么样?投资者关注的多方面评测分析的详细内容,希望通过阅读小编的文章之后能够有所收获!