中文传媒是做什么的?

中文传媒是做什么的

接下来具体说说

解读:中文传媒(2)--利润中度分析

有的人炒股,看重的是主题概念;

有的人投资,看重的是企业经营质量。

有的人买入和卖出,喜欢跟随所谓的主力或者说股市牛人。

今天,我们再来聊一聊中文传媒这只股票。

这只股票在前些天的时候,我曾经聊过一次,但是感觉还有一些问题没有说透,所以今天再来聊一聊。

首先,我们来看一看公司的利润是否有现金流支撑。

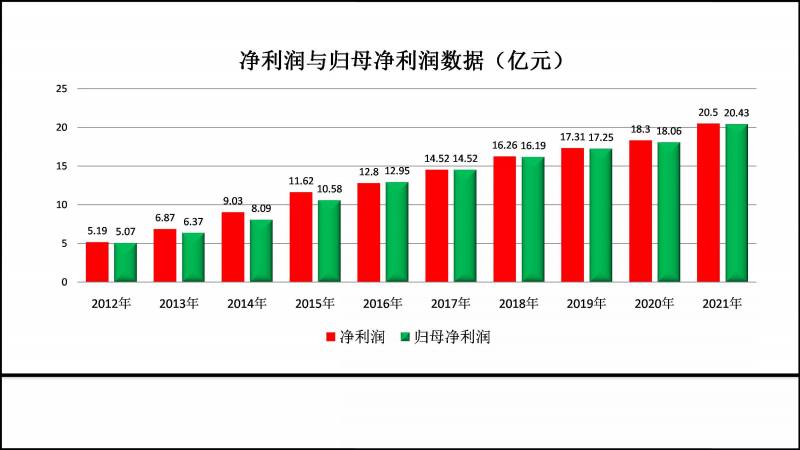

根据对公司多年来的年报数据进行统计和整理,我做了这张图,其中红色的柱状图为公司利润,我们可以看到其整体上呈稳定上涨态势。

去年,也就是2021年,公司的利润增长到20.5亿元。

而蓝色的曲线图,为公司经营现金流金额数据。

这个数据就显得忽高忽低,但是从整体上来看,是大于净现金流的。

对其过去10年的数据进行分别汇总,发现过去10年的经营现金流净额为178亿,而净利润数据为132亿。

经营现金流净额是净利润的1.35倍,所以说公司的净利润是值得信赖的。

下面我们再来看一看公司净利润的归属问题。

因为公司的下属公司,有的是全资子公司,有的是合资型子公司。

所以公司的净利润,有一部分归属于母公司,有一部分归属于外部股东。

归属于母公司的那部分的归母净利润,才是持有公司股票的股东所享有的部分。

在这张图中,红色的部分表示为公司的净利润,绿色部分表示的是归母净利润。

我们可以看出,其实两者的差别并不明显。

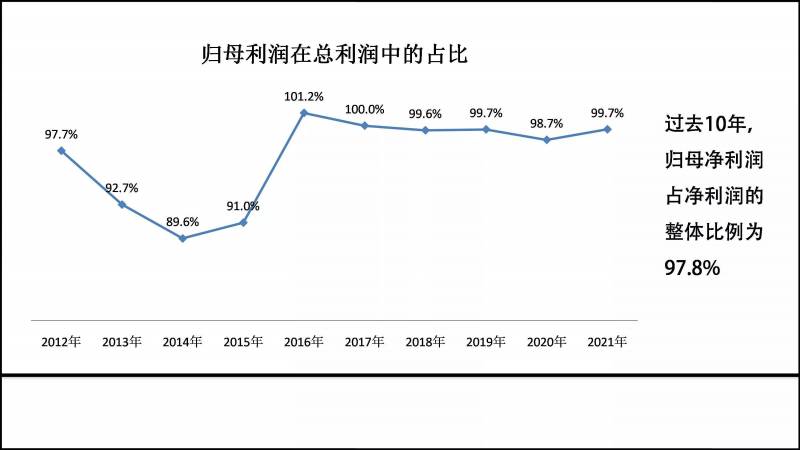

为了让大家看得更直观,我将二者的数据做成了一个比例数据。

过去10年公司的归母净利润占到了净利润的98%左右。

也就是说公司下属的很多子公司,只有少量的外部股权。

这和我之前分析过的同仁堂,有很明显的差别。

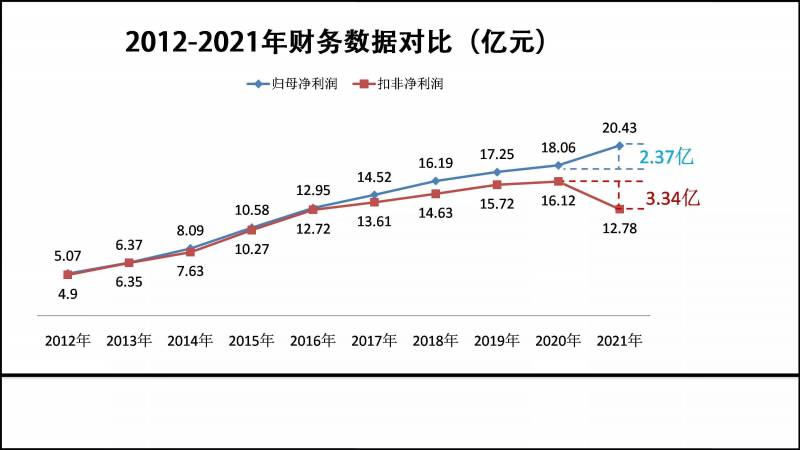

下面我们再来看一看,公司利润的健康度。

一般来说公司的利润,分为一般性经营利润和非正常性损益。

一般性经营利润很好理解,就是公司开展常规业务所获得的利润。

而非正常性损益,则是指公司偶尔获得的,没有持续性、且不可预测的收入。

相比较而言,公司正常经营活动所产生的利润占比越高,那么我们认为这个公司的净利润健康度也就越高。

根据公司年报显示,去年的时候,公司子公司智明星通,为公司带来了6.4亿元的非经常性利润。

使得公司的非经常性损益,由2020年的1.9亿元,迅速飙升到7.65亿元,相比而言,增加了5.7个亿。

但是我们从这张利润图可以看到,2021年,公司的净利润相比于2020年,仅仅增加了2个亿。

那么,剩下的三个多亿的非经常性损益去了哪里?

同样从这张图我们可以看到,公司的扣非净利润,由16亿下降到12.78亿。

也就是说,2021年公司的正常经营利润,相比较2020年下降了三个多亿,正好由多出来的一部分非经常性损益进行了填补。

在此,我们进行进一步的探讨。

公司的正常经营活动,为什么利润会减少了三个多亿?

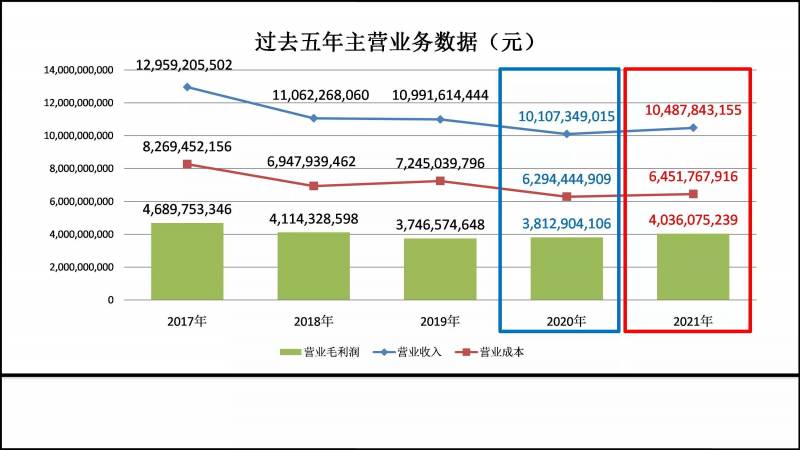

我们从三个方面去进行分析,他们分别是收入、成本和费用。

从这张图我们可以看到,相比2020年,去年公司的主营业务,收入和成本都有相应的增加。

但是总体上而言,去年的营业毛利润是大于2020年。

那么,问题应该就出在当期的费用部分了。

根据去年的年报数据显示,公司的销售费用增加了5.68亿,主要是由于子公司-智明星通新游戏的推广费用-迅猛增加所导致的。

另外就是公司的管理费用增加了1.68亿元。

果然,问题就出现在这里。

综上所述,2021年的时候,公司获得了较大额度的非经常性损益收入,但是同时也因为费用成本的快速增加,从而使得去年的公司利润总体上只增加了两个亿。

所以对于投资这支股票的人来说,我们需要重点考虑的就是,去年突增的广告费用是否会恢复到以前的低水平?以及公司管理层的费用能否得到较好的控制?

那么关于这两个问题,我想是仁者见仁,智者见智,大家有自己的判断就够了。

好了,今天就聊到这里,如果你对价值投资感兴趣,一定要记得点赞和关注,我们下期再见!

昔日“妖股”全通教育将易主 中文传媒为何不做实控人

曾欲收购吴晓波频道

曾经股价超过茅台的A股“股王”,在市值暴跌自救无果后,最终实控人拟出让控制权,带着巨额亏损委身“出嫁”。

2月27日,全通教育(300359.SZ)发布公告,称实控人陈炽昌、林小雅及其一致行动人全鼎资本、峰汇资本与蓝海国投、东投集团于2月27日签署了《股份转让框架协议》。

根据协议,蓝海国投、东投集团拟作为主要出资人共同投资设立合营企业,并由合营企业作为普通合伙人新设合伙企业。陈炽昌方面拟将持有的6.8911%股份转让给合伙企业,并将不超过总股本16.6089%的表决权委托给合伙企业,以使其获得全通教育控制权。

后续如果陈炽昌等有意向继续将持股份转让给合伙企业,股份转让比例累计不得超过总股本的18.5%。

根据公告,首次股份转让签署正式协议的同时,陈炽昌方面将与投资方签署《质押借款协议》以及《表决权委托协议》,由投资方向其提供质押借款。

全通教育成立于2005年,2014年在创业板上市,被称为“中国教育靠前股”。上市后,全通教育股价一路飙涨,2015年其股价一度到达467.57元/股的高位,位列两市靠前高价。

根据转让公告,陈炽昌、林小雅为夫妻,合计持有全鼎资本、峰汇资本100%股权。陈炽昌、林小雅、全鼎资本、峰汇资本合计实际控制全通教育约27.56%股份。

这也意味着,转让完成后,投资方的合伙企业将持有全通教育6.8911%股权,为第三大股东,但同时持有16.6089%的表决权,为全通教育实际控制方。

受此影响,全通教育28日开盘即涨停,收报7.9元,涨5.33%。但市值仅有50亿左右,距离高光时刻已经跌去超过80%。

“股王”陨落

潮水退去,才能看出谁是裸泳者。尽管全通教育一直“炒作”在线教育概念,但近两年其业绩非常惨淡。

在收购公告发布前一天,全通教育刚刚披露了2019年业绩快报。数据显示,2019年全通教育实现营收7.18亿,同比下滑14.51%;净亏损7.33亿,同比扩大11.59%。

全通教育已经连续三年出现利润下滑,同时已经连续亏损两年。数据显示,2017年、2018年全通教育分别实现净利6629万和净亏损6.57亿。

对于2019年出现巨幅亏损的原因,全通教育表示是因为商誉减值为主的资产减值损失所致。其中,并购子公司商誉减值高达6.15亿,联营公司股权减值为0.3亿。

高额的商誉减值,与全通教育此前的频繁并购有关。不完全统计显示,2015年以来,全通教育通过收购新增子公司11个。至2017年末,全通教育商誉已累高至13.9亿,超过净资产的六成。

但从2018年起,全通教育就不断计提商誉减值,当年即由盈转亏。并在2019年进一步扩大亏损。

因此,从2019年起,全通教育就在积极引战。2019年3月,全通教育宣布拟以15亿元价格通过发行股份的方式收购知名财经作家吴晓波旗下杭州巴九灵96%股权。一旦收购完成,巴九灵将给全通教育带来10亿元商誉,从其业绩表现来看,可以实现“扭亏”。

由于引起市场及监管的关注,该交易最终流产。

但全通教育仍没有放弃出售股权的自救。2019年12月,时值国有企业为民营企业纾困潮,全通教育引来广东中山国资。陈炽昌及全鼎资本以3.1亿元转让全通教育9.18%股份,中山市交通发展集团有限公司由此成为全通教育第二大股东。

除了引战自救外,由于资金问题,全通教育实控人一系质押比例较高。Wind数据显示,陈炽昌、林小雅、全鼎资本、峰汇资本的质押比例分别高达76.09%、81.9%、61.78%和99.92%。

此外,据Wind统计,陈炽昌有多笔股权质押将在今年4月至7月间到期,其中不少是在2017年质押并于2019年到期后再办理延期质押的股份,质押后至今全通教育跌逾30%,存在爆仓的风险。

本次直接转让控制权,很显然,陈炽昌已经无力支撑,急需战投纾困。

那么本次交易的接盘方是什么来头呢?

接盘者何人?

和全通教育同时披露这起收购案的还有中文传媒(600373.SH),事实上,主要出资方之一蓝海国投正是中文传媒的全资子公司。

公开资料显示,蓝海国投主要承担的是中文传媒的资金集中管理和资本运作两项主要职能,是中文传媒下属唯一专业投融资公司。

根据中文传媒的说法,蓝海国投系本次交易的主要出资人之一,但根据本次交易投资方的股权结构,投资方无最终实际控制人。因此交易完成后,蓝海国投不会取得全通教育的控制权。

实际上,虽然全通教育不会并表至中文传媒,交易完成后,蓝海国投仍是本次交易投资方南昌蓝海东投投资合伙企业(有限合伙)的重要股东和最大金主。

在蓝海东投有限合伙企业中,南昌蓝海东投企业管理咨询有限公司作为普通合伙人,执行合伙事务,持股0.11%。南昌蓝海东投投资合伙企业(有限合伙)出资总额8.7亿元,其中,蓝海国投拟以自有资金认缴合伙企业出资总额不超过4.35亿元,出资比例50%;东投集团出资39.89%;金开资本出资10%。

中文传媒此前公告显示,蓝海东投企业管理咨询的股东有蓝海国投、东投集团、宁波逸阳、浙江美亚,四者分别持股49%、31%、10%和10%。

除蓝海国投外,蓝海东投企业管理咨询的其他股东穿透后最终都为自然人持股。其中,东投集团则由陈东旭持股90.1%、陈彩莲持股2.29%、黄利平持股7.62%;宁波逸阳由俞晓明持股90%、沈佳持股10%;浙江美亚由奚跃持股40%、袁建华持股33.33%、楼杭持有26.67%。

而有限合伙企业的出资人金开资本是南昌金开集团的全资子公司,穿透后,最终股东为南昌经济技术开发区国有资产监督管理办公室。

由此可见,蓝海国投作为南昌蓝海东投企业管理咨询和南昌蓝海东投投资合伙企业(有限合伙)的最大出资人,在收购完成后,将在全通教育拥有最大话语权。而南昌国资也是这场交易的接盘方之一。

值得一提的是,这笔交易至今未披露交易对价,根据公告,在协议签署日才会确定转让价格,但根据其披露的定价原则,似乎对全通教育原实控人陈炽昌一方颇为有利。

公告显示,定价原则为:以正式《股份转让协议》签署日为基准日,由陈炽昌选择基准日“前1个交易日收盘价”、“前5个交易日均价”、“前10个交易日均价”、“前20个交易日均价”、“前30个交易日均价”的其中一种作为转让价格,具体以正式《股份转让协议》约定为准。

其中,正式《股份转让协议》应当于今年4月30日前签署,但如需取得的反垄断审批于 4月30日前尚未取得的,则签署日顺延至《股份转让框架协议》签署之日起3个半月内。

事实上,由于疫情影响,停课不停学成为新年之后的关键词之一,在线教育板块全线大涨。全通教育年初至今累计涨幅38.84%。

从定价原则来看,本次全通教育的股权转让的定价方式对转让方更为有利。

从蓝海国投为代表的投资企业一系列举动来看,本次收购的直接目的即为入主全通教育。由于后者目前面临资金困境,蓝海国投、东投集团需在框架协议签署5日内(3月3日前)交上5000万元作为诚意金。

以上就是中文传媒是做什么的?的详细内容,希望通过阅读小编的文章之后能够有所收获!