中融人寿分红险可靠吗?

中融人寿分红险可靠吗

接下来具体说说

资不抵债,亏了又亏的中融人寿,母公司中天金融巨亏超百亿

中天金融

巨亏125亿+,有退市风险

继西水和天安后,行业又一例

①巨亏65亿后

“资不抵债”的中融人寿

保费减半,投资下降,继续亏损

②产品进入 预定退保期

成本收益倒挂 下,“亏损加剧”

③走“资产驱动负债”老套路

负债端“踩尾”,资产端“踩雷”

那些 未披露公司的共性 ?

中天金融的 后续对中融的影响 ?

1

中融人寿母公司

中天金融“巨亏125亿+”

继西水后“又一家” ,有退市风险

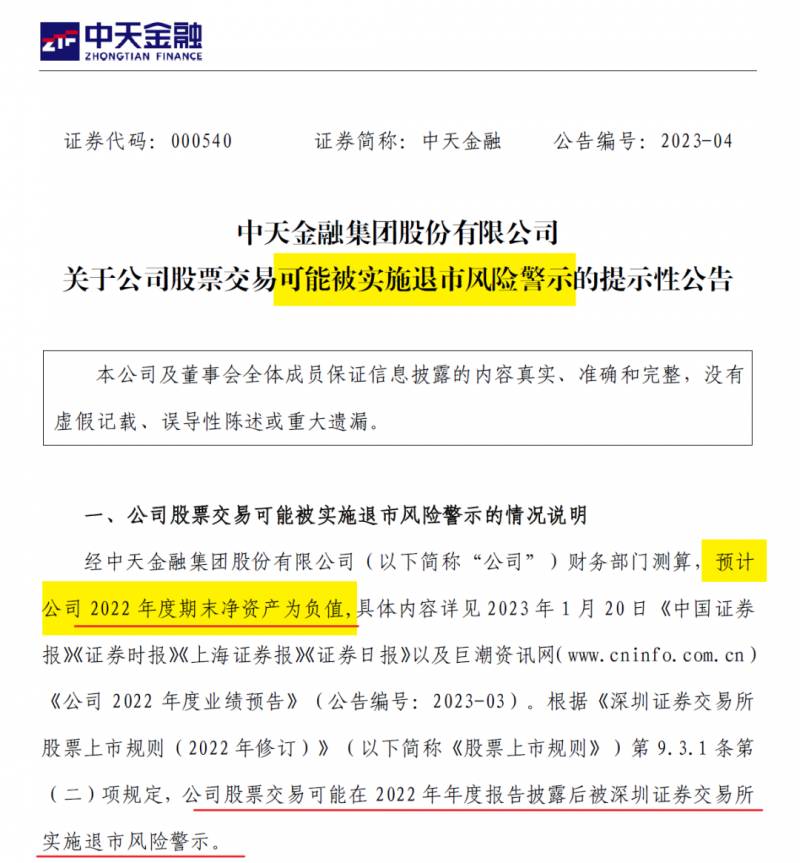

1. 中天金融面临“退市风险”,2022年预估亏损超125亿...

近日,中天金融发布2022年业绩预告,表示公司预计亏损125亿至139亿。

更重要的是,根据预估公司恐将“资不抵债”,净资产在-6.09亿至-20.09亿,因此,在年报披露后可能被实施退市风险警示!

熟悉保险圈的大家,应该知道这家公司与保险业之间的故事有很多...

一是,他是中融人寿的母公司。

二是,他在2017年宣布,拟以310亿元收购华夏人寿的21%-25%的股权。

三是,他的实控人也有地产背景,跟昔日那些“资产驱动负债”模式的险企很像。

2. 继天安财险之后,又一家高额亏损,母公司面临退市风险的险企...

而且,中融人寿2021年巨亏65亿,已经资不抵债,现在他的母公司也深陷巨额亏损,面临退市风险。

这个情景,不知有没有让大家想起,天安财险...

2020年,西水股份因天安财险亏损646亿,导致公司净资产直接降至-346亿,严重资不抵债。

虽然,后来以失去控制权为由选择不再并表,但仍旧没能摆脱退市命运。

详见《天“雷”!亏损646亿+会计差错调整363亿的天安财险》

此次,中天金融的巨额亏损背后,也有中融人寿的影响。

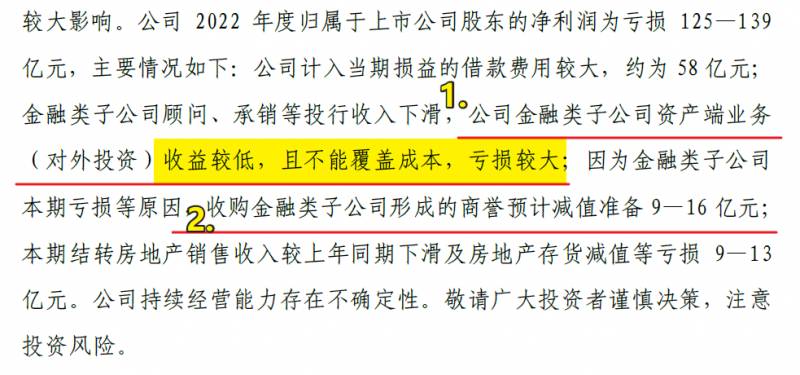

根据公告显示,公司亏损的主要原因,包括其 金融类子公司投资收益较低,且不能覆盖成本,亏损较大。

同时,还对该公司商誉计提减值准备。

在中天金融的金融类子公司之中,影响最大的就是中融人寿。

3. 透过上市公司的报告,看看这些不披露报告的险企经营...

而且,值得注意的是,目前“资不抵债”的中融人寿,还是多家不披露年报的公司之一。

一直关注“13精”的大家,都知道最近寿险公司中有好几家,都属于一直不披露信息的状态。

比如,前海人寿、珠江人寿、上海人寿等。

很多粉丝在后台留言,想问这些公司的情况...

今日,我们就透过这份由上市公司披露的唯一数据,了解一下中融人寿现在的经营如何吧!

2

中融“资不抵债”后

保费减半,净利润亏7亿

受地产债影响,投资收益降10亿

1. 继巨亏65亿后,中融人寿又亏7亿,保费减半,严重资不抵债...

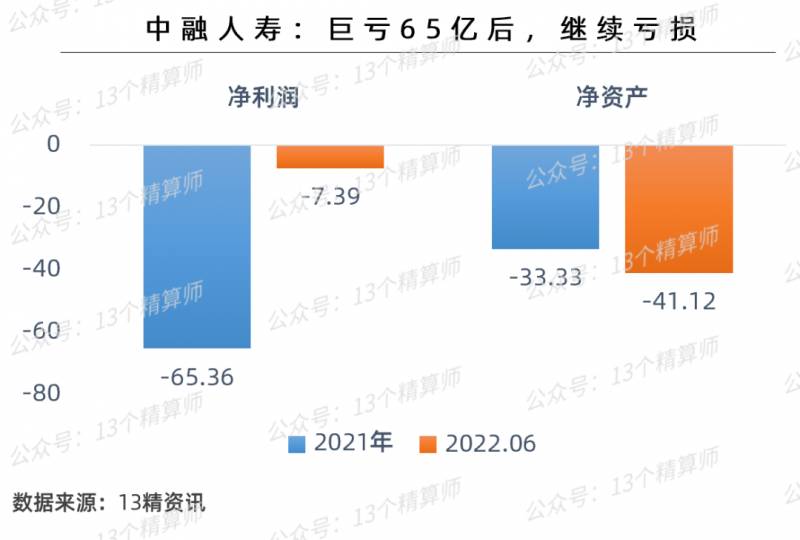

首先,根根据半年报的数据显示,中融人寿继2021年亏损65亿后,2022年上半年仍亏损7.39亿。

截至2022年上半年,中融人寿的净资产已经降至-41亿,严重资不抵债。

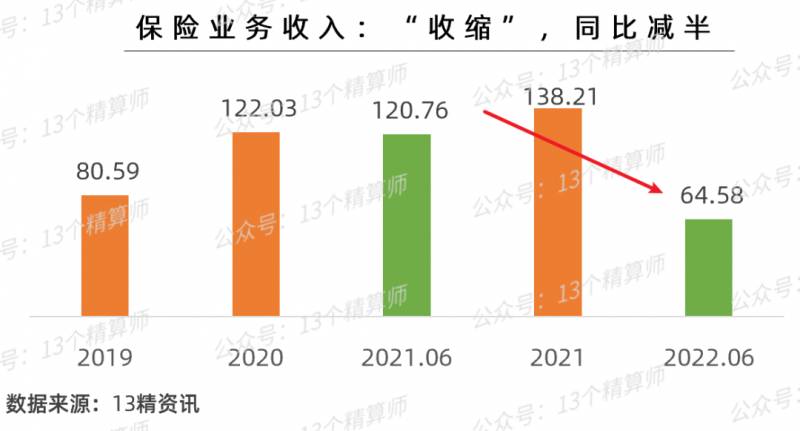

其次,从保险业务收入看,2022年上半年仅为64.58亿,较上年同期下降47%。

也就是说,保费规模大幅缩水,详见下图。

此前,“13精”在分析寿险公司2022年保费时,也表示过由于行业增速低于披露数据公司的增速。

因此,在未披露偿报的公司中,可能有一些出现保费的大规模下滑。

比如,2022年一季度的前海人寿,保费就是负增长78%,详见《前海人寿一季度亏损,偿付能力不达标》。

此外,2022年下半年受股市影响,不少公司的收益率都有所下调。

因此,中融人寿的净利润,在年末可能还会下降。

2. 投资收益大幅下滑,减少10亿,计提11亿减值...

据悉,中融人寿2022年的预计投资收益为21.28亿,较上年同期减少10亿!

这背后主要与地产债违约率风险明显上升,投资的产品未能在2022年末,按时支付投资利息有关。

毕竟,从2020年的数据看,在中融人寿的投资收益中,利息收入占比约3成左右。

此外,针对部分出现减值迹象的股权投资资产,公司还计提11.47亿的减值准备。

2022年,受投资市场下行影响,寿险公司的投资收益显著下降,导致公司净利润大幅下滑。

详见《2022年59家非上市寿险公司,净利润22亿,同比减少约400亿》

因此,中融人寿的投资下降,确实也像中天金融自己说的“符合行业趋势”。

但是,投资也许只是一个“借口”...

“13精”在分析行业经营情况的时候经常说,越是行情不好的时候,越能检验一家险企的经营。

毕竟,在高额投资收益之下,负债端的亏损都会被掩盖或修饰,反之则会是昔日很多细小问题无所遁形。

3

走“资产驱动负债”老套路

分红和万能,进入预定退保期

1. 走“资产驱动负债”老套路,靠分红和万能打江山!

其实,中融人寿此前就因偿付能力不达标,被下发监管函,在2016年暂停开展新业务和增设分支机构。

详见《7家被接管,12家被监管,还有3家业务多年“停摆”:大而不能倒,小又如何生?》。

而后,中天金融才成为中融人寿的母公司,也因此,公司迎来2017年后的业务快速发展期,详见后文。

彼时,中融人寿的经营模式,还是有点像那些昔日的资产驱动负债型险企。

即,靠款几分红险和万能险热销产品,快速壮大公司规模。

从2018年至2020年,中融人寿光是靠一款分红型两全,就收获近190亿;又靠两款万能险产品,收获保户投资款约141亿。

也就是说,光是这三款产品的保费,就占了那三年中融总保费的超8成。

2. 产品到预定退保期间,退保金和保单红利支出“翻番”!

而且,这些产品大多还是5年期类业务,以那款热销的分红型两全为例,在第五年后就可退保收获不小的收益。

那么,从2018年这款两全开始销售,到2022年正好是退保高峰期。

所以,2022年上半年中融人寿的退保金和保单红利支出,都较上年同期翻番。

公司方面也表示,退保金的增加是因为大量传统险保单到预定退保期间。

2022年,本就投资收益下滑,再赶上这波“高收益”产品的兑付潮,势必给中融人寿的净利润带来不小压力。

这也是从去年开始,监管频频喊话险企关注“利差损”风险的原因。

今年年初,银保监会还《下调万能、分红、投连演示利率,取消“高中低”三档!》

毕竟,根据资管协会执行副会长兼秘书长曹德云的演讲“2021年寿险业利差仅为0.3%,如果低利率环境延续,可能出现成本收益倒挂的困境。”

4

负债端踩尾,资产端踩雷

成本收益倒挂下“亏损加剧”

1. 分红账户持仓股票市值缩水,万能险结算利率高位运行...

具体来看,中融人寿重仓的流通股,有美凯龙和贵阳银行,且都是通过分红保险产品账户持股。

但是,中融在这两家公司的持仓市值,在2022年前三季度的就下降了约2.8亿,然而,分红保险产品却依旧有保单红利支出。

再看,中融人寿昔日热销的三款万能险产品产品,在2022年的结算利率全部都在4.33%以上,还有两款超4.9%。

但是,按照监管披露的数据,四季度末寿险业的年化财务投资收益率也不过3.85%。

而且,从59家非上市寿险公司的数据看,全年财务投资收益率高于4.9%,也不过14家。

2. 负债端踩尾,资产端踩雷,真是不赶点...

因此,如前文所说,成本与收益的倒挂,势必也是公司亏损的原因之一!

看到这儿,不知道大家有没有发现,现在中融人寿的亏损,走过的这条路,也是之前很多“资产驱动负债”的典型险企走过的...

在这些公司背后,往往还有很多共性,比如,通过保费的翻番增长,实现规模的快速扩张!

从上图可见,中融人寿总共有两个规模快速发展期,一是从2010年成立到2014年,就首度规模破百;二是,从2017年至2021年,5年时间规模保费就突破200亿。

所以,中融人寿这一轮开始于2017年的壮大,也就是,中天金融成为其母公司之后。

然而,却也终究是“成也萧何败萧何”,地产投资曾给险企带来过超额的收益,助力公司规模快速扩张,可如今等来的还有高额的亏损...

因此,总结这波中融人寿的亏损,应该是属于“生不逢时”又“雪上加霜”。

在负债端,踩上资产驱动负债模式的尾,在资产端,又赶上这一轮地产风波叠加股市震荡下行行情。

5

珠江人寿、上海人寿等

这些未披露公司的共性是什么

中天金融的后续,对中融的影响

1. 一直未披露报告的那些险企,背后有什么共性?

看到这儿里,大家再去看其他不披露报告的公司,多少应该能找到一些共性。

当然,这类公司的背后,还不能缺少“地产-保险-上市”,“融资-投资-质押”,“股东-关联交易”等关键词。

比如,珠江人寿、上海人寿等...

珠江人寿的股东和子公司都有很多地产,2021年公司亏损0.7亿, 还因股东非法占用险资等 ,被银保监会直接被罚138万。

截至2021年末,其已收回关联方长期占用资金6.79亿,未收回部分的余额为20.65亿,详见《保监会处罚珠江人寿,剑指背后的房地产股东》。

此外 ,股东与险企之间的股权质押 也很多,比如,前海人寿约70%的股权都属于质押状态,珠江人寿被质押股权也有27.8%。

而且,这些公司的背后,不少都有一些资本系别的标签,而他们在地产方面的投资比例也都不低...

因此,在近两年地产债估值下跌,还有一些公司的兑付问题之下,预计这些险企的投资端压力都不小。

2. 中天金融的后续进展,势必影响中融人寿的未来...

最后,不得不提的是,对于中融人寿的母公司,中天金融的发展中,还有一家公司必须留下浓墨重彩的一笔,那就是华夏人寿。

2017年,曾想蛇吞象收购华夏人寿的中天金融,却没想到支付了70亿定金之后,等来的却是华夏人寿被接管的消息。

虽然,2022年华夏人寿的新一届高管获批,详见《一批职业经理人获批“掌舵”,陆续进入下一阶段》。

但是,这一收购事宜仍存在较大不确定性,对中天金融来讲,存在定金损失等风险。

这也为中天金融的未来走向,增添了最为不确定的一个因素,从2017年至昨日收盘,公司股价一路下跌,跌幅已近70%。

而且,其后续发展如何也将影响中融人寿,毕竟,对于已经资不抵债的公司,最重要的就是资本金的补充。

所以,如果原有股东不能注资,就只能是被转让易主的结局...

THE END. 历史总是重复上演...

其实,这些公司走的“辉煌之后一片惨淡”之路,之前早就有公司走过。

但是,年复一年却依旧有公司“前仆后继”,继续走上这条“业务停了又开,股东来了又走”的路....

比如,昔日业务多年“停摆”的三家寿险公司,新光海航、中法、华汇,前两家已经易主改名为鼎诚人寿,小康人寿。

如何保持战略定力,不因股东偏离主业,似乎是险企的最大难题。

此外,那些家巨额亏损的寿险公司,也是大家值得研究的反面教材。

重新开局业务 中融人寿空降掌门人

来源: 北京商报

金评媒(https://www.jpm.cn)编者按:近两年异军突起的中融人寿,被认为是“资产驱动负债”模式的代表之一。其依靠在银保渠道销售分红险、万能险等理财型产品迅速做大资产端,同时在二级市场频频举牌引发市场关注。

在原董事长涉嫌违规投资被抓之后,中融人寿近年来高管变更频频。北京商报记者从中融人寿官网获悉,该公司已正式任命孙建军出任总经理并获得监管批复。

孙建军是一名保险“老将”。曾担任泰康人寿助理总裁,分管全国个险业务,之后又加入复星保德信担任总裁一职。今年5月,来到中融这一人事动荡、业绩不佳的公司,有业内人士认为,“这一人事选择或许是看上孙建军个险业务经验谋求公司转型”。

近两年异军突起的中融人寿,被认为是“资产驱动负债”模式的代表之一。其依靠在银保渠道销售分红险、万能险等理财型产品迅速做大资产端,同时在二级市场频频举牌引发市场关注。保监会数据显示,2014-2015年,中融人寿分别实现保费收入103.4亿元、177.28亿元。

在做大保费规模的同时,其偿付能力逼近监管红线。2016年1月7日,中融人寿收到保监会出具的监管函。监管函显示,由于中融人寿2015年三季度末偿付能力充足率为-115.95%,偿付能力溢额-23.49亿元,属于偿付能力不足类公司,责令中融人寿自2016年1月18日起停止开展新业务,暂停中融人寿增设分支机构。

停止开展新业务之后,中融人寿保费规模一落千丈。从2015年的177.28亿元下滑至2016年的23.4亿元。为了应对偿付能力风险,该公司随即开启了增资计划。今年1月17日,中天城投发布公告称,子公司中融人寿偿付能力重新达标,保监会已解除对中融人寿采取的监管措施。在重获开展新业务资格后,今年上半年,中融人寿保费收入为42.3亿元。

正是在这一背景下,中融人寿引入了孙建军出任总经理。资料显示,孙建军今年5月就加盟了中融人寿。在新掌门人加入后,中融人寿也开始建立公司风险偏好、完善风险管理制度等体系。中融人寿二季度偿付能力报告显示,截至今年二季度末,该公司净利润为-2.5亿元,综合偿付能力充足率为132.26%。目前,在风险管理方面,中融人寿正在建立风险偏好体系,确定风险偏好维度,提请董事会审批公司2017年度风险偏好陈述书,风险偏好体系正式运行。另外,还将进一步建立完善风险管理制度体系,重新评估风险管理制度运行情况,根据实际管理需要及时修订完善,完成相应制度的年度更新。

对于新掌门孙建军,有业内人士称之为“个险专家风向标级人物”。据了解,2010年,孙建军领导的泰康人寿北京分公司各项业务指标实现颠覆式发展,市场地位和系统地位快速提升,全年实现总保费规模77.1亿元,同比增长37%,市场占有率10.3%。其中银行保险新契约保费市场靠前,电话行销、团险均为市场第二,个险营销新契约保费市场第四。在加入复星保德信时,复星保德信也在以大个险渠道为核心,加强营销团队的组织发展,打造复星保德信的MDRT团队。有业内人士认为,中融人寿重获新业务自主权之后,挖来“个险大咖”,将为公司带来一线生机。

作为公司掌门人,除了面临一系列经营问题,中融人寿曾因违规运用保险资金、虚增公司偿付能力被罚,这都将为新掌门带来挑战。2015年,保监会对中融人寿开出30万元罚单,并限制不动产投资、股权投资、金融产品投资各一年。与此同时,保监会决定给予时任中融人寿董事长、总经理陈远禁止进入保险业一年的处罚。(记者 许晨辉)

以上就是中融人寿分红险可靠吗?的详细内容,希望通过阅读小编的文章之后能够有所收获!