分红期间股票如何交税股票红利怎样征税的?

分红期间股票如何交税股票红利怎样征税的

股票分红是指上市公司将其盈利的一部分按照一定的比例分配给股东的行为,通常有现金分红和股票分红两种形式。股票分红是股东投资的一种回报,但同时也要缴纳个人所得税。那么,中国股票分红的税......接下来具体说说

股票分红交税吗?交多少税?帮你省下200元吃顿烧烤!

美的分红,中国平安分红,五粮液分红,伊利分红,通威股份分红,在股民在6月分红拿到手软的时候,你是否知道股票分红是要收税的?

股票分红是指上市公司向股东分配利润的一种方式。世界通行的惯例,股票分红是需要缴纳税款的。今天,小编就给大家好好讲讲股票分红怎么收税?可以帮助大家少交几百元或者几千元呢。

股票分红主要交个人所得税

《中华人民**国个人所得税法》第三条规定,个人所得税的税率:利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用比例税率,税率为百分之二十。

持股期限不同交税也不同

因此,股票分红需按照个人所得税缴纳税款。个人所得税又根据持股期限不同而不同,具体如下:

1、持股期限不超过1个月的,税率为20%。

2、持股期限在1个月以上至12个月以内的,税率为10%。

3、持股期限超过12个月的,其股息红利收入免征个人所得税。

举例说明:小明持有某只股票10000股,该公司按照每10股派发1元的方式派发红利,持股不到1个月就卖出,小明需要缴纳的个人所得税=1000×1×20%=200元。

如果小明持有2个月、3个月一直到不满12个月时卖出该只股票,小明需要缴纳的个人所得税=1000×1×10%=100元。

如果小明持有该股票满12个月后再卖出,则小明不需要交个人所得税,也就是交0元,就省了这200元。

某投资者持有A股股票,在持股不到1个月内获得1000元分红,需缴税的分红收入为1000元,资本利得税率20%,需缴纳税款200元。某投资者持有A股股票,在持股超过12个月后获得1000元分红,该笔分红收入可免征资本利得税,无需缴税。

长线投资能省很多钱

从交税金额200元、100元、0元的变化,我们可以看出股民要尽量避免短线频繁交易,不仅容易追涨杀跌,而且分红收入也大打折扣。

还是举小明例子,小明每年共计分红20000元,如果按20%交税,要交4000元,十年分红下来要交税40000元,这是不是一笔很大的损失。

值得注意的是,上市公司分红时,会根据你的持股期限代你缴纳个人所得税。因此,你实际收到的分红是已经是税后收入了。当然,如果你已经持股满12个月了,你收到的分红才是完成的分红,因为不需要交税。

理财——买卖股票的股息分红是如何缴税的?

股息红利税是指对上市公司的分红征税,红利所得税属于“个人所得税”范畴。根据《个人所得税法》的有关条款,个人因持有中国的债券、股票、股权而从中国境内公司、企业或其他经济组织取得的利息、股息、红利所得,需按20%的比例缴纳个人所得税。红利税是指对上市公司的分红征税。

股票分红要按照持有股票时间段不同计算应交所得税,持股一个月内按分红所得20%交税,一个月到一年期间的按照10%交税,一年以上的按照5%交税。分红时先按照持股一年以上最低税率5%税率扣所得税,卖出股票时再根据持股实际时间计算是否需要补交所得税。

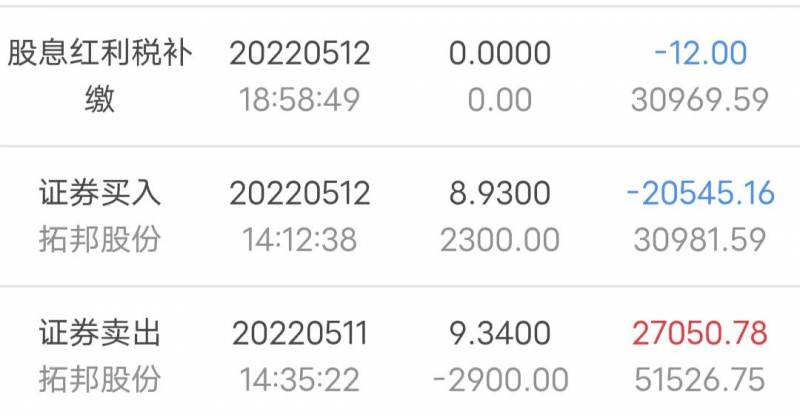

股息红利税不是简单的个人所得税,其扣税计算方式相对则复杂一些。分红的现金部分是全额打入到账户内,扣税是在卖出股票时才会体现。新政实施后,上市公司会先按照5%的最低税率代缴红利税,此后按照投资者卖出的时间不同,再来补缴15%到5%的税费。也因为这样,很多投资者在股票卖出之后,才会发现原来账户里的钱变少了。也就是说,参与分红后,如果持有股票的时间不到一年就发生了卖出,在进行股票交易时是需要进行股息红利税补缴的。

红利税补缴

股票小知识:股票分红怎么收税?

股票分红是指上市公司将其盈利的一部分按照一定的比例分配给股东的行为,通常有现金分红和股票分红两种形式。 股票分红是股东投资的一种回报,但同时也要缴纳个人所得税。那么,中国股票分红的税收是怎么计算的呢?有哪些规则需要遵守呢?

根据《个人所得税法》及其实施细则,个人因持有中国境内上市公司的股票而取得的股息、红利所得,属于财产转让所得,适用20%的税率。但是,为了鼓励上市公司积极分红,自2012年起,*务*批准实行差别化税率征收政策,即根据股东持有股票的时间长短,对其取得的股息、红利所得给予一定程度的减免。具体如下:

靠前:持股期限在1个月(含)以内的,其股息、红利所得全额计入应纳税所得额,税率为20%;

第二:持股期限在1个月以上至1年(含)的,其股息、红利所得暂减按50%计入应纳税所得额,税率为10%;

和三:持股期限在1年以上的,其股息、红利所得暂免征收个人所得税。

此外,上述政策也只适用于中国境内居民个人和非居民个人。对于外籍个人或者境外机构投资者而言,其取得的中国境内上市公司的股息、红利所得,一般适用10%的预提率。

那么,如何计算个人因持有中国境内上市公司的股票而取得的现金分红所需缴纳的个人所得税呢?根据《财政部 税务总局关于调整上市公司现金分红有关个人所得税政策问题的通知》,具体步骤如下:

靠前:确定持有期限。持有期限是指从购买股票之日起至取得现金分红之日止(不含购买日和取得现金分红日)。

第二:确定应纳税所得额。应纳税所得额=取得现金分红金额×(1-减免比例)。其中,减免比例根据持有期限确定:持有期限在1个月(含)以内为0%,持有期限在1个月以上至1年(含)为50%,持有期限在1年以上为100%。

第三:确定应缴税额。应缴税额=应纳税所得额×20%。

举例说明:

假设投资者A 于2022年1月1日购买了1000股某上市公司的股票,每股10元,共花费10000元。该公司于2022年6月30日向股东派发了每10股5元的现金分红,投资者A共获得500元的现金分红。那么,投资者A需要缴纳的个人所得税为:

持有期限为2022年1月1日至2022年6月30日,共180天,超过1个月不超过1年。

应纳税所得额=500×(1-50%)=250元。

应缴税额=250×20%=50元。

因此,投资者A实际到手的现金分红为500-50=450元。

如果投资者B 于2022年5月31日购买了1000股同样的股票,每股11元,共花费11000元。那么,投资者B需要缴纳的个人所得税为:

持有期限为2022年5月31日至2022年6月30日,共30天,不超过1个月。

应纳税所得额=500×(1-0%)=500元。

应缴税额=500×20%=100元。

因此,投资者B实际到手的现金分红为500-100=400元。

从上面的例子可以看出,持有期限越长,享受的减免比例越高,缴纳的个人所得税越少,实际到手的现金分红越多。这也体现了国家对长期持有股票的投资者给予的优惠政策。

总结一下,中国股票分红的税收计算方法和规则主要有以下几点:

现金分红属于财产转让所得,适用20%的税率;

根据持有期限不同,享受不同程度的减免;

持有期限在1年以上的免征个人所得税;

股票分红不适用差别化税率征收政策;

以上就是分红期间股票如何交税股票红利怎样征税的?的详细内容,希望通过阅读小编的文章之后能够有所收获!