重银申购是什么股票?

重银申购是什么股票

今晚重银转债的中签率出炉了,仅有30%,与蛋总预测的50%左右有较大的差距,主要还是原始股东配售方面的出入,实际配售率为73.56%,含权值史上第一真不是盖的,热情度真高。接下来具体说说

牙签肉重银转债上市价格预估,永吉转债申购正股永吉股份分析

债性分析: 6年期可转债,到期赎回价108.3特别,有点这个赎回价真的很奇怪,有点特别,到期税后收益率2.15%。信用级别AA-。永吉转债发行规模为1.46亿元,规模太小了。

正股情况: 贵州永吉印务股份有限公司是一家从事 烟标和其他包装印刷品的设计、生产和销售 的上市公司。

一看到永吉股份这家公司的主营业务,突然脑海里就想起了可转债里有上市公司也从事这样的主营业务,那就是永东转债的正股永东股份。曾经对可转债的行业进行总结的时候发现,同一行业的上市公司在相隔比较短的时间内发行可转债。还有一支可转债仙鹤转债的正股仙鹤股份是生产烟草用纸。

永吉股份的全称是贵州永吉印务股份有限公司,再想到公司的烟标业务,不难想到这家公司的靠前大客户有可能就是贵州中烟工业有限责任公司。关于纯烟草,目前没有一家上市公司,而烟草上游有部分上市公司,比如永吉股份、永东股份、仙鹤股份都可以说是上游企业,再比如烟草里的香精也是行业的上游。

个人觉得烟草这个行业的股票还是有被炒作的可能,这个题材也时不时来一场。去年时不时有电子烟炒作,永吉股份肯定没有电子烟业务,这个概念题材就不要指望了。这家公司还有个概念题材就是工业**业务,去年股价已经有了反应。至于上面的两个题材今年永吉股份是否接着炒,这个我也说不清楚

2021年年报业绩快报,裕兴股份实现营业收入:13.65亿元 同比增长36.48%,股东净利润2.41亿元 同比增长54.45%。

概念题材:烟草、工业**

申购指数: ★★★★☆(4星半)

重银转债上市预估

重银转债上市,永吉转债申购

投资有风险,入市需谨慎。

一、股市和转债市场

今日几大指数又收跌,创业板跌幅超2%,几大指数仍旧在周一的下跌阴线里;下跌3782,上涨840,涨停59,跌停63;三大金融均收跌,保险跌幅超2%,宁王和贵州茅台收跌。

可转债指数跌幅0.68%,成交额702.1亿 ;涨幅最大6.67%,跌幅最大10.15%,第二9.55%;跌幅第三7.76%;成交额最大137.76亿,第二67.94亿,30亿以上2个,20亿以上1个,10亿以上9个;

盘龙转债上市第四天总结: 高开低走,盘中有反复,最低216.220,*高245.500,没有超过昨日*高246.00,开盘240.199,收盘232.062,溢价率34.29%,转股价值172.809,成交额67.94亿,正股跌9.19%;

二、永吉转债申购分析

113646,沪市转债,转股价8.76,转股价值90.41, 评级AA—,规模1.46亿 ;到期赎回价108,担保:控股股东贵州永吉控股有限 责任公司将为本次发行可转换公司债券提供保证担保;募集资金用途: 永吉盛珑酒盒生产基地建设项目,偿还澳洲并购项目贷款;行业:轻工制造~纸包装;基本情况:贵州贵阳企业,从事烟标和其他包装印刷品的设计、生产和销售;收入构成烟标占比64.21%;三季报营业总收入同比下降,但净利润同比增长。

综合来看建议积极申购;

三、重银转债上市预估分析

113056,城商行, 规模130亿,评级AAA ,到期赎回价110,转股价11.28,转股价值83.78,没有担保,募集资金用途补充本行核心一级资本。基本情况:重庆江北区,靠前家在中国香港联交所上市的内地城商行。没有控股股东和实际控制人。利息收入占比88.43%;三季报营业总收入和净利润同比增长。

股东配售率73.56%,中签率3.01%, 转股价值78.55; 如果正股上涨转股价值还会提升,那么还会高看。

综合来看预估113左右,具体结合盘面灵活变动, 以上为猜测,不作为投资建议,据此投资盈亏自负,本文不承担任何责任。

四、强赎情况

对于强赎转债和即将强赎转债,注意关注上市公司公告,以免造成不必要损失 。

特别提示: 另外有些转债投资者没有创业板权限,如果遇到创业板转债是没有办法转股的,只能选择卖出转债。

怎么知道他是创业板转债呢?可以看正股是300开头,或者转债是123开头就是创业板转债。

交易是自己的,投资结果也是自己的。要对自己的资金和交易负责。

常汽转债 最后交易日和转股日4月18日,强赎价100.500;

以上由因为慈悲所以冰清根据公开资料整理,如有错误或者不当之处欢迎指正。如有侵权联系本人删除。

投资有风险,入市需谨慎。警惕杀猪盘。

3月24日|重银转债中签率出炉!中银转债申购指南

今晚重银转债的中签率出炉了,仅有30%,与蛋总预测的50%左右有较大的差距,主要还是原始股东配售方面的出入,实际配售率为73.56%,含权值史上靠前真不是盖的,热情度真高。

但申购人数并没有大幅提升,仅有1140万,比前段时间1200万人的成银转债少了60万人。

明天又有高中签率的可转债申购---中银转债。注意,正股不是中国银行,也不是中银证券,而是中国银河,也就是银河证券。

(PS:如果中银证券发债该叫什么呢?银证转债、中证转债、证券转债)

除此之外,精装转债明日也上市了,可惜转股价值较低。

丨 中银转债

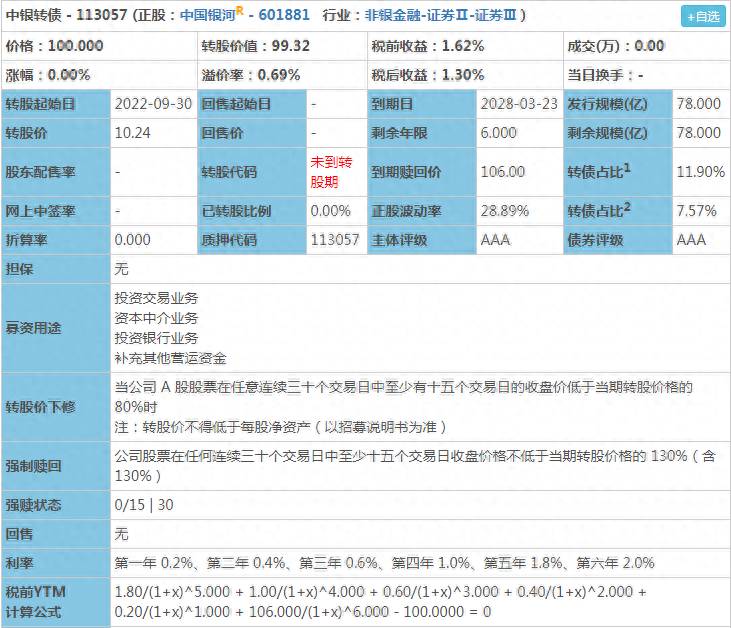

图片来源:集思录

丨 转债基本面

❶ 评级: AAA 评级,可转债评级越高越好。

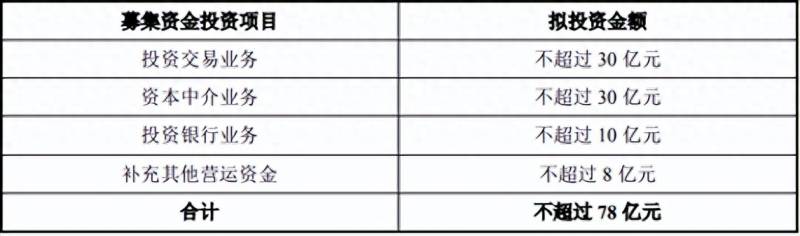

❷ 发行规模 : 78亿 ,可转债规模越大流动性越好。

❸ 回售条款 : 无 。

❹ 下调转股价 : 15/30,80%, 条件较严苛 。

❺ 配债代码: 764881 。

❻ 配售10张所需股数: 827 (最少5手)。

丨 正股基本面

❶ 公司简介:

中国银河证券股份有限公司 当前市盈率PE=9.96,市净率PB=1.04 ,主营业务为提供经纪、销售和交易、投资银行和投资管理等综合性证券服务;公司的主要产品为证券经纪业务、期货经纪、投资银行业务、资产管理业务、海外业务、自营及其他证券交易业务。2020年,公司获证券公司分类评价A类AA评级,公司已连续十年获A类评级,在中国资本市场有着较高的知名度和美誉度。

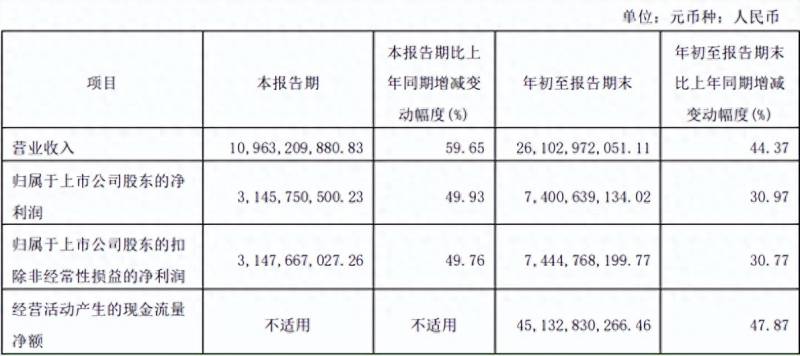

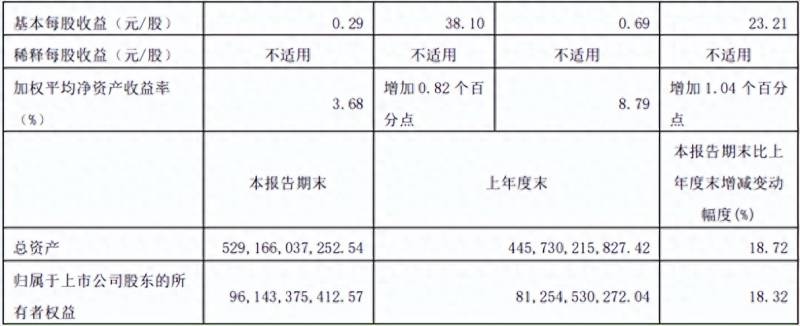

❷ 财务报表:2021年第三季度报告

丨 转股价值分析

中国银河收盘价 10.17 ,转股价 10.24 , 转股价值 =正股价格/转股价格*100=10.17 /10.24*10 0= 99.32 , 转股价值一般 ,可转债转股价值越高越好。

丨 风险因素分析

① 证券市场波动风险

② 行业竞争加剧的风险

③ 政策法律风险

④ 证券经纪业务风险

⑤ 期货业务风险

⑥ 证券自营业务风险

⑦ 投资银行业务风险

⑧ 资产管理业务风险

⑨ 海外业务风险

⑩ 流动性风险

⑪ 与本期可转债相关的风险

丨 募资用途

丨 正 股 近 半年走势

丨 对标转债

丨 开盘预测

当前溢价率 0.69% ,结合AAA评级、相似的转债、正股质地等综合因素目前给予 28% 的溢价率, 预计开盘 为:99.32*1.28= 127.13 。

丨 中签预测

假设原始股东配售70%,网上按照23.4亿计算,预计顶格申购单账户中234000/1250/1000= 0.1872 签 , 中签率高 。

丨 个人操作

顶格申购 :(顶格申购—尚可申购—谨慎申购—放弃申购)。

声明: 以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

丨 精装转债

❶ 评级: AA- 评级,可转债评级越高越好。

❷ 发行规模 : 5.77 亿 ,可转债规模越大流动性越好。

❸ 原始股东配售率: 56.970 % 。

❹ 单账 户顶格申购中签 : 0.0238签 。

丨 转股价值变化

中天精装今日收盘价 20.02 ,转股价格 23.52 , 当前 转股价值 =正股价格/转股价格*10 0=20.02/23.52*100= 85.12, 转股价值较低。

中天精装2月21 日(申购日前一日)收盘价为23.40。自申购日至今,其 股价下降14.44% ,转股价值从99.49下降至85.12,可转债转股价值越 高越好。

丨 溢价率变化

由申购前一日的0.51%变为 17.48% ,可转债溢价率越低越好。

丨 正股基本面

深圳中天精装股份有限公司 主营业务为提供住宅批量精装修服务,具体业务包括建筑装饰工程施工、建筑装饰工程设计等方面。公司的主要产品及服务有批量精装修业务、设计业务。

据中天精装三季报分析:

- 运营能力有所加强,主营获利能力有明显提升;

- 成长能力有所削弱,经营业绩承受明显压力;

- 偿债能力有所削弱,短期偿债能力具有一定的保障;

- 运营能力维持稳定,存货变现能力极大提高;

- 现金流能力有所削弱,可持续经营能力转向恶化;

图片来源:同花顺

业绩预测:

截至2022-03-23,6个月以内共有1家机构对中天精装的2021年度业绩作出预测; 预测2021年 每股收益1.55元,较去年同比增长8.39%,预测2021年净利润2.35亿元,较去年同比增长24.27%。

丨 开盘预测

综合考虑,给予精装转债 40% 的溢价率, 明日价值预估 :85.12 *1.4= 119.17。

以上就是重银申购是什么股票?的详细内容,希望通过阅读小编的文章之后能够有所收获!