广汇发债中签后啥时候上市(广汇集团成功发行10亿元公司债)

关于广汇发债中签后啥时候上市很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

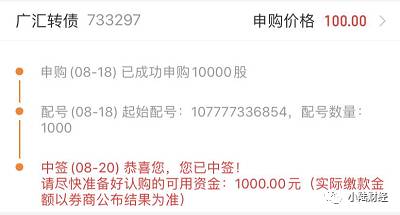

8日申购的广汇转债中签号码和中签率已经公布。昨天已经提醒大家了,这只发行规模大,中签率比一般的高。果然,不负众望。顶格申购的中签率是26.3%,不到三个账户就会中一个,应该有很多小伙伴中签。接下来具体说说广汇集团成功发行10亿元公司债

如果可转债中签想上市首日就出,什么时候比较合适呢?关注两个点

现阶段只要有新的可转债可以申购,很多投资者一般情况下都会参与新可转债的打新,这里也只是聊聊可转债打新中签后上市首日什么时候出比较合适能有一个相对较佳的价值(不涉及可转债二级市场上市后的后续投资)一般情况下关注两个方面即可

可转债的上市首日预估算价值

如何预估算可转债的上市首日的价值,这里就不再做赘述了,可以看看之前的文章 有详细的内容,靠前个关注的是先预估算出可转债上市首日的价值

可转债的交易规则

第二个关注的是要了解可转债的交易规则

沪市:交易价格涨跌幅 超过20% 停牌半个小时(如果半小时超过14:57,则到14:57复牌)交易价格涨跌幅 超过30% 将停牌至14:57分;14:57-15:00一定是交易时间

深市:交易价格涨跌幅 达20% 停牌30分钟;交易价格涨跌幅 达30% 停牌30分钟;临时停牌期间可以委托和撤销委托;临时停牌时间跨越14:57的,于14:57复牌先撮合一次复牌集合竞价,接着直接进入收盘集合竞价

可以看到沪市是超过20%,30%用的是超过两字,深市是达20%,30%用的是达一字,可以理解为沪市的可转债集合竞价可以超过20%,30%才临停,深市的可转债集合竞价只能是20%,30%才临停

通过这两点就可以做一个预想,首先预估算新可转债的上市价值做一个标杆,然后看实际情况可转债集合竞价的时候表现,如果集合竞价的时候实际价格没有达到20%,30%需要临时停牌的条件,而预估算的可转债的上市价值也是如此,那就可以预判当日没太多超预期的价值会出现,集合竞价的开盘价就差不多就是比较好的价值了

广汇转债上市首日表现

就比如今天上市的 广汇转债 ,昨天预估算今天的上市价值在110元左右,今天实际集合竞价既没有超预期的表现(没有到临时停牌的价格)也低于昨天预估算的上市价值,所以集合竞价开盘价就是当日比较合适的价值了

大禹转债8月20号上市首日表现

又比如之前的 大禹转债 ,首先预估算上市价值在135元左右,大禹转债是深市债券,价格达30%就会临时停牌,从上图可以看到大禹转债的实际情况是集合竞价直接也是30%临停,也在预估算的价值附近,预判会有比开盘价更优的价值出现,这里就可以等待一会,不急着在集合竞价开盘价就出,看看复牌后有没有更佳的价值出现再获利了结

广汇集团成功发行10亿元公司债

本报记者 殷高峰

近日,广汇集团成功发行10亿元公司债。

2019年6月28日,经证监会发文核准,广汇集团获准向合格投资者公开发行总额不超过30亿元(含30亿元)的公司债券。广汇集团此次公司债采用分期发行方式。此次公开发行的是2020年公司债券(靠前期)的二期,发行规模不超过人民币10亿元(含10亿元),采取网下面向合格投资者询价配售相结合的方式公开发行,最终网下合格投资者的认购量为10亿元,占本次发行总规模的100%。

广汇集团表示,面对国内资本市场现状,广汇集团认真落实新发展理念,坚持稳中求进,主动降低杠杆水平,集团资金链安全、运行稳健。与此同时,自2018年起,广汇集团多措并举积极调整资产负债结构,不断增加中长期债务规模,压缩短期债务规模,并在国内及海外直接融资市场注册不同品种的债券。截至去年9月末,广汇集团合并范围内授信额度合计为1180.02亿元,其中已使用授信额度为760.6亿元。

广汇集团称,2020年,将继续做实、做精、做强四大实体产业及旗下的广汇能源、广汇汽车、广汇宝信、广汇物流4家上市公司,不断提高企业品牌价值和综合竞争力,保持企业全面、协调、稳健、可持续发展。

(编辑 乔川川)

发福利!26%中签率大红包来了!明天还有4只转债上市

18日申购的广汇转债中签号码和中签率已经公布。昨天已经提醒大家了,这只发行规模大,中签率比一般的高。果然,不负众望。顶格申购的中签率是26.3%,不到三个账户就会中一个,应该有很多小伙伴中签。

2只转债打新!

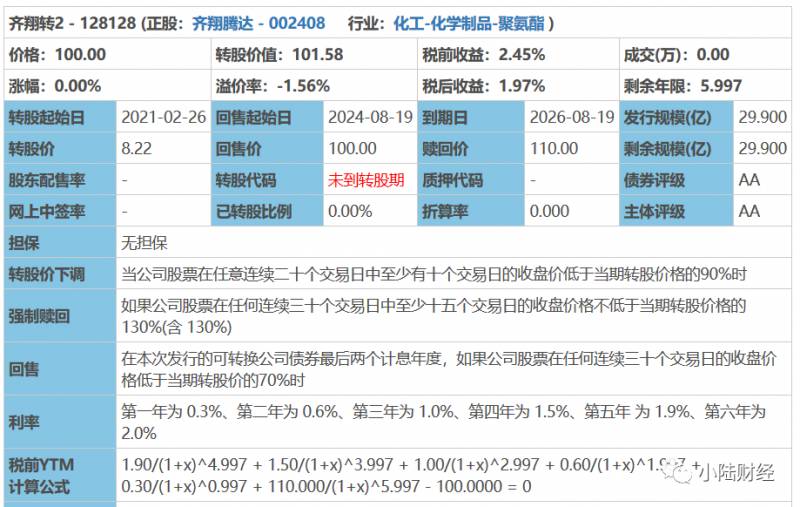

齐翔转2(齐翔腾达),8月20日申购,申购代码072408,AA级

【正股评价】公司主营甲乙酮、顺酐等化工制造和供应链管理,产能全球靠前,拥有碳四丁烯、丁烷、异丁烷、丁烯组分综合利用四条产线,是国内规模最大的碳四深加工企业之一。公司从2017年开始涉足化工和能源大宗商品供应链管理,业务市场包括华东长三角、华南珠三角区域和海外地区,合作伙伴绝大部分为行业内知名公司。

【行业对标】

【转债评价】这是齐翔腾达第二次发行可转债。靠前次发行可转债名为齐翔转债,发行于2014.4.18,上市于2014.5.13,终止于2015.5.19。上市首日收盘价为 103.12元,最低价为 102.3元,*高价为 180元,最后收盘价为 163.49元,存续期为 1.08年,期间收到利息 0.8元。

【中签预测】参考近似评级和转股价值的可转债溢价率,预期合理定位在115元附近,即每中一签盈利150元。假定原股东优先认购40%-80%,网上申购8万亿,则预期满额申购中0.07-0.22签。

文科转债(文科园林),8月20日申购,申购代码072775,AA-级

【正股评价】公司主营生态工程施工和景观设计,并开拓水环境治理、生态业务和文旅等业务。客户包括各级政府部门及基础设施建设投资主体、房地产开发商等。

【行业对标】

【转债评价】当前正股价:5.8元,转股价:5.76元,转股价值:100.69元,纯债价值:82.66元,保本价:121.3元,债券收益率:3.34%,AA-级。

【中签预测】参考近似评级和转股价值的可转债溢价率,预期合理定位在114元附近,即每中一签盈利140元。假定原股东优先认购40%-80%,网上申购8万亿,则预期满额申购中0.02-0.07签。

……

4只转债上市!

08.20日,科华转债,评级AA,转股价值95元,预估价114元。08.20日,城地转债,评级AA-,转股价值103元,预估价118元。08.20日,大禹转债,评级AA-,转股价值124元,预估价128元。08.20日,国投转债,评级AAA,转股价值99元,预估价115元。

……

以上就是广汇发债中签后啥时候上市(广汇集团成功发行10亿元公司债)的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!