这个疯狂的巨头,也撑不住了怎么办?这个疯狂的巨头,也撑不住了?

一代“地王收割机”,被自己反噬。

1

千亿融信,官宣违约

融信终究没有逃脱暴雷的魔咒。

在地产圈内,融信和正荣称得上是闽系“双雄”。根据中国房地产报发布的榜单,在上市房企2021年权益销售里,正荣和融信分别排在27和28位,权益销售额都超过了千亿。如果从全口径销售额来看,它们的排名还要更前一点。

更值得一提的是,融信老板欧宗洪和正荣老板欧宗荣是同一个家门出来的亲兄弟。

遥想今年2月,正荣官宣违约,遭遇股价大跌、市值大规模缩水,成为2022推荐暴雷的房企。谁也没有料到,不到半年之后,融信也官宣违约,步入了哥哥的后尘。看着这两家房企,我对“患难兄弟”这个词又有了更深刻的理解。

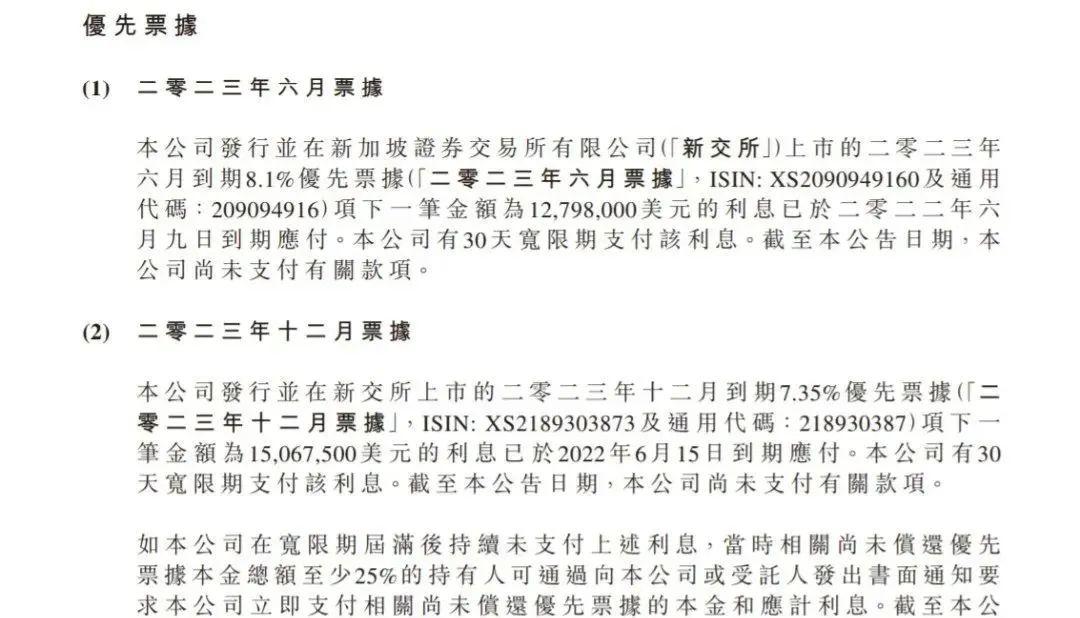

时间回到7月10日,融信中国发了个公告,称两笔美元票据合计2786.55万利息到期未付,正式宣布违约。

2021年销售额过千亿、净利润约13亿的Top30房企,被2786.55万的利息绊倒了。

有意思的是,根据融信的公告,其在2021年至2022年7月10日,累积净偿付公开债券及各类有息债务及相关利息近300亿元。2021年报中也曾明确表示公司已经偿还了今年上半年到期的全部优先票据。

还款态度如此之好,为什么还会出现突然违约?

实际上,融信面临的流动性危机,远比其展现出来的要严重。根据黑池财经的不完全统计,未来一年内,融信到期境内外债券总额将达到——

约166亿元。

换句话说,未来一年将是融信债券到期高峰期。其实在美元债利息支付逾期之前,融信已经出现多笔境内公司债违约,合计本金超过20亿元。除此之外,融信的商票也出现了逾期——

截至2022年6月30日,融信中国共有5笔商票出现在了上海票交所持续逾期名单中,金额从几十万等近千万不等。

债务紧逼,融信的销售数据却越来越难看。2022年上半年,融信总合约销售额约为人民币387.37亿元,同比下降了53.3%。

资金困境之下,停工风险随之而来。根据媒体报道,融信在上海独立操盘的海纳印象项目,目前已停工超过7个月。

据业主反映,该项目预售资金监管账户余额仅约6亿元,而三四期业主按揭贷款还有近6亿没有发放。换句话说,如果这些贷款还是流入之前的监管账户,一旦被挪用,该项目将面临彻底烂尾的风险。

一旦出现烂尾项目,购房者更不敢买融信的房子,融信的资金链更加恶化,停工烂尾项目只会越来越多,这就陷入了一个无解的循环。

2

无法停歇的债务游戏

如果只看财报公布的数据,融信的负债似乎不高。

截至2021年底,融信有息借款余额为568亿元,净负债率也降到了66%,这成了融信去年值得一提的亮点。

这个成果,和融信2021年主动“减负”有关,更主要的原因,却藏在融信的历史操作中。

作为闽系代表房企,融信有过狂奔的岁月。

公开资料显示,2016年,融信销售成本约90.7亿元,同比增长92.96%。2017年,销售成本大幅增加179.13%至253.2亿元。2018年,公司销售成本涨幅得到控制,小幅上涨3.89%,但仍然高达263亿元。

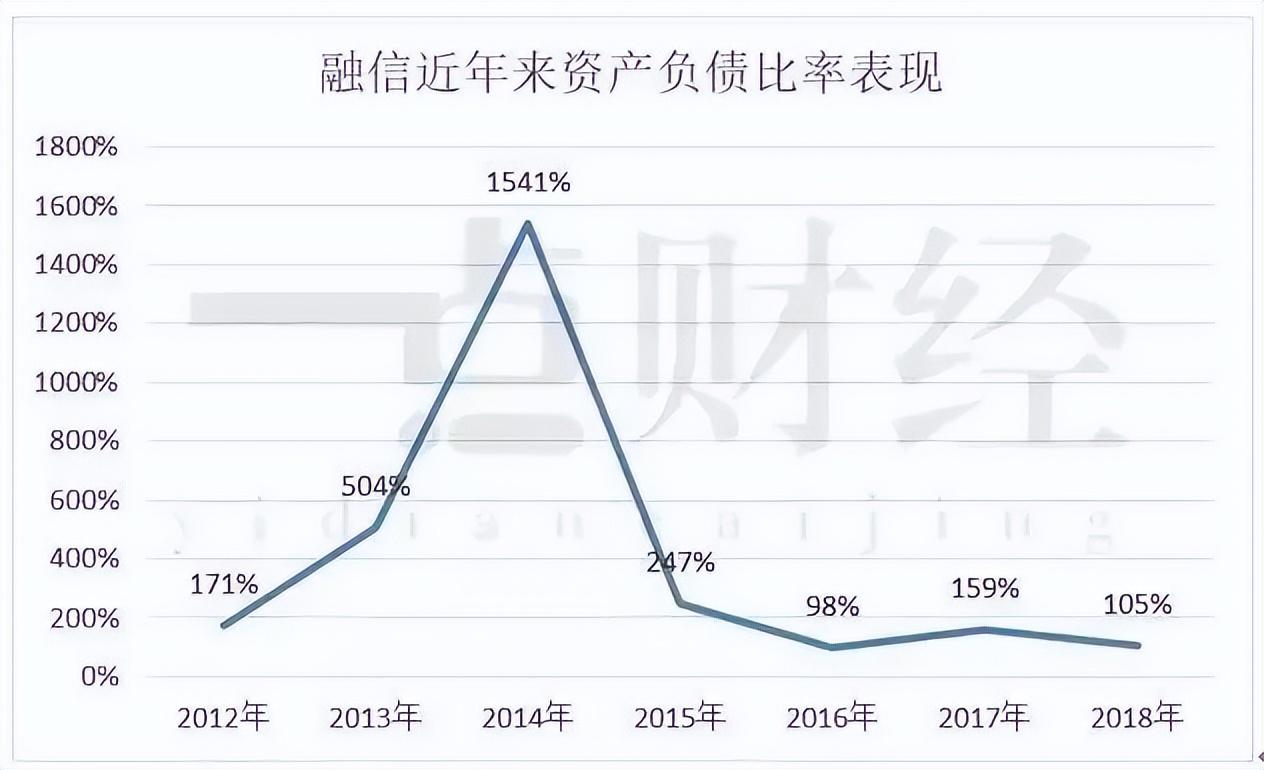

这让融信的负债被极速推升。诡异的是,年报数据显示,2014-2018年,融信的负债率分别为——

1541%、247%、101%、159%、105%。

▲图源一点财经

从1541%到247%,再到101%,很多人想不明白,在疯狂揽地、频拿地王的同时,融信的净负债率怎么会连续暴降?

答案同样藏在融信的财报里。在融信的财报上,其资产负债比率的计算公式为——

资产负债比率=(借款总额-受限制现金-现金及现金等价物及初步年期超过三个月的定期存款)/权益总额。

但一般而言,大众熟知的资产负债率计算公式则为——

资产负债率=负债总额/资产总额=负债总额/(权益总额+负债总额)。

简单比较不难发现,两个负债率分子分母的具体构成均不同,因此差距较大。而且,“权益总额”在两个负债率中都处在分母位置,如果“权益总额”大幅增加,便能致使两负债率的最终数值产生较大变动。

据国际金融报梳理,2014年,融信权益总额(即股东权益合计)仅有10.29亿元;到2015年底,其权益总额较2014年翻了五番,达到50.73亿元。2016年,融信权益总额涨到230.89亿元,约是2015年的4倍。

这就是融信一边疯狂举债,一边“资产负债率”却不升反降的秘密。

财报可以粉饰,但融信缺钱也是事实。这些年,融信向银行、债券、保险等借了百亿级的钱,大部分都用来还债。此外,地产经纬更是梳理出一条线路,展现了融信的资本运作脉络——

对旗下土地进行高估值→增加净资产→降低负债率→获得高评级→债权融资→再买地→再进行高估值……

▲融信资金缺口,图源观点指数

这就像是一场没有尽头的财务游戏,一旦哪个环节停止,融信就将坠入债务深渊。

3

“地王收割机”的狂奔后遗症

这个走钢丝一样的财务游戏背后,是一个曾极速狂奔的融信。

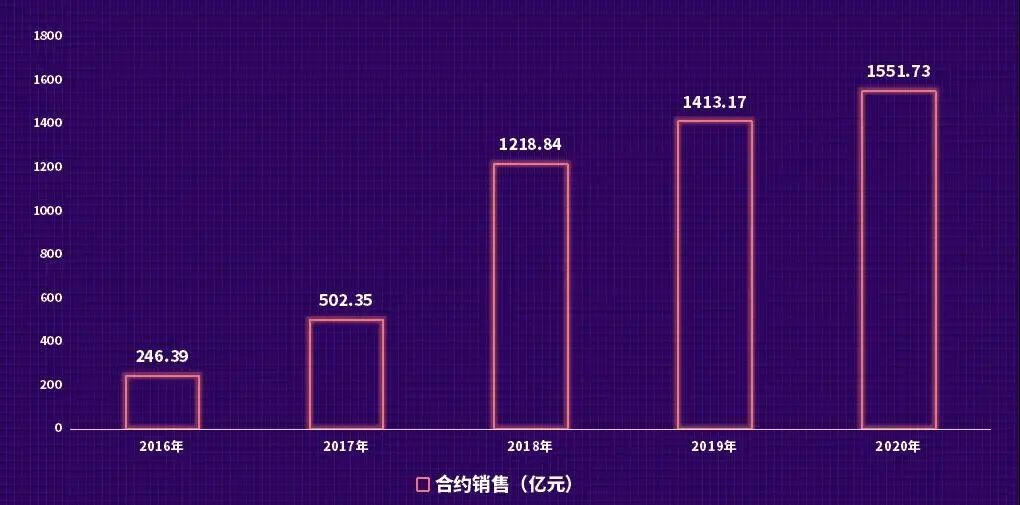

对一个房企来说,销售额从百亿到千亿,需要多久?

华润的答案是8年,龙湖用了10年,富力用了12年;而融信,只用了——

3年。

2015年-2018年,融信的销售额从119亿元一路上升至1219亿元,三年内成功晋身千亿房企的同时,年复合增长率高达117%。

▲图源无冕财经

融信的火箭式增长,离不开它的拿地策略。

2016年,在欧宗洪的带领下,融信在全国拿下了21块土地,增加土储超500万平方米。而且,由于地王频出,欧宗洪还被业界称为——

“地王收割机”。

很多房企至今还对那场“恶战”心有余悸。2016年8月的魔都上海,雅居乐、金辉、金茂+中铁置业、龙湖、招商、保利等几十家知名房企共同争抢N070202地块。

这是一场激烈的战役,地块从46亿的起拍价一路叫到了110.1亿,楼面价超过10亿,竞价超过400轮。斩获这块地皮的,正是融信——

“见证过那场拍地过程的人,才知道欧老三的凶狠!”

闽系房企融信靠这股拼劲一炮走红,欧老三的名号也在地产江湖流传开来,从那以后,融信更是势不可挡。据观点地产梳理,在2017年,融信狂揽78个项目,总建筑面积高达1481.53万平方米。

要知道,截至2016年底,融信总土地储备才1060万平方米。也就是说,仅从土储来看,2017年融信相当于买了一整个“融信”。

闽系地产的激进和凶猛,在融信和欧宗洪身上得到了较好的诠释。在杭州,融信的操作甚至让本土地产界闻之色变——

“太猛了,干不过。”

但这样的狂奔并非没有代价。在地产界,有一个“不可能三角”——

高增长、高利润、低负债。

在高速增长的同时,融信的利润难掩疲态。根据地产同学会的梳理,融信的净利润一度降至7.81%的低位,远低于同段位的房企。

利润稀薄,为了维持规模,融信只能不断借钱,不断还债。不知不觉就陷入了一个债务黑洞之中。

4

尾声

草莽时代,地产界出了很多奇迹,诞生了很多黑马。

例如2019年登陆港股的中梁,在2016-2018年,中梁的销售额分别为190亿元、649亿元、1015亿元。三年时间,中梁的销售额增加了5倍。

整个行业能做到这个增速的,还有融信。

说起来,缔造黑马的,不外乎两大武器:高周转和高杠杆。

地王、规模、排名……哪一个不是从钱堆里长出来的?

而资本又最是精明。不然你看,去年合约销售额超1500亿的融信,为何如今的市值只有不足16亿,还不到合约销售额的1/90。

也许,身处狂热的人往往很难意识到——

高高的杠杆下面,可能是万丈深渊。