银保监会个人贷款管理暂行办法,银保监会关于助贷机构

互联网贷款的体量正日益扩大,截至2021年末,银行业金融机构互联网贷款余额已达到5.75万亿元,占全部贷款余额的2.98%,同比增幅为21.8%,高于全部贷款余额增幅10.2%。

于是,在刚刚过去的这个周末,银保监局延续了以往的惯例,给互联网贷款的从业者们送出了一个大礼包——《关于加强商业银行互联网贷款业务管理升金融服务质效的通知》(以下简称“《新规》”)。

之所以在此时间发布,主要还是因为两年前发布的《商业银行互联网贷款业务暂行管理办法》(以下称《办法》)实施日期是2020年7月17日,按照原本的要求,过渡期为本办法实施之日起2年。也就是说2022年7月17日就应该正式执行。

因而与其说《新规》来得及时,不如说这是监管审时度势的应对操作。

不过看起来是个“大礼包”,金融机构们还是迎来了新要求。

01

重风控

老生常谈,但为什么总谈,大家心照不宣。

在以往的联合贷和助贷合作模式下,考虑到资产管理的风控成本、业务流程的时间成本,金融机构往往承担了相对较轻的资产管理职责。

金融机构就像旧时高门大院里“五谷不分、四体不勤”的大家闺秀,看起来贷前反欺诈、身份识别、信用评估各个风控环节都做的滴水不漏,数据大屏、驾驶舱界面、数据管理、现金流压测系统、自主风控引擎、贷后管理界面各个功能的系统建设供做的面面俱到,但真正精准识别坏客户的风控能力,有几个金融机构,特别是资管计划的管理人敢说自己真正具备?

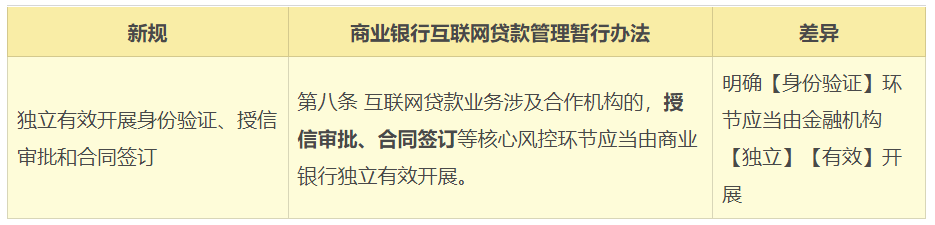

对比新旧法规不难发现,《新规》明确了金融机构应当自己进行“身份验证”的要求。

“身份验证”又称“验证”、“鉴权”,是指通过一定的技术手段,完成对借款人身份的确认、核验。身份验证主要为基于密钥的身份验证(也即四要素验证、绑卡验证),基于生物学特征的身份验证(也即活体识别)。

《新规》要求金融机构克服C端APP终端、无法直接触及借款人的终极问题,摆脱合作机构,自行、独立完成身份验证,这对金融机构无疑是一个打击。

1、对于生物学特征的身份验证

操作方案:委托合作机构采集借款人的人像识别照片并回传给金融机构,金融机构通过直连公安部的数据系统,或者通过第三方数据厂商提供的数据产品,完成活体照片与身份证照片一致性的比对,确认当前申请人的身份真实性。

挑战:(1)成本:如果是采购数据产品,不超过0.5元/条;如果对接公安系统,免费。成本虽然不是很高,但是互联网贷款的业务量往往较大,总体也是一笔不小的费用。对接公安系统虽然没有费用,但是资质审批、系统接口开发都需要较长的时间成本和较大的沟通成本。

(2)审批时效:审批时效其实是需要考虑的重要问题。互联网贷款业务的审批往往是秒级的,如果在原框定的审批时效内再增加审批节点,对于合作机构来说是无法理解的。要么金融机构提升自身科技支持力度,提高审批质效,要么就只能联起手来,一起给合作机构施压,强迫接受。

2、对于基于密钥的身份验证

操作方案:委托合作机构采集借款人的四要素(如果要素收集困难,二要素也可以,但欺诈风险会有所提升)并回传给金融机构,金融机构通过第三方数据厂商提供的数据产品,完成姓名、身份证号、银行卡号、手机号的一致性的比对,确认当前申请人的身份真实性。

挑战:(1)成本:同样是成本,采购类似数据产品,需要支付0.5元-0.8元/条的数据费用,对于金融机构而言是一笔必要支出。

(2)审批时效:如上,不再赘述。但当前的同业合作模式下,身份核验基本上都是99%以上的通过率(那1%基本是留给了系统错误、数据错误)。所以,就算做了自主的身份核验,又能控制住什么实质风险,实现什么级别的自主风控呢?

02

管资金

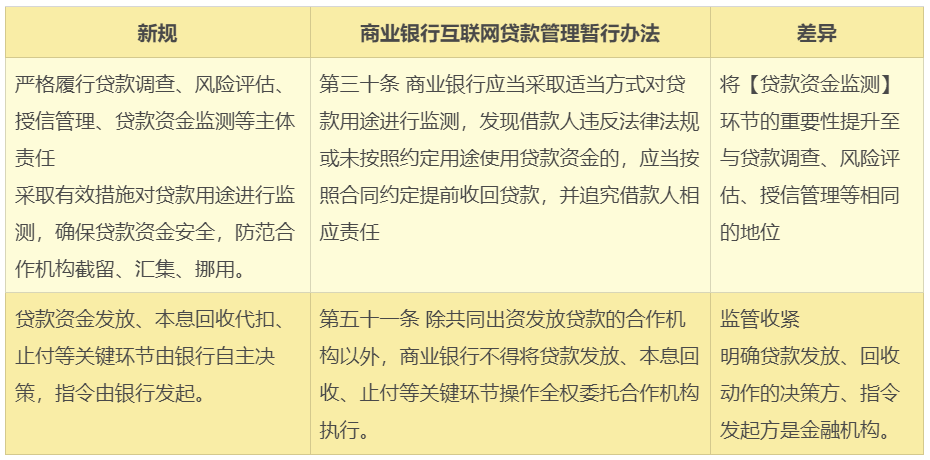

较以往更关注贷前风控环节有所不同,《新规》将贷款资金监测的重要性大大提升。

对于金融机构而言,有两点需要特别注意:

一是指令发起方或需变更。

当前业务模式:

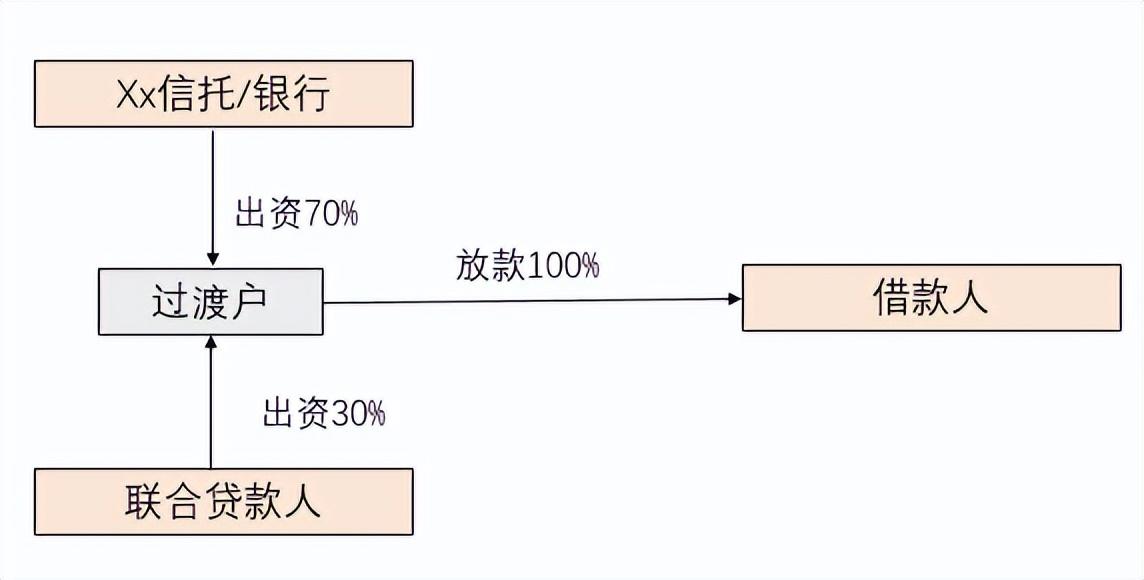

1、联合贷的放款指令:为业务资金划付、归集方便,近年新成立的联合贷业务往往设立“放款/扣款归集户”,金融机构和联合贷款方分别在三方支付或银行侧开立账号(放款账号),定期将放款资金从资管计划专户划付至放款账号中。放款时,三方支付或银行在收到联合贷款方的放款指令后,按约定的出资比例分别从各自放款账号项下扣划相应款项,归集到联合贷款方开立的过渡账户后,再下发至借款人制定的收款账户。

2、部分联合贷、助贷的扣款指令:为了减少核算的差错率、减少人工对账情形,也是为了提升自己系统对接的效率、避免重复开发系统对接接口,头部资产大厂往往不喜欢金融机构“插手”贷款扣划环节,通常要求金融机构“委托自己”与支付机构进行对接,并代替金融机构向支付机构发送扣款指令。

业务调整方案:

(1)如果双方都是商业银行、外国银行分行、信托公司、消费金融公司、汽车金融公司等受《新规》规制的主体,上述业务模式还有操作空间,任意一方发送放款/扣款指令均可。

(2)如果一方不是,另一方是商业银行、外国银行分行、信托公司、消费金融公司、汽车金融公司等受《新规》规制的主体,则向三方支付/银行发送指令的主体只能为前述金融机构。这样就进一步推动了资产、资金强强联手,头部资产平台可能会更倾向于与科技实力较强、核算能力较强的金融机构开展合作,反逼金融机构修炼“内功”,提升自身科技实力。

二是资金用途管理。

对于贷款资金用途的管理,除了监管机构以外,其他银行业金融机构只能够在本行控制范围内进行资金的强管理,一旦借款人提现或者转付至其他银行,资金追踪链就断了。对于非银金融机构而言,追踪链断的更早一些,一旦贷款发放至借款人的账户就断了……

业务调整方案:

当然,管理标准也没有那么严苛,做做贷后电话抽查(提升抽查比例,5%这种比例怕是成为过去时),要求借款人回传消费凭证(5万、10万这种大额现金贷的借款人,必须要求提供凭证),也不是不可以。

当然,强场景的业务模式会越来越香,比如受托支付的经营贷款,或者分付、花呗那种有特殊消费用途的资产,资产方的议价能力又被抬上去了,而这次是被监管机构抬上去的。

03

过渡期

不少同业朋友看到“过渡期”三个字就松了一口气,仿佛过渡期是一个存量业务不需要整改、新增业务不需要落实的“灰色地带”。如果真的想推动业务,也有不少解释口径:

1、对于资管产品

资管产品的管理人们可以偷着乐一下。

不得不说,此时,生而具备隔离属性的资管产品,其优势不言而喻, “存量业务”理所应当指的是在《新规》颁布前就已成立的资管产品,只要还没有到2023年6月30日,就可以心安理得地适用原规则。

恭喜那些在《新规》成立之前就设立的专项资管计划、信托计划、基金计划,可以踏踏实实地再赚一年的钱。

2、对于非资管产品

对于银行、消费金融公司作为债权人、单笔单批的业务来说,一点缓冲余地都没有,7月15日一刀切,先停了放款赶紧梳理一下业务模式,新增业务直接按照《新规》执行。

笔者也听说了某些投机取巧的解释口径,如:

(1)按照金融机构与助贷机构的合作模式是否变更来判断是否属于新增业务,如果仍延续金融机构原审批通过的业务模式继续合作,则不视为新增业务;

(2)按照金融机构与助贷机构签署框架合作协议的时间来判断是否属于新增业务,如果不签署新的框架合作协议就仍视为存续业务。

不过,从一个应对多次监管检查、审计的专业者的角度看,不论上述解释口径看起来有多合理,笔者对上述观点持保留意见。这些口径只是掩耳盗铃而已。

许多同业都说近些年监管变聪明了,对业务看得越来越细,对业务逻辑越来越懂,但事实真是如此呢?或许只是互联网贷款的盘子越来越大。监管不再睁一只眼闭一只眼而已。毕竟“都是千年的狐狸,谁又能跟谁玩儿聊斋呢”?