消费金融公司应当遵守哪些监管指标要求?一文了解消费金融风控核心指标--资产质量篇

©作者 | 洪一潇

01 什么是消费金融?

简单而言,消费金融是资金供给方(即消费金融公司)直接或间接向各阶层的消费者提供现金借贷、商品分期、消费信贷的现代金融服务方式。

与银行提供的传统信用贷款业务相比,消费金融业务具有笔均授信额度小、贷款期限短、审批速度款、无需抵押担保等特点,且钱款用途仅限购买家用电器、电子产品等耐用消费品,或旅游、婚庆、教育、装修等个人非盈利性消费。

消费金融的业务模式有以下四种:银行系消费金融的业务模式以信用卡为主,汽车贷、消费贷为辅;持牌类的消费金融公司对应的业务模式以消费贷和现金贷为主;持网络小贷牌照的电商、支付平台,其消费金融业务模式以商品分期、账单分期为主,其中,新型互联网消费金融平台的消金业务还包括消费贷和信用卡代偿;此外,众多不具备牌照的创业平台也以导流、助贷等形式参与到消费金融的业务中。

中国银行业协会于2021年7月26日发布的《中国消费金融公司发展报告(2021)》显示,截至2020年末,消费金融公司资产规模首次突破5000亿元,达5246.49亿元;累计服务客户16339.47万人,同比增长28.37%。

截至2021年6月,我国境内注册成立的消费金融公司已到达30家,跑马圈地的时代已经结束,两极分化正在加剧。

近日,消费金融频道联合中国指数研究院、TOP100组委会等机构发布了《2021年消费金融机构TOP30榜》,其中TOP10如下:

总资产数据来源:各消费金融公司2020年年报

02 消费金融的风控流程

消费金融意味着提前消费或信用消费,本质是借贷。因此,消费金融公司赢利的根本是赚取利差,主要以利息收入、手续费及佣金收入为核心。但并不意味着总贷款余额中的逾期占比越大、逾期金额越高,公司盈利就越多。

消费金融公司需要在贷前、贷中、贷后三个环节实行风险控制,以达到逾期息费收益与不良资产占比的平衡,实现利益最大化。

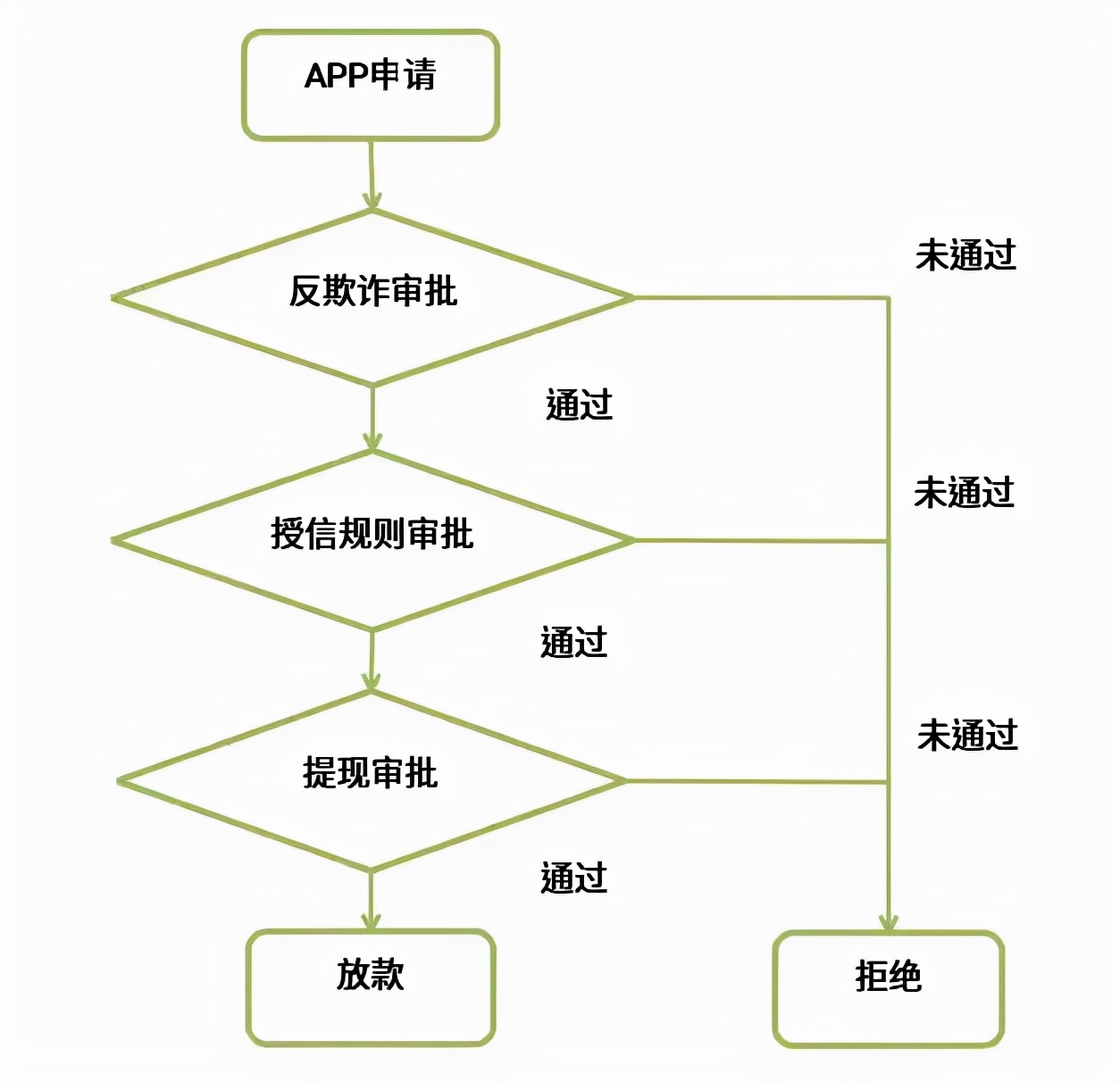

消费金融业务的贷前审批流程包括五个环节:APP申请-反欺诈审批-授信规则审批-提现审批-放款。

图1 消费金融业务流程

03 消费金融资产质量的风控核心指标

对于消费金融公司而言,风控的最终目的是为了公司盈利。因此,在整个风控流程中,首要关注的指标是整体的资产质量。

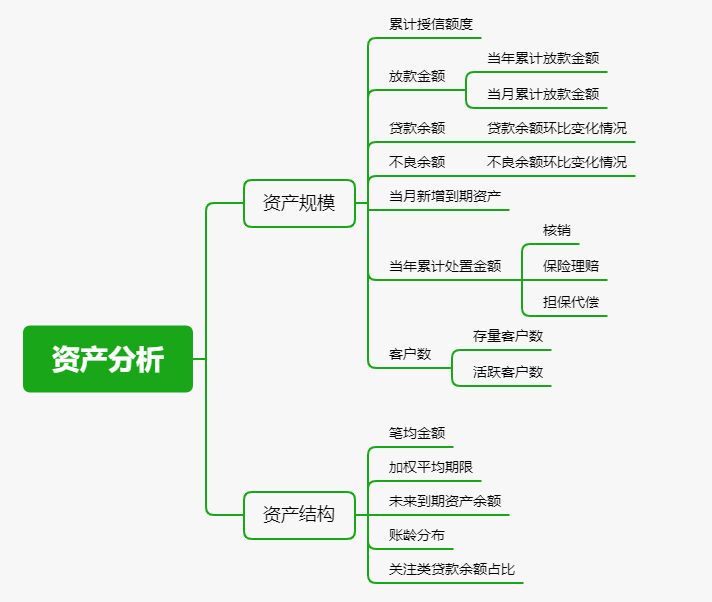

消金企业通过资产质量月度报告了解当前资产构成、不良变化及未来资产到期情况,从资产增存量角度出发,结合客户变化、风险变化进行各渠道间综合对比及相关变化原因分析。

一般分析架构及相关核心指标如下。

1.资产概况

资产概况的核心指标包括资产规模和资产结构两个部分,其中需要重点关注的如下:

(1)不良余额变化情况。根据最新银保监《贷款风险分类指引》(银监发〔2007〕54号文件)的五级分类的调整要求,以脱期法直接根据贷款时间长短直接划分贷款类别,并将60天以上逾期纳入不良资产。 因此,在上图指标中,最需要关注的是不良余额的变化,即逾期60天以上未还金额的变化情况,对应账龄为M2。

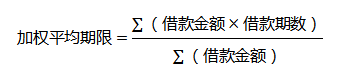

(2)加权平均期限。由于产品定价与贷款的期限、利率和金额均有关系,因此,对贷款期限的测度也需要考虑到金额对其的影响。即

(3)未来到期资产余额及账龄分布。因M2余额主要来自于M1未还余额滚入,也存在小部分M3、M4等高账龄借据回款后的未还余额滚回M2。因此,在资产结构中,一般还会关注未来0-3个月和3-6个月即将到期的资产余额,及至少一年时间内的各阶段账龄分布,以实现对不良率的及时把控。

(4)关注类贷款余额占比。根据银保监对信贷资产按脱期法进行五级分类的要求,关注类贷款为逾期在4-60天的贷款。关注类贷款占比直接关系到消费金融公司的资产质量和资产结构的合理性和稳健性。因此,关注类贷款余额的取数口径应与监管报送口径一致。

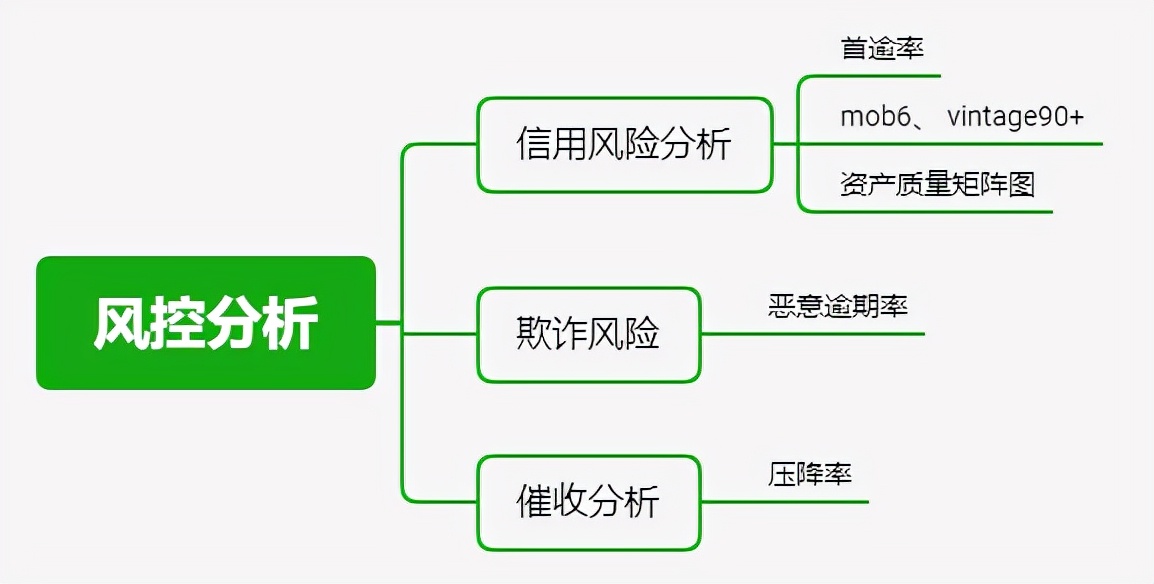

2.风险概况

风控分析分为三个部分,包括信用风险分析、欺诈风险分析和催收分析。

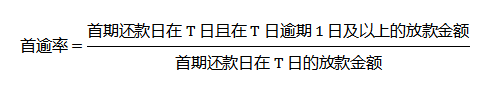

(1)首逾率。首期即逾期的比率。首逾可以衡量借款人的还款意愿和还款能力,一般以金额维度计算,即

(2)MOB6 & VINTAGE60+。观察贷款余额在各账龄阶段的vintage表现,可以近似得出该笔贷款的质量变化情况及预测未来表现。需要注意此时的vintage指标的计算公式中,分母应为处置前的贷款余额,以便更直接地观测资产质量情况。

(3)资产质量矩阵图。即x轴为投放加权平均利率水平与余额水平的比率,y轴为不良率水平,用以分析资产变迁,将两个月份之间的指标变化进行对比,通过利率与不良矩阵图观测产品定价策略合理性,通过余额与不良矩阵图观测投放策略合理性。

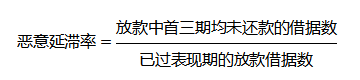

(4)恶意延滞率。在授信审批阶段,申请者需要通过反欺诈规则校验方可进入后续程序。同样,在贷中及贷后阶段,也有相应指标防范此类信用风险,例如恶意延滞率。恶意延滞指的是在贷款逾期之后从未有过还款的行为,一般以首三期应还未还的借据为关注对象,如首三期均未还款,则视为恶意延滞。为剔除金额影响,一般以借据维度衡量,以近似估计欺诈交易比例,公式如下:

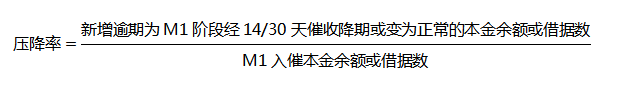

(5)压降率。即逾期的贷款余额在一段时间内的减少幅度。一半以14天和30天为统计时点,用以观测贷后的催收效果,也侧面反映了借款人的实际还款能力和还款意愿。具体公式如下:

在消费金融进入行业成熟期,消金行业爆发式增长已按下暂停键,业绩分化日渐明晰;加之近期1年期LPR报价下调,监管部门进一步限制消费贷的年化利率,消费金融公司的盈利空间逐步缩小。当前的行业竞争让风控能力和资金成本成为消费金融公司盈利和发展的重要因素,借助金融科技手段实现大数据风控亦是大势所趋。