平安收购汇丰银行花了多少钱?

平安收购汇丰银行花了多少钱

来源:一号企业家 作者:朱虚侯一号说:或许划时代当美国硅谷银行(SVB Silicon Valley Bank)倒闭引发市场恐慌之时,汇丰银行却选择以“白武士”之姿介入,并以1英镑......接下来具体说说

中国平安分拆汇丰银行的计划,得到香港股民的极力支持

汇丰控股在香港疫情最严重的时候取消了派息,此举激怒了香港的个人投资者。

这些香港个人的散户投资者现在对分拆汇丰的想法表示出强烈的支持意向。

分拆欧洲最大的银行,将其亚洲业务分离出去,是由中国平安集团推动的,中国平安是汇丰控股最大的股东,但是香港的个人投资者对分拆的支持非常重要——因为香港的散户投资者拥有汇丰约1/3的股份。

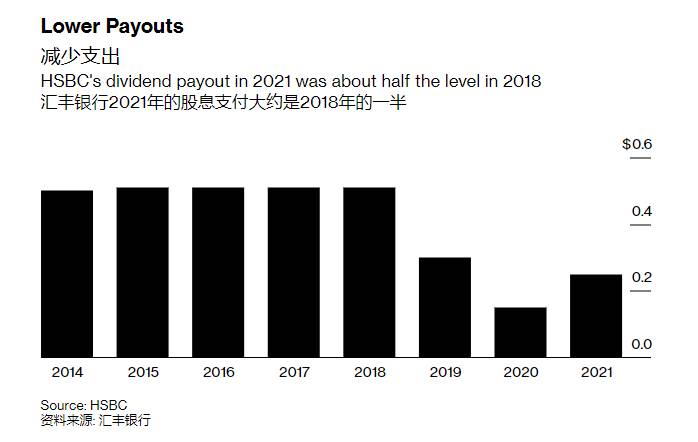

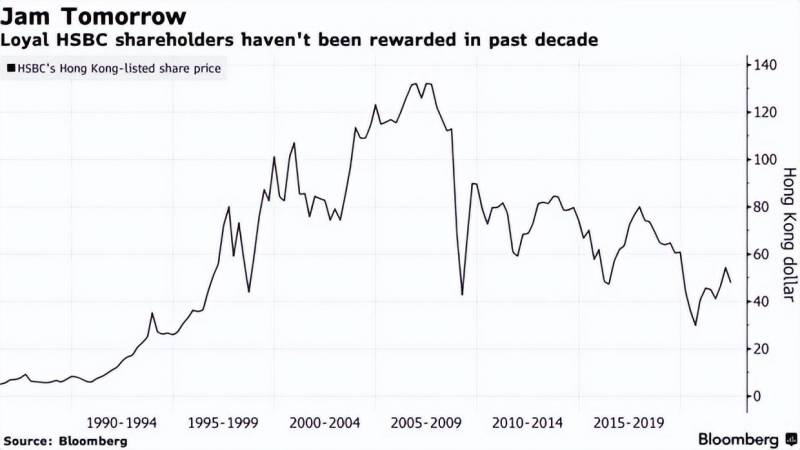

这些年来,汇丰一再地让其亚洲投资者失望,其经营战略中的许多部分都未能打动市场,股息仅为 2018年的一半,股价下跌超过 40%。

香港是汇丰银行全球业务的心脏,约占该集团 2021 年调整后利润的 30%。然而,诸如停止派息之类的决定是由英国监管机构推动的,这对其香港的民意基础造成了严重伤害。

汇丰股东、香港投资者与企业家研究所创始人Ken Lui表示:“如果分拆真的发生,亚洲部门的管理层在决策方面将拥有更多的自由裁量权和自主权,受*治因素和英国监管的影响将更小。”

汇丰股东联盟由2000至3000名股东组成,在2020年联合起来要求派息,但未获成功。 香港的个人股东是一个分散的群体,过去一直难以发挥影响力。但是,现在他们正在逐步联合起来,在 2020年的临时股东大会上,他们试图推翻汇丰关于股息的决定,但未能达到 5% 的要求门槛。

与此同时,汇丰银行的管理层傲慢地拒绝了这一计划,聘请罗比 · 沃肖和高盛集团提供反分拆的建议,组织分析师对分拆发出警告。比如巴克莱银行就发布预估称,拆分可能会使汇丰市值缩水3% 至8% ,并耗资数十亿美元。

面对分拆的声浪,汇丰表示虽然其亚洲业务十分重要,但汇丰的全球影响力也是业务的关键部分,汇丰将自己定位为亚洲与其他地区之间的融资桥梁。

汇丰在香港的一位发言人表示,它有一个与所有股东接触的定期计划。“我们相信我们已经制定了正确的战略,并专注于执行它,”他在一份声明中说。“实施这一战略是产生更高回报和最大化股东价值的最快方式。”

但香港西贡区议员方国珊呼吁,汇丰银行应听从呼吁,分拆亚洲业务。方国珊表示,她所代表的500多名小股东将支持该计划。

“他们认为汇丰银行没有保护股东的利益,尤其是在亚洲,”方国珊说,他的父母就拥有汇丰银行的股份。亚洲业务才是汇丰的根本,分拆将使汇丰回到许多投资者“喜欢”它的香港。

汇丰在中国大陆的税前利润去年增长 28% 至 33 亿美元,贷款增长 18%。

方国珊议员还给中国平安写信,敦促平安集团给汇丰施加影响,让汇丰将总部迁回香港,并要求汇丰支付股息。

她还表示,股东还将支持平安在汇丰董事会占据一席之地,作为汇丰在中国内地扩张的“桥梁”。汇丰董事会目前没有香港的代表,只有通用电气前高管段瑞雪(Rachel Duan)一名中国籍成员。

香港基金经理发声支持分拆汇丰

香港基金经理也纷纷表示,他们的客户大力支持拆分。

Pegasus Fund Managers Ltd.的董事总经理 Paul Pong表示,分拆将使这家在亚洲上市的部门“对自己的决策有更大的灵活性和控制权”,并降低*治风险。

为持有汇丰股票的客户管理资金的Surich资产管理公司(Surich Asset Management)正试图组织香港投资者向汇丰管理层表达他们的担忧,并讨论分拆或其他方案。

“我们只是相信,分拆汇丰银行可以为股东带来更好的价值。我们期待着收集尽可能多的声音,”Surich 创始人Simon Yuen表示。

香港投资者“太累了”

目前,许多长期股东认为他们没有因为持有汇丰股票而获得回报。该股今年上涨了 3.6%,但自 2018 年初以来已下跌超过 40%。其竞争对手花旗集团的股价自2018年以来大致持平,摩根大通自2018年以来保持上升。

91岁的香港交易所前副主席、持有汇丰40多年的蔡陈葆心表示,她已经卖出很多汇丰股票了,她现在只拥有 2,000 股汇丰。蔡陈葆心说她“太累了,没兴趣关心这些事情。”

大华继显(香港)有限公司执行董事Steven Leung预计包括养老基金在内的本地投资者将支持平安,他表示,成功剥离汇丰亚洲业务可能会带来更高的估值。

根据彭博汇编的数据,汇丰的股票市盈率约为 10.6 倍,低于其专注于香港的子公司恒生银行,后者的市盈率约为 19 倍。

平安回应汇丰银行事件,它为什么“出卖”华为?

平安集团最近可以是急得像热锅上的蚂蚁了,最近因为汇丰银行的事件,让平安集团也受到了不少的舆论压力,汇丰银行先是裁掉了两位高管,一个是行政总裁范宁,另外一个是大中华区CEO黄碧娟。在两个人被辞职后有网络传闻汇丰两名高管的人事变动相互关联,并且是基于股东就外部事件施压所导致的结果。

为什么说汇丰银行”出卖“华为呢?汇丰银行因违反相关条例而被美国相关部门给盯上了,为了逃脱处罚,汇丰银行竟摆出了一副“跪舔”美国的姿态,从而选择“出卖”华为,其声称同意在其它案件中“配合”美国相关部门的调查,从而导致华为顺势成为了这种“配合”的调查对象,甚至还“暗中”帮助美国相关部门搞到了一份可以用来起诉华为的材料。

这件事事情现在已经是人尽皆知了,那么为什么平安集团为什么会迫不及待站出来表明立场呢?主要的原因就是因为平安银行在2018年年底已经成为了汇丰银行的最大的股东,可是平安银行却表示这次只是纯粹的财务投资,不参与任何的日常经营和管理。传闻大股东中国平安”施压罢免高管。随后平安集团表示两位高管的辞职和平安没有任何关系。

汇丰银行于1865年创立于香港,当初由英国的十家洋行共同创立的,是香港三大发钞银行之一,汇丰银行后期发展也非常的快,它的业务覆盖全球66个国家和地区,已在伦敦、香港、纽约、巴黎和百慕大证券交易所上市。

一开始很多人以为汇丰银行是李嘉诚的,其实根本就不是,不过汇丰银行跟李嘉诚的关系确实非常的好,80年代李嘉诚也是靠着汇丰银行的借款才能够顺利拿下和记黄埔,让他一跃成为了香港的首富一直至今。不过汇丰银行也靠着李嘉诚赚了疯狂的赚钱,在当汇丰大班退休时,李嘉诚用数十斤黄金为其建造了汇丰大厦的模型。可见他们的关系可不一般。

根据有关数据显示,2019 年上半年亚洲地区贡献了 51%的收入、77%的税前利润、46%的贷款和 49%的存款。而在亚洲地区,香港地区是重中之重,贡献了 33%的收入、51%的税前利润、30%的贷款和 35%的存款。香港依然是汇丰银行重要收入来源地,2018年汇丰集团全年经调整除税前利润217.2亿美元。

根据有关数据显示,靠前大股东是中国平安占据汇丰银行持股比例为7.01%,第二大股东美国贝莱德集团持股13.35亿股股权,持股比例为6.59%。第三大股东是美国摩根大通。所以汇丰”出卖“华为很正常因为第二大和第三大股东都是美国的投资机构。

平安要玩一场“高端局”,拆掉汇丰银行?

来源:一号企业家 作者:朱虚侯

一号说:或许划时代

当美国硅谷银行(SVB Silicon Valley Bank)倒闭引发市场恐慌之时,汇丰银行却选择以“白武士”之姿介入,并以1英镑价格收购SVB英国分行,从而确保逾千间英国科企的存款资金。

只不过在1英镑之外,汇丰还须注资20亿英镑以确保SVB英国分行的营运。

一出手就是20亿英镑,对此阔绰手笔旁人倒没什么,中国平安(601318.SH,02318.HK)却坐不住了,因为人家虽是汇丰控股(HSBC,00005.HK)的靠前大股东,却也有苦衷:

多年来连在董事会安插一个席位都欠奉

直到一个名为吕建宇的小股东和他组建的“拆分亚洲业务小组”跳将出来,给铁板一块的汇丰控股插了一根针,也就给中国平安溜了一道缝儿。

目前,横桓在双方间的局面,大股东和小股东要求分拆汇丰控股,让其亚洲区**运营和上市。而汇控董事会和管理层全体一致反对。

刀光剑影间,一场高端商战杀机四伏,究竟是如平安所愿拆掉汇丰银行,还是老牌洋行骨架未倒,仍要拼力一搏,且看5月的股东大会上分出胜负。

老牌洋行遭背刺

喜欢排序“四大天王”的香港人,不只序有李嘉诚、李兆基、郭得胜、郑裕彤四大家族,还有四大英资财团:

太古、汇丰、怡和、嘉道理

而这其中汇丰又独树一帜,在四大英资财团之外,同时又在香港四大银行排名中居于一席:

汇丰、渣打、恒生、东亚

同时,汇丰还是与渣打、中国银行并列的中国香港三大发钞行之一。

老牌洋行加持,香港市民投资青睐,也是有传统的。这么多年下来,积累了一大批卧虎藏龙的小股东,股份持有量相当不少,是一股不可忽视的力量。

而且,这些年来汇丰派息比率不低,传有“圣诞钟、买汇丰”的说法,究其原因在于其作为一只银行标的股,每年分红格外慷慨。

据Wind数据显示,2006年到2019年这14年间,汇丰控股累计实现净利润1.31万亿港元,累计现金分红9769.86亿港元,分红率高达74.66%。

一切都在2020年戛然而止。

2020年4月,英伦银行透过审慎监管局以保持疫情期间金融稳定为理由,要求汇丰和渣打这些“控股公司注册在英国”的银行,暂时停止支付派息。

彼时,中国平安尚是汇丰控股第二大股东,持有汇丰控股7.01%,一时被置于舆论中心。

按照分析师测算,受当年汇丰停止派息影响,此次平安股息收益减少了约51.4亿元。但中国平安却颇为硬气地表示:

暂时不分红对我们影响可控

当时汇丰停止的是2019年第四次派息,哪知道后面一停就是一年,在2020年底前暂停派发所有普通股的季度或中期股息或应计款项。

直到2021年2月,在港交所发布2020年全年业绩的同时,汇丰控股才宣布恢复派息。但也并非如往年一样每期都有派息,而只是在第二次中期业绩和第四次中期业绩时派息。

并且,2022年依然如是。

简单说,就是汇丰发红包的频率降低了,从一年四次减为一年两次。

指望着领分红赚收益的港股中小投资者扛不住了,他们联合起来做了一个决定:

跳反

理由也很简单,该集团的亚洲业务很赚钱,但股东应占利益却被其欧美业务所稀释了。

近年财报显示,汇丰控股的亚洲业务占总营收的50%,而且贡献了大部分的利润。

2021年,欧洲业务扭亏为盈,但同年亚洲业务贡献的利润高达70%以上,而在此前的2015年至2020年,汇丰控股的亚洲业务贡献了超100%的税前利润。

这也就有了吕建宇和他组建的“拆分亚洲业务小组”登台的机会了。

亚洲市场谁话事?

汇丰每年都有一次年度大会(annual general meeting),类似于股东大会,用汇丰的话来说叫年度大事,因为:

话事人会来听取管理层意见

吕建宇及“拆分亚洲业务小组”,向汇丰5月5号就要召开的AGM大会,提交了两个提案:

第17提案,银行结构重组提案,即拆分亚洲区**上市;和第18提案,分红政策,即要求恢复2019年水平的分红标准。

汇丰控股董事会拿到这两份提案,如临大敌。

他们在汇控网站首页贴出公告:

全体董事会成员一致反对17、18提案。

要求其他小股东也投反对票。

不仅如此,据大V一玶海岸透露,汇丰控股的董事长、CEO也一齐现身香港,并拉上已经退休的王冬胜和现任汇丰银行CEO,一起开新闻发布会。

承认业务“瘸腿”;

已经卖了美国和加拿大的零售业务;

反对拆分,认为拆分将破坏汇丰的运营结构;

分红会提升,但恢复到疫情前的每股51美分要另议。

就在外界以为这一次又像2022年一样不了了之时,局面发生了变化。

4月18日,平安也加入战局。

平安集团在网站上发出了《平安资管公司关于汇丰控股的原则和立场》,表示原则上支持小股东的17、18号提案,要求战略重组汇丰的运营结构,增加分红派息。

不过今年的平安可没有往年那么客套,在“原则和立场”中不仅将汇丰业务表现不佳、分红不利、和其他同业对比不如、拿亚洲业务补贴其他区域的事情都说了一遍,还表示:

希望汇丰“以开放的态度听取、研究股东意见”

递话递成这样,就看你汇丰接不接茬了。那姿态仿佛在说:

我话讲完。谁赞成?谁反对?

汇丰迅速给出了回应,不但否决了平安的“战略重组方案”,而且把桌底下的“对话”也拿到了台面上。

汇丰银行表示,其高级管理人员——包括董事长马克·塔克和首席执行官诺埃尔·奎因——在过去18 个月中与平安高管“约 20 次”会面,并对分拆的利弊进行了分析。

过去18个月,也就是说2022年那场涉及拆分汇丰的小股东行动,平安早已涉足其中。

2022年8月初,汇丰控股中期业绩出炉,汇控时隔三年首次在香港举办非正式股东会,集团主席与行政总裁均出席,可谓隆重。

然而就在当天,以吕宇健为创办人的“汇丰小股东权益大联盟”,在场外租用货车,挂出横幅「分拆汇控 刻不容缓」,其诉求为将汇丰“一分为二”,成立一家总部设在香港,专注亚洲业务的上市公司,以释放:

2000亿元潜在价值

在彼等看来,分拆有利集团的市值和派息策略,能让集团远离国际地缘*治风险。

而当时中国平安的反应并没有今次这么激烈,只是由其发言人淡淡表示:“关注到汇丰的不少中小股东表达的诉求。凡是有利于汇丰改善经营业绩、提升公司价值的事情,我们都会支持。”

相爱才相杀

今时不同往日。

就在汇丰控股回应平安的“原则和立场”,并拿18个月沟通了20次说事之后,平安更加坐不住了,直接派出资方平安资管董事长兼首席执行官黄勇隔空呛声:

汇丰只是重复了过去对分拆方案的反对意见;

迄今为止,汇丰从未就新战略重组方案与平安做正式的、深入的讨论。

从分拆(spin-off)亚洲业务方案调整为战略重组(strategic restructuring)方案,其本质究竟有多大变化,汇丰控股貌似与平安理解的并不一样,实质上恐怕大家都心照不宣。

要论彼此的熟悉程度,恐怕也找不出第二家了。

自2015年以来,平安资管不断增持汇丰控股,一直到2018年成为靠前大股东,尔后被贝莱德超过后又再度增持,最新持股比例增至8%,再次成为汇丰控股靠前大股东。

事实上,汇丰与平安如今的股东地位关系,当年可是完全颠倒过来了。

早在2002年,汇丰即耗资6亿美元认购了平安10%股份,成为平安最大的单一股东,这是当时国内金融业最大的一笔外资入股。

十年后,2012年12月,出于自身战略调整需要,汇丰将其所持平安股份全部转出,出售后的汇丰净赚约26亿美元。为此,汇丰曾表示:

“平安是汇丰近10年来最成功的投资之一。”

不过,中国平安近来确实也遇到了增长困境,2022年总营收虽仍然维持万亿规模,达到1.11万亿元,但下滑5.92%,且是2年以来持续下滑;合并净利润1074亿元,同比下降11.80%,且是连续3年下滑。

2020-2022年,中国平安投资净收益分别为1247亿、1034亿、397.10亿,同期变动+60.91%、-17.10%、-61.59%。

相较而下,汇丰控股业绩表现反倒不俗,2022财年全年归母净利148.22亿美元,同比增长17.6%。

但平安仍然觉得汇丰不过是“走运”而已,这个“运”就是加息周期。

除了汇丰将汇丰亚洲的分红与所需资本,用以支持回报相对较低的非亚洲业务,黄勇认为汇丰业绩背后仍有其他四大隐忧:

一是汇丰绝对业绩的改善主要得益于加息周期,而现在加息周期已逐步见顶。

二是尽管绝对业绩有所改善,汇丰控股和汇丰亚洲业绩仍大幅落后同业。

三是汇丰管理层设定的RoTE及成本目标不够充分。

四是汇丰管理层未能从根本上解决关键业务模式面临的挑战。包括本地化能力偏弱、成本基数过高、资本效率低下、地缘*治风险加剧等。

如果5月份AGM投票通过拆分汇丰,是否意味着中国平安拿下一家老牌英资洋行,虽然只是其亚洲分部,但也是最赚钱也最要紧的。暗流涌动之下,入局者只会越来越多。

以上就是平安收购汇丰银行花了多少钱?的详细内容,希望通过阅读小编的文章之后能够有所收获!