民生加银精选混合基金怎么样?

民生加银精选混合基金怎么样

上一回,在《》中提到,民生加银精选基金成立十年亏损,今年又亏损。接下来,老揭看基金要和大家探讨一个问题。现任基金经理,黄一明,自2018年9月19日,接任民生加银精选基金基金经理以......接下来具体说说

民生加银基金:多只在管产品亏损超过50%,持有者亏麻了

编者按:目前,全市场成立以来净值下跌超过50%的“腰斩”主动公募基金数量已超过百只,来自华泰柏瑞基金、博时基金、民生加银基金等机构的产品数量相对较多。

本系列文章将对其中的部分典型机构进行逐家透视,本篇案例为民生加银基金。

截至2024年1月22日已披露数据,民生加银基金旗下亏损超过50%的基金(初始基金口径,不包括指数基金,下同)主要有3只,包括民生加银医药健康股票A、民生加银精选混合、民生加银聚优精选混合。

产品净值大幅下跌固然有市场整体走弱的影响,但旗下“腰斩”基金数量市场居前,是否也与基金管理公司本身的投研、风控能力不足密切相关?

民生加银基金宣称以“普惠民生、加银百姓”为企业使命。旗下多只产品净值腰斩,公司是否真的做到了“惠及百姓”?

民生加银基金:旗下多只产品累亏逾50%

民生加银基金管理有限公司(以下简称“民生加银基金”)于2008年11月3日成立,公司三方股东为中国民生银行、加拿大皇家银行和陕西省国际信托股份有限公司,三方股东持股比例分别为63.33%、30%、6.67%。

截至2023年底披露数据显示,民生加银基金公募基金管理规模超1300亿元,行业排名41/199。

面包财经梳理公开资料发现,截至2024年1月22日已披露数据(下同),民生加银基金旗下3只主动产品成立以来亏损超过50%。

民生加银精选混合成立于2010年2月,成立13年多累计亏损54.80%,跑输业绩比较基准超过75个百分点,同类排名195/195,表现垫底。

民生加银医药健康股票A:累计亏损2.7亿,收取管理费超1700万

民生加银医药健康股票A成立于2020年8月,募集期间净认购金额为8.14亿元,募集有效认购总户数21817户。该基金包括A/C类基金份额,以A类份额为主。

截至2024年1月22日已披露数据,民生加银医药健康股票A累计亏损62.68%,跑输业绩比较基准超过25个百分点,同类排名454/456。

截至2023年四季度末,民生加银医药健康股票A成立以来累计亏损约2.74亿元,考虑到2024年以来该基金净值继续下跌,预计亏损金额将进一步扩大。

尽管业绩亏损,民生加银基金通过收取管理费实现“旱涝保收”。截至2023年6月末,民生加银基金从民生加银医药健康股票已累计收取管理费约1728.24万元。

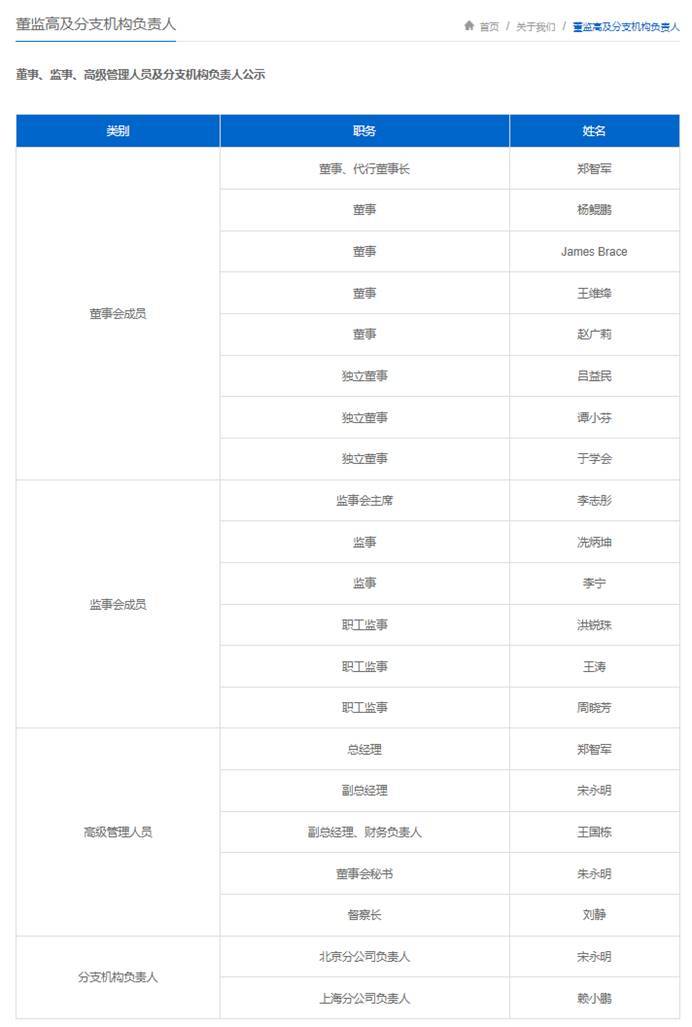

民生加银基金代行董事长为郑智军,总经理为郑智军,督察长为刘静。

旗下多只产品亏损超过50%,民生加银基金的投研、风控是否存在漏洞?董事长、总经理、督察长等高管是否应该对这些产品给予更多关注?

(文章序列号:1749334508383113216)

长期投资的典范!民生加银精选今年又亏了,成立十年还在亏

世界上最遥远的距离,是你买了基金今年翻倍,我买的基金十年还亏。

11月一过完,不少基金公司对基金经理的内部考核,已经结束。

从近一年回报看,2019年,是机构吃饭年,而且机构吃的,都是山珍海味。

有数据统计,截至12月初,两市共有3294只主动权益类基金(包括普通股票型、偏股混合型、灵活配置型),年内平均收益是28.31%,其中普通股票型基金平均收益是36.81%,982只偏股混合型基金年内回报为31.55%。

在一片狂欢中,却有基金年内大亏15.24%,傲世群熊。截至11月29日,从 偏股混合型基金近一年的排名 来看, 民生加银精选基金,以15.24%的亏损幅度,位列倒数靠前 。

而近一年亏损的偏股型基金,只不过五只,亏损幅度都控制在5%之内。唯有民生加银精选基金,近一年(2018年11月底至2019年11月底)的亏损最大。

民生加银精选基金吧的基民,是这么说的:

特别是那条留言,“人家真是用心做到倒数靠前的”,老揭看基金直接笑喷了。

在基金圈内,基金经理要做到基金冠军,很难,但是要做到基金倒数靠前,实际上,也很难。

那么,民生加银精选基金这只基金,为什么会如此惨谈呢?

成立十年 仍在亏钱

WIND数据显示,截至今年12月初,民生加银精选基金近5年的回报,是4.94%,近10年的总回报,竟然亏损12.7%,也就是说,十年前,你买入当时的新基金,民生加银精选基金100元,耐心持有到现在,还亏掉12.7元,这还没算通胀呢。

有持有人问,公募基金都在狂欢,为什么只有我买的民生加银精选,十年了,还亏钱。基金公司不是倡导长期投资吗?我长期了,你投资了吗?

短期看,民生加银精选基金的3月、6月、1年业绩都为负数,年化回报为负1.37%。同类排名,每一个时间段,基本都是出于垫底状态。

数据来源:WIND

再对比下,同类基金,民生加银精选基金的Alpha年化是-30%,同类是12.12%。Beta也小于同类。年化波动率和下行风险均大于同类。

数据来源:WIND

最后看下民生加银精选基金三季报的持仓,基金经理的持仓非常随大流,大部分头寸都给了金融股,白酒龙头也是常规化配置,唯一有亮点的,是对TWS主题的超前配置,但仓位不多。

前十大重仓股票合计占了整个基金市值的45.65%。说明基金经理的操作,比较保守。

十年换了8位基金经理

民生加银精选基金更换过8名基金经理,人均任职年限仅一年零三个月。

到底是基金经理太优秀,还是民生加银这家基金公司的制度,有问题?

在这8位基金经理中,只有2014年7月7日上任的蔡锋亮,抓住了14、15年杠杆牛行情,两年的任职期内,总回报高达73.01%,超越基准回报31.49%,在同类排名中,挤进前1/3。

其余任期内的基金经理,均以亏损告终。

数据来源:WIND

那么问题来了,现任基金经理,黄一明,自2018年9月19日,接任民生加银精选基金基金经理以来,是如何“用心做到倒数靠前”的呢?

用心做到倒数靠前?民生加银精选基金发生了什么?

上一回,在《》中提到,民生加银精选基金成立十年亏损,今年又亏损。

接下来,老揭看基金要和大家探讨一个问题。现任基金经理,黄一明,自2018年9月19日,接任民生加银精选基金基金经理以来,是如何“用心做到倒数靠前”的呢?

频繁换人、频繁换股

公募基金行业,是一个以人为本的行业,21世纪,什么最贵?人才!

和其他行业相比,基金经理的年薪,也自然不菲,老揭看基金以前写过一篇文章,专门探讨过基金经理的年薪,点击右边蓝色字体查看,基金经理年薪到底有多高?旱涝保收!某明星基金经理10年前工资单曝光,逆天了

基金产品做不好,说到底,还是因为人。

民生加银精选基金更换过8名基金经理,人均任职年限仅一年零三个月。

在这8位基金经理中,只有2014年7月7日上任的蔡锋亮,抓住了14、15年杠杆牛行情,两年的任职期内,总回报高达73.01%,超越基准回报31.49%,在同类排名中,挤进前1/3。

其余任期内的基金经理,均以亏损告终。

讽刺的是,正是这位,唯一在任期内,获得超额回报的基金经理蔡锋亮,在去年被爆出,涉及老鼠仓。详细见去年文章《民生加银10周年,惊爆7亿老鼠仓大案!基金经理频繁换股暗藏玄机》

如此更换频率,难道是在练手公司的基金经理吗?

换手率继续猛彪之谜

现任基金经理,黄一明,出自有业内明星基金经理“黄埔军校”之称的交银施罗德基金,担任行业研究员,虽然跳槽至平安基金担任基金经理助理,在2012年5月,加盟民生加银基金。

目前他管理三只基金,总规模不到2亿。

黄一明的业绩,已有描述。民生加银精选基金成立至今,依然亏损。截至2019年6月30日的数据,目前该基金的持有人户数有7347户,其中,机构投资者占比还有8.38%。估计这纯粹是帮忙资金了。

再来看看黄一明的换手率,自2018年9月19日,接任民生加银精选基金基金经理以来,换手率暴增。

下表清晰得显示,2018年6月30日,民生加银精选基金的换手率是585.27%。前半年,换手是436.93%。

但是等到2018年12月31日公布的数据,也就是黄一明接受三个月后,换手率飙升到1138.53%。到了今年,2019年6月30日公布的数据显示,民生加银精选基金的换手率继续猛彪,至2852.28%

从2019年中报的佣金明细可以看出,民生加银精选基金,只有1亿出头的规模,但是在今年上半年,为川财证券贡献了9.52亿的交易金额。为中信证券贡献4.95亿的交易金额,第三名是长江证券,为其贡献了4.09亿的交易金额。

这位基金经理太不容易了, 你把1个亿的资金,来回倒腾,不为基民赚钱,只为券商打工啊?我算了一下,上半年,前十家的交易金额,加在一起是32.94亿!

要知道,公募基金上半年平均换手率为1.69倍,这位基金经理,你管理的一只基金上半年换手是28.5倍,你是不是应该出来,给民生加银精选基金的持有人,解释一下?

今年上半年,民生加银陷入群龙无首,内部管理混乱的尴尬境地。

4月,民生加银基金对外发布高管变更公告,迎来新一任总经理李操纲。

据接近民生加银人士透露,虽然李操纲上任已经8个月,但民生加银基金的内部管理,依然比较混乱。

有多混乱呢?

以上就是民生加银精选混合基金怎么样?的详细内容,希望通过阅读小编的文章之后能够有所收获!