瑞士再保险北京年薪有多少?

瑞士再保险北京年薪有多少

接下来具体说说

中国人在瑞士的平均工资是多少?

这是一个令人好奇的问题。对于不了解瑞士和中国的人来说,可能存在一些误解。让我们深入探讨一下这个问题。

首先,要明确的是,瑞士是一个高收入、高消费的国家。由于其经济发达,人均国内生产总值(GDP)位列世界前列。这也意味着瑞士的整体工资水平相对较高。但是,具体到中国人在瑞士的平均工资,则需要考虑更多因素。

一方面,中国人在瑞士的平均工资可能会受到行业的影响。瑞士是一个以服务业和高科技产业为主的国家,因此从事这些行业的中国人在瑞士的平均工资可能会相对较高。另外,随着中国经济不断发展,越来越多的人前往瑞士工作或留学。这些人往往具备高技能、高学历,因此在瑞士的平均工资也可能会比较高。

瑞士再保险瑞再研究院:2023—2024年全球保险市场展望

作者| 瑞士再保险瑞再研究院

文章|《中国保险》2023年第2期

宏观经济背景下的全球保险市场展望

鉴于未来两年经济下行风险加剧,瑞再研究院对全球保费前景持谨慎态度。不利的宏观经济背景有所缓和,但持续高企的通胀压力以及动荡的金融市场正在拖累保费增长和盈利能力。瑞再研究院预测,2022年全球保费将下降0.2%(尽管名义保费增长5.6%),而2023年和2024年的实际增长率将低于2.1%的平均水平(2023年为1.5%, 2024为2.8%)。2022年名义保费总额将首次超过7万亿美元,主要受益于疫情后复苏、商业险种费率大幅提高以及新兴市场保费增长强劲。展望未来,瑞再研究院认为有以下三个重要市场趋势值得关注:

(1)高通胀、飓风“伊恩”和俄乌冲突造成的巨大损失推动非寿险领域的费率进一步提高;

(2)预计政府将提供财政支持,以缓解消费者生活成本危机;

(3)从2023年起,更高的利率将提高所有保险公司的名义保费增长和盈利能力。

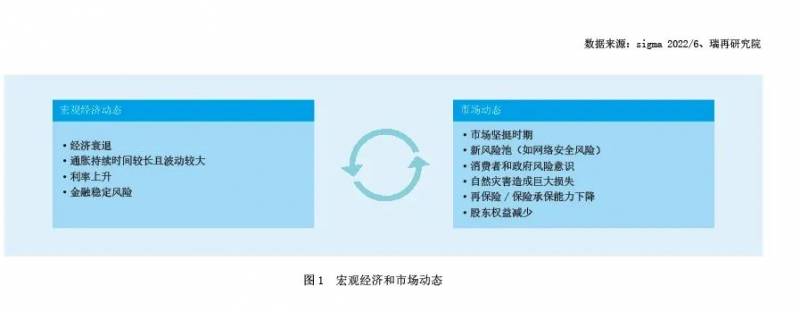

困难的宏观环境给保险业带来了挑战,但也带来了机遇。宏观经济动态方面,预期通胀性衰退和金融稳定性风险将对保险业形成挑战。预计随着通胀压力从2023年开始减轻,更高的利率将为保险公司带来些许希望。市场动态方面,市场走强时期、数字化催生的新风险池、消费者和政府更高的风险意识等因素使风险和机遇并存(如图1)。

2022年,通胀是保险业高管的首要担忧。通胀通过以下方式影响保险公司资产负债表两侧:(1)随着支付能力下降,产品需求受到抑制;(2)理赔成本和费用有所上升;(3)推高保险费率和名义保费;(4)由于相关的利率上升,产生更高的名义投资回报(通常状态下),但存在一定滞后性。通胀波动及其绝对水平将是保险公司面临的另一个挑战,原因是保险承保将不得不应对未来更高的不确定性。当价格上涨时,企业和个人往往会缩减对非必需商品和服务的需求。对于强制投保的险种,如机动车险或职业责任险,保险需求可能表现相对稳定。大公司可能通过专属保险进行自保,作为商业保险的替代方案。

对于寿险产品,较高的通胀会侵蚀未来固定赔付的价值,降低产品吸引力。由于波动性与经济增长呈显著负相关,2022年通胀前景的波动性是另一个次要的负面因素。由于通胀推高了理赔成本和费用,承保业绩通常会受到影响。由于机动车零部件和建筑行业的高通胀对机动车险和财产险理赔产生了负面影响,非寿险领域目前受到的影响最大。更高的燃油价格也会影响保险业务,原因是更昂贵的运输增加了理赔的最终成本。长期来看,责任险等长尾业务受工资和医疗通胀的影响更大,而后者也会影响健康险公司。保险行业还面临着社会通胀,出于司法和**判决的转变及立法的变化,原告可能获得更高的经济赔偿(见表1)。

全球非寿险市场展望

2022年,预计全球非寿险保费实际增长0.9%。全球经济增长放缓和高通胀减少了相关方对新项目的投资,尤其是个人险种的保险支出。与此同时,数十年来的高通胀必然导致实际增长率下降。2022年名义保费增长预计为8.0%,高于6.0%的五年平均水平,这得益于商业和个人险种的风险敞口上升和费率大幅提高。由于经济的恢复仍需要时间,未来两年实际保费预计将平均增长2.3%(2023年增长1.8%,2024年增长2.8%),低于2017年至2021年年均增长3.5%的水平。随着通胀下降,2023年至2024年名义非寿险增长将有所放缓。在通胀不稳定以及飓风“伊恩”对理赔、定价和损失率造成影响的背景下,预计未来两年保险行业将面临比往年更高的不确定性。

宏观经济的不利因素对发达市场影响最大,但预计欧洲、中东和非洲(EMEA)地区的发达市场保费增速将在2022年和2023年下滑较为显著。在该地区,家庭收入下降及2022年保险费率增长有限,预计2022年非寿险保费将下降1.2%,2023年将增长0.9%。名义增速和实际增速之间存在较大差距,然而名义增速也低于大多数其他地区。随着欧洲在2023年初走出通胀性衰退,预计经济将逐步复苏,费率上升空间也会更大。在北美,尽管预计2022年实际增长率仅为1.0%,但名义增长率却高达9.2%,高于趋势水平,随着费率继续上升同时通胀得到缓解,实际增长率将在2023年至2024年迎来反弹。预计商业险种的费率将保持坚挺,而个人险种的费率将加速上涨。在除澳大利亚以外的亚洲发达市场,相较于其他发达市场,其较低的通胀更有利于其实际增速。

在2020年至2021年表现不佳之后,新兴市场在未来几年的保费增长预计将高于发达经济体。这是由于新兴市场的经济发展速度相对较快,加之医疗险、一般责任险和农险等险种快速增长。中国仍将是主要贡献者,占2022年新兴市场非寿险保费的近60%。预计中国在2023年和2024年的实际增长率分别为4.0%和5.8%,将为全球实际保费增长贡献0.4个百分点和0.5个百分点。在商业险种、健康状况和具有韧性的经济增长带动下,2023年至2024年,亚洲新兴市场(除中国外)实际保费将强劲增长,平均增长7.3%。在拉丁美洲,预计2022年实际非寿险保费将增长7.3%。俄乌冲突对欧洲新兴市场(包括俄罗斯)造成负面影响。2022年该地区的非寿险实际保费预计将下降12.1%,2023年和2024年的降幅将进一步缩小;名义保费将缓慢增长(如图2)。

未来几年,商业险种(包括工伤保险)将继续受益于费率走强,且增速将高于个人险种(不包括健康险)。瑞再研究院预计,2022年商业险保费将增长3.3%,2023年将增长3.7%。相比之下,预计2022年个人险种保费将下降0.7%,主要原因是发达市场的车险表现低迷。2023年,预计全球个人险种保费将增长1.8%。健康险保费约占全球非寿险保费的一半,2022年将实际增长1.1%,2023年将实际增长0.8%。在美国这个最大的健康险市场,不断上涨的医疗费用和医疗利用率正在推动保费增长。新兴市场整体健康险市场受益于更高的风险意识和中国持续增长的医疗险市场。

全球寿险市场展望

通胀负面影响上升,叠加不断受挫的购买力,正在导致发达经济体的消费者面临生活成本危机,预计2022年全球实际保费将下降1.9%。欧洲、中东和非洲(EMEA)发达市场和亚太地区发达市场可能会经历最大的降幅。瑞再研究院认为,2022年北美市场将增长1.5%。尽管低于历史平均水平,但2022年新兴市场(包括中国)的增长率应保持在0.9%(2017年至2021年为4.4%)。寿险行业的利好因素将在2023年至2024年推动实际保费增长的复苏,瑞再研究院预测全球保费将增长1.7%,略高于历史平均水平(2017年至2021年为1.5%)。新兴市场(包括中国)将以4.3%的年增长率领先其他市场:特别是在除中国外的亚洲市场,数字化应用、风险意识的持续提升和公共部门对寿险发展的支持,有助于促进这些市场和全球保费增长。然而,经济放缓与金融稳定性风险可能加剧保险市场的下行风险。

在发达市场和新兴市场,保费增长动力出现分化。发达市场特别是欧洲的通胀将挤压家庭收入,抑制消费者的储蓄意愿和购买个人储蓄产品的意愿。但由于监管和行业因素(特别是在美国、英国和法国),个人和团体储蓄需求仍将支撑一些发达市场的保费增长。在新兴市场,预计越来越多的中产阶级和政府对寿险深度的要求将促进储蓄业务增长。保障产品的需求将来自更年轻、更懂数字技术的新兴市场消费者群体,他们更清楚持有定期寿险保单的好处。发达国家和新兴市场对长期护理、残疾和重大疾病险等产品的需求将保持稳定,而新兴市场将推动相关险种的增长。

由于通胀压力、预期衰退和地缘*治动荡,欧洲、中东和非洲(EMEA)地区的寿险增长前景并不乐观(如图3)。瑞再研究院预计2022年寿险实际保费将下降4.2%,并在2023年至2024年恢复至年均0.7%的增长水平。由于创纪录的高通胀抑制了中等收入群体的储蓄意愿,且股市持续动荡,意大利和德国的家庭可能推迟购买储蓄产品;同时受到2021年的基数效应影响,2022年这些市场的实际保费分别下降12%和7.1%(名义增速分别为-5.9%和-0.2%)。在法国和英国,由于通胀侵蚀了名义增长率(分别为+0.7%和+4.2%),预计实际寿险保费增长率将分别下降4.3%和4.1%。在法国,传统的储蓄和养老金合同转变为投资连结产品,随着团体养老金合同风险得到缓解,英国年金市场开始回暖,支撑了储蓄相关产品的增长。该地区疲软的宏观经济前景可能导致失业率上升,进而使寿险需求进一步放缓。

以上就是瑞士再保险北京年薪有多少?的详细内容,希望通过阅读小编的文章之后能够有所收获!