隆20转债什么意思?

隆20转债什么意思

可转债的命名是有一定规则的,具体可以分为XX发债、XX转债和XX配债。一般来说,可转债的名称与正股存在着千丝万缕的联系,可转债名称一般就是正股名称缩写加上“转债”二字。接下来具体说说

可转债扫盲篇-2

可转债在发行的时候,都会有一个条款,叫赎回。意思是连续30个交易日中,有15个交易日收盘价不低于转股价的130%,就能触发赎回条款。

举例子,股价发行的时候是10元,对应债券100元。当股票涨到13元持续15天,上市公司就可以赎回。这个时候,赎回的价格是【本金+利息】,本金是100,利息假设是3%,合计就是103元。如果此时你手上的债券价格已经涨到130元。你的考虑是直接把债券卖掉或转股。可转债转股后,你已经由上市公司的债权人**成股东,所以会出现多方共赢的局面。

1、上市公司,融资的资金不用还了,例如可转债融了8个亿,最后还的可能就几千万。是不是利用规则,合理耍流氓。

2、机构、大股东、还有持有可转债的你,因为可转债的上涨也赚到钱,喜滋滋离开。

以隆基股份发行的3次转债为例(数据来源:集思录)

1、隆基转债,2017年发行,发行28亿,最后交易价格154.19元,存续年限1.8年,剩余规模0.193亿。

解读:隆基发行转债28亿,1.8年后涨到154.19元时发布赎回,最后还款金额0.193亿。

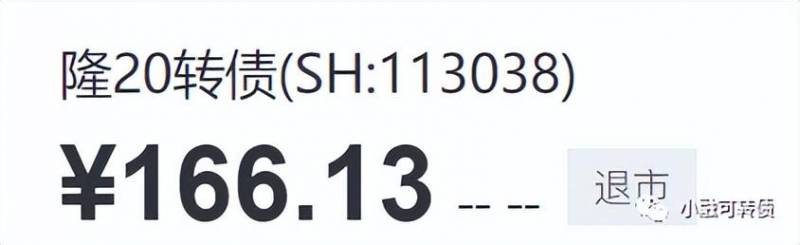

2、隆20转债,2020年发行,发行50亿,最后交易价格166.13元,存续年限0.7年,剩余规模0.235亿。

解读:隆基二次发债50亿,0.7年后涨到166.13元时发布赎回,最后还款金额0.235亿。

3、隆22转债,22年1月发行70亿。

华强带你入门可转债(下)-什么是可转债?

02

—

华强前来买可转债-可转债的发行

图1:隆22转债基本资料

李振国拿到经营许可证后,在街边摆摊卖可转债,“生意行吗?哥几个。”有一个人骑着摩托车前来买可转债。滴滴嘟嘟滴

注: 拿到经营许可=公司已经完成可转债发行流程,摆摊=公开发行可转债,有人前来买债=投资者认购可转债

刘华强来认购可转债:“你这可转债多少钱一张呐?”

李振国:“100一张” 可转债认购以100元为面值,基本单位为1手=10张,股票基本单位为一手=100股

刘:“what 's up,你这公司是金子做的,还是可转债是金子做得”

李:“你瞧这现在哪有可转债呀,这都是评级AAA的可转债,你嫌贵我还嫌贵呢”

注: 可转债发行前会有专业机构为其进行信用评级,AAA为*高评级,目前已上市可转债最低评级为B,可在巨潮资讯网搜索到可转债追踪评级报告

刘微笑:“给我挑一个”

李:“这个隆22转债怎么样?”

刘:“我兄弟说了,叫我问你这可转债保本吗?”

李:“我开上市公司的,能卖给你不保本的可转债?”

刘:“我问你这可转债保本吗!?”

李:“你是故意找茬是不是,六年税前连本带利111.2元?你要不要吧!?”

注: 如图,隆22转债每年利息依次为0.2%、0.4%、0.8%、1.2%、1.6%、2%,到期还本105元不含最后一年利息,合计111.2元, 这是债性的依据,以100元认购,持有到期,你未转股,税前连本带利你会获得111.2元

华强怒:“你利息TMD太少了吧,比我存银行还少?你想杀猪是吧!”

李赔笑道:“别激动,你买回去六个月之后,我给你转股的权利,转股价格为82.65,你认购10张可转债共1000元让你转成1000÷82.65=12.099股,不足一股换现金给你,我隆基可是光伏龙头,到时候股票涨起来到200元一股,你10张可转债可以换成12股×200元=2400元,满意了吧!”

注: 隆22转债发行日为2022年1月5日,转股开始日是2022年7月11日,一般转股期为6个月。这里有个重要的概念,转股价值( V )=转债面值÷转股价×股票现价( P ),也就是你用1张可转债换成股票后卖出能获得多少钱,转债面值是常数100, 与转债价格没有任何关系 !转股价一般是恒定的(可以向下修正即下修),因此转股价值随着股票现价而波动,对于隆基22转债,其转股价值V=100/ 82.65 ×P=1.21P, 这是股性的依据,V(转股价值)与P(股票价格)成正比。

华强不屑:那你股价天天跌怎么办啊,那我转股不就赔死了,只能拿着你这破债,那点利息,我拿什么去和封彪火并?

李:我们有 下修条款 ,股价天天跌我就给你下修转股价,连续30个交易日中至少15个交易日收盘价格低于当期转股价格的85%(即股价持续低于82.65×0.85=70.25元可满足下修条件),假如股票天天跌到60元,我给你下修到60元,那你转股价值V=100/60×P=1.67P,到时候股票又涨回到80,你转股价值到了133元,10张可转债转股16.7股股票,卖1336元,怎么样?

华强:哎哟,振国总可真厚道,可是我还是担心,你要是一直一直跌,跌到10元怎么办

李:强子,我们还有 回售条款 ,最后2年,连续30个交易日股票收盘价格低于当期转股价格的70%(82.65×0.7=57.86元),你有权让我拿当期利息+100元你再卖回给我。你拿了钱再去给你弟弟报仇。回售是你的权利不是义务,如果我隆基转债价格高于回售价,你也可以不回售。

华强大笑:哎呀,振国总,那行,给我挑十张。

华强花了1000元成功认购到了10张隆22转债,还有很多很多的投资者认购到了隆22转债,最终隆22转债发行完毕,隆基股份募集到了70亿资金用于年产15GW高效单晶电池项目、年产3GW单晶电池制造项目以及补充流动资金。

华强心想,对于企业隆基来说,它募集了大量资金用于扩大产能,补充资金,有利于进一步提升业绩。对于他(投资者)来说,隆基可转债违约风险低(AAA评级),公司促转股意愿较强、可以下修,公司质地好,未来前景广阔,未来若隆基股价大幅上涨,他可以赚得盆满钵满,若隆基未来遭遇巨大困难,在不破产的情况下,公司也要还本付息,他亏损幅度对比股票也会少很多。上一只隆基转债为隆20转债,最终历时6个月以166元完成退市,以100元认购者短短半年获利66%,认购隆基转债成功的华强怀揣着美梦入眠了。

注: 强赎条件:连续30个交易日中至少15个交易日收盘价格不低于当期转股价格的130%,公司有权以当期利息+100元赎回可转债,投资者必须在规定时间内卖出或转股,否则将被低价强行赎回可转债,蒙受损失。隆20转债曾有5000万可转债未转股,未转股投资者本是166的可转债却被隆基股份以100+的价格赎回,每张亏损60+,每10张亏损600+。

03

—

互动问答环节

1.可转债全称是什么?

2.可转债靠前定律是什么?(我瞎编的)

3.可转债同时具有哪两大属性? (重要)

4.可转债面值是多少?交易的基本单位是?

5.如何计算转股价值?转股价值由哪些变量影响?

可转债命名规则解析

可转债的命名是有一定规则的,具体可以分为XX发债、XX转债和XX配债。一般来说,可转债的名称与正股存在着千丝万缕的联系,可转债名称一般就是正股名称缩写加上“转债”二字。然而可转债市场上也存在一些与正股名称存在很大差异的可转债,造成这种情况的原因,往往是因为可转债在发行后,正股名称发生了改变。

例如亚泰转债(128006)的正股是郑中设计(002811),郑中设计的董事长是郑忠先生,2020年5月12日,亚泰国际更名为郑中设计。

再比如华通转债(128040)的正股是浙农股份(002758),发行华通转债的上市公司是华通医药,之后浙农股份通过重组华通医药借壳上市。

1. 沪市可转债

沪市可转债的命名一般是正股名称缩写+转债,例如南京银行(601009)发行的可转债是南银转债(113050)。如果正股名称缩写存在相同的情况,则需要作相应的调整。例如紫金矿业(601899)发行的可转债被命名为紫金转债(113041),紫金银行(601860)发行的可转债被命名为紫银转债(113037)。紫金转债和紫银转债同时在市场上存在过,因此投资者对于名称相近的可转债,一定要注意区分,避免因混淆而造成差错。

如果上市公司多次发行可转债,那么非首次发行的可转债命名规则一般有两种,靠前种是根据年份命名,规则是:“X”+“发行年份”+“转债”。例如隆22转债(113053)中的“隆”代表正股隆基股份(601012);“22”代表这只可转债是2022年发行的,之前隆基股份还发行过隆基转债(113015)和隆20转债(113038)。

第二种是根据别名进行命名,例如大参林(603233)首次发行的可转债叫做参林转债(113533),第二次发行的可转债叫做大参转债(113605)。

也有一些上市公司虽然发行了两次可转债,但是名称完全一样,例如吉视传媒(601929)靠前次发行的可转债叫做吉视转债(113007),第二次发行的可转债也叫做吉视转债(113017),二者只是在代码上有所差别。

沪市可转债的代码前三位是110、113或118,其中110开头的可转债对应沪市以600开头的股票;113开头的可转债对应沪市以601或603开头的股票;118开头的可转债对应沪市科创板以688开头的股票。

新债上市首日,命名一般是NXX转,例如皖天然气(603689)发行的皖天转债(113631),在上市首日被命名为N皖天转。

2. 深市可转债

深市上市公司首次发行可转债时,一般将其命名为XX转债,例如大族激光(002008)首次发行的可转债被命名为大族转债(128035)。

对于非首次发行的可转债,一般是以XX转n来命名,其中n代表第几次发行可转债。最典型的是东方财富(300059)目前已经发行了三只可转债,分别是东财转债(123006)、东财转2(123041)和东财转3(123111)。

深市可转债的代码前三位是123、127或128。其中123开头的可转债对应深市创业板以300开头的股票;127开头的可转债对应深市主板以000开头的股票;128开头的可转债是深市中小板以002开头的股票。

深市新债命名规则与沪市类似,都是NXX转,例如盘龙转债(127057)上市首日被命名为N盘龙转。

3. 孪生可转债

可转债市场上有一类特殊的可转债,它们是由同一家上市公司发行的,并且同时存在于可转债市场上,我们将这类可转债成为孪生可转债。

例如希望转债(127015)和希望转2(127049)都是上市公司新希望(000876)发行的可转债。孪生转债之间还是有很多区别的。例如孪生可转债的发行时间不同,希望转债的发行时间要早于希望转2。孪生可转债的转股价一般也不同,希望转债的转股价为19.75元,而希望转2的转股价为14.45元。

由于孪生可转债的转股价不同,对应的转股价值和交易价格也就不同,因此这两兄弟究竟谁先完成使命退市,是很难说的。此外,在特定的情况下,孪生可转债是存在套利空间的,具体如何套利,还要从孪生可转债的转股溢价率、剩余规模、纯债价值等多方面去考虑。

以上就是隆20转债什么意思?的详细内容,希望通过阅读小编的文章之后能够有所收获!