华夏成长基金怎么样知乎?

华夏成长基金怎么样知乎

“每一条净值曲线,都是基金经理价值观、人生观的折射,是基金管理人不断叩问自身、穿越光阴的过程。投资,始于技,臻于艺,止于道。”【买基金你先要知道这些】1、 买基金就是买基金经理,需......接下来具体说说

NO.459|华夏基金张帆-华夏新兴成长,值不值得买?

10只基金,8只不值得买, 该怎么选?

看分析点评,每篇都说好, 该相信吗?

买基金, 在哪里看靠谱分析?

彩虹种子的用户这么评价

保持 客观 、 中立 的态度

提供 专业 、 易懂 的评价

关注 彩虹种子,陪伴你的投资

这是园长为你分析的第 459 只基金

本文 非 基金公司推广软文,请放心阅读

华夏新兴成长

基金代码 :A类:010680,C类:010681。

基金类型 :普通股票型,股票资产不低于80%。本基金有90亿元的上限。

基金公司 :华夏基金,目前总规模超过7100亿元。其中股票型和混合型基金合计管理规模超过3600亿元,管理规模非常大。

基金经理 :本基金的基金经理是张帆先生,他拥有10年证券从业经验和超过4年的基金经理管理经验,目前管理4只基金,合计管理规模112亿元。

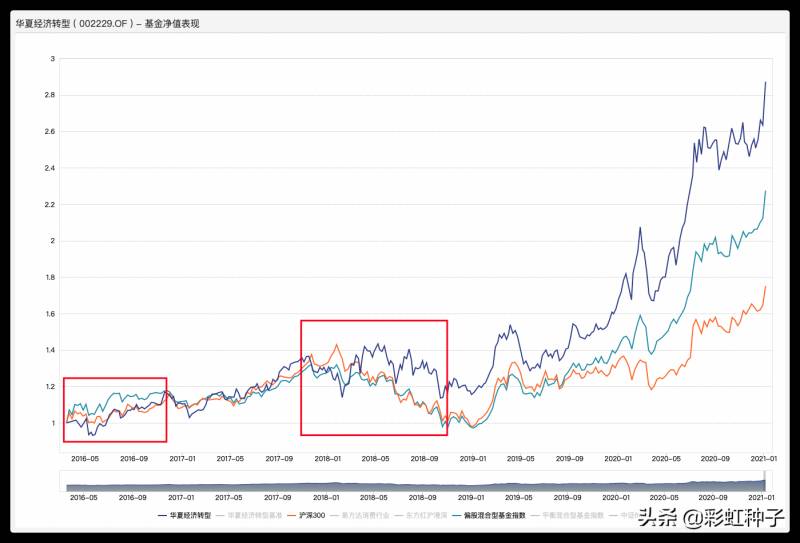

代表基金 :华夏经济转型 ( 002229.OF ),从17年1月6日至今,累计收益率156.645%,年化收益率26.43%。业绩表现比较优秀。

从基金的净值图上可以看到,红色框中的净值表现和指数很不一样,有点好奇是怎么做的。待会儿我们在持仓特点里再看一看。

再看一下分年度的表现,2018年,这只股票型基金竟然只下跌了10%出头一点,远低于指数的下跌,排名全市场第九,对应上图中第二个红色框,果然不太一样。让园长非常好奇他是怎么做到的。

持仓特点 :我们来好好看一看吧。

靠前 ,本基金的持股集中度一只在40%左右,属于较低的水平。另外2018年第四季度更是降低到了30%以下。

第二 ,2017年到2019年,换手率基本在3倍左右,不算很高,但也不低。今年前三季度比较低,只有1.2倍,这就比较低了。

第三 ,在张帆先生管理的4年时间里,组合的平均持仓时长是1.3年,不算长。从下图中能够看到,一年以内的持仓占比将近60%。

结合上述三点, 张帆先生属于持股集中度较低+持股周期不长的 偏交易型选手 。

第四 ,作为一只股票型基金,基本上股票仓位在80%-90%之间,不做仓位的择时。

第五 ,风格比较稳定,基本上以成长风格为主。

结合上述两点, 张帆先生属于不做仓位择时+不做风格择时的 巍然不动型选手 。

第六 ,目前前三大持仓是电子、传媒和计算机,非常典型的科技成长风格。合计仓位占比超过60%,属于比较高的水平。不过,和张帆先生2019年以前相比,持仓行业已经分散了很多。

我们可以看到,2017年6月份电子行业的仓位超过35%,2017年12月更是超过了40%,集中度非常高。2018年6月份重仓了计算机行业,持仓更是超过45%。可见,对于计算机和电子行业的重仓,使得他管理的这只基金,在2017年到2018年和指数的表现不太一致。

目前组合整体处于行业集中度较高+组合分位水平不高的 左右逢源的状态 。

投资理念与投资框架 :在最近的一次访谈中,张帆先生详尽的阐述了他的投资框架,

这篇访谈非常详实,张帆先生还进一步阐述了如何把握行业Beta机会和如何挑选公司。这部分大家可以搜索“华夏基金张帆:产业趋势的追随者”这篇文章。最后,再把张帆先生如何做组合管理的方法放一下在这里,大家可以看一看。

一句话点评 :张帆先生在成长股投资中是比较“另类”的,我还有点喜欢,准备把他纳入观察池中进行长期跟踪。

但是,本基金作为一只科技成长风格的基金,在目前的环境下,我们还是会相对谨慎一些, 可以给予值得少买的评级 ,不过只适合缺少成长股配置的投资者,或者能够承受未来较大波动的投资者进行长期配置。

觉得靠谱,立刻关注

绿色投资难题,就在彩虹种子

关注|点赞|分享

关注彩虹种子,陪伴你的投资

基金有风险,投资需谨慎。本文非基金推荐,文中的观点、打分不作为买卖的依据,仅供参考。

不值得买 :占对应资产类别的仓位占比为0%,不建议超过5%。

值得少买 :占对应资产类别的仓位占比为5%-10%,不建议超过15%。

值得买 :占对应资产类别的仓位占比为10%-15%,不建议超过20%。

❤️❤️❤️

如有收获

打赏一元

支持彩虹种子吧

一句话点评NO.682|华夏基金郑泽鸿-华夏成长先锋,值不值得买?

10只基金,8只不值得买,该怎么选?

看分析点评,每篇都说好,该相信吗?

买基金,在哪里看靠谱分析?

彩虹种子的用户这么评价

保持客观、中立的态度

提供专业、易懂的评价

关注彩虹种子,陪伴你的投资

这是园长为你分析的第 682 只基金

本文非基金公司推广软文,请放心阅读

华夏成长先锋一年持有

基金要素

基金代码 :A类:013389,C类:013390。

基金类型 :偏股混合型,股票资产不低于60%。

业绩比较基准 :中证800指数收益率*60%+中证港股通综合指数收益率*20%+上证国债指数收益率*20%

募集上限 :本基金有120亿元上限。

基金公司 :华夏基金,目前总规模超过9700亿元。其中股票型和混合型基金合计管理规模将近4700亿元,管理规模巨大,特别是权益类投资的占比较高。

基金经理 :本基金的基金经理是郑泽鸿先生,他拥有9年证券从业经验和超过4年的基金经理管理经验,目前管理2只基金,合计管理规模287亿元。

郑泽鸿先生的管理规模在最近一年的时间里,猛增了11倍,从去年三季度的20亿增加到了目前的287亿。

代表基金 :郑泽鸿先生管理时间最长的基金是 华夏能源革新 ( 003834.OF ),从2017年6月7日至今,累计收益率308.50%,年化收益率37.75%。中期业绩表现非常优秀。(数据来源:WIND,截止2021.10.26)

从净值图和分年度业绩表现来看,有如下结论和判断:

- 在过去4年中,基金能够大幅跑赢沪深300指数和偏股混合型基金指数;

- 超额收益主要来自于2020年以来,在此之前跑输指数;

- 这只基金是一只新能源主题基金,业绩比较基准是: 中证内地新能源指数收益率*90%+上证国债指数收益率*10% 。我们从净值图上也能看到,即使是这个业绩比较基准也能够大幅跑赢沪深300指数和偏股混合型基金指数;

- 因此,大概率这只基金的持仓行业高度集中,是一只行业主题类基金,和大盘指数基本不可比;

- 基金在2020年和2021年的业绩表现非常抢眼,这也是他的管理规模为何能够十倍增长的原因;

更多内容,我们从他的持仓中再去进一步观察。

持仓特点

靠前 ,基金的前十大重仓股占比基本上在50%以上,持股集中度比较集中,但期间波动较大,大概率是做了仓位择时。

第二 ,基金的交易换手频率不低,目前在4倍左右,相当于每半年换仓一次。

第三 ,基金整体的持仓周期为1.2年,不算长,特别是作为一只行业主题基金来说。

结合上述三点, 郑泽鸿先生属于持股集中度不算低+持股周期不算长的 “偏赌博型”选手 。但这里要说明的是,这只基金本身是一只行业主题基金,不能算基金经理主动选择。

第四 ,从资产配置图来看,郑泽鸿先生基本上不做仓位择时,几次调整都在十个点以内。

第五 ,从持仓风格图来看,郑泽鸿先生会做风格调整,比如在2017年底、2019年中,都配置了相当幅度的价值风格持仓。再比如今年以来,几乎全部配置在小盘成长风格中。

结合上述两点, 郑泽鸿先生属于基本不做仓位择时+会做风格择时的 “见风使舵型”选手 。

第六 ,基金的前三大重仓行业占比一直高于行业平均水平,比较集中。不过,这是比较正常的,毕竟这是一只行业主题基金。

在郑泽鸿先生管理的早期,他的持仓行业变化是比较大的,最近两年趋于稳定。目前前三大重仓行业分别是:有色金属、电气设备和化工,合计占比64%。

目前组合处于行业集中度较高+组合估值分位较高的状态中。

第七 ,我们来看一下基金最新的三季报运作分析和重仓持股情况。

三季度,市场整体呈现震荡走势。从大类资产来看,大宗商品价格整体较为强势,尤其是黑色系价格持续创新高。全球都出现了传统能源价格暴涨的情况,海内外煤炭、天然气价格都大幅上涨。国内也出现了大面积拉闸限电现象。

宏观层面的变化也给市场带来了影响。三季度,整体传统周期板块表现较好,煤炭、钢铁,电解铝等传统周期指数大幅上涨,成长风格显著走弱。代表周期风格的中证500指数三季度上涨4.34%,代表成长风格的创业板指数下跌6.69%。

简述了三季度市场的变化, 周期板块表现良好,成长风格显著走弱 。

报告期内,本基金保持了一贯的风格,保持了较高的仓位,主要配置在新能源车产业链。新能源短期市场热度较高,某些环节的公司股价已经呈现短期泡沫化的倾向,本基金在仓位上也做了一些调整。站在长周期角度,基金经理认为,新能源长期空间依然很大,汽车电动化的过程刚刚开始,未来将进入加速电动化的阶段。光伏平价时代也将到来,在一次能源角度,光伏发电占比提升空间依然很大。虽然新能源短期股价呈现了一定泡沫化倾向,但站在中长期维度,行业仍具备较大的投资机会。

简单翻译一下,长期继续看好新能源车产业链,但短期有泡沫,有短期泡沫的就卖了一点,但不改长期看好的态度。

进一步来说,未来如果出现较大波动,也是情理之中,买了的投资者,别只看着之前的好业绩就简单认为未来可以持续。

具体持仓情况,新能源车产业链持有了华友钴业、当升科技、宁德时代、盛新锂能、赣锋锂业、璞泰来、雅化集团, 前十大重仓股持有了七只,所以,这是一只典型的行业主题基金。

投资理念与投资框架

过去一年多时间,郑泽鸿先生管理的华夏能源革新基金涨幅非常惊人,他还是比较实在的表示,一部分原因是行业的BETA机会,这只基金是新能源车主题基金,表现好是应该的。

那既然是行业主题基金,必然会呈现高波动的状态,涨得好的时候猛涨,跌起来也很猛,对此,郑泽鸿先生表示认同,并且更加推荐自己的华夏核心制造基金,行业更分散。

值得一提的是,郑泽鸿先生在2019年初便开始配置新能源板块,所以,其实他比较完整的吃到了这一整波新能源板块的行情。

在访谈中,郑泽鸿先生分享了六氟磷酸锂价格周期变化和电池行业拐点的案例,反映了他在新能源车领域的跟踪时间比较长。他认为:“ 许多人看行业,会从行业增速和空间出发,其实 行业的竞争格局比你的行业增速、天花板更为重要 。对于行业变化的认知,都来自我们过往的一个个详细跟踪,有了足够认知,能帮助我们做一些前瞻的决策。 ”

在投资中,郑泽鸿先生还在不断迭代,他分享了他曾经买过的两只锂资源公司,带给他的教训。

整篇访谈非常精彩,特别是案例部分,我们这里没有摘录出来,感兴趣的投资者可以搜索 《华夏基金郑泽鸿:顶流传承 周期大牛》 一文,进行更加深入的了解。

一句话点评

华夏基金在整个科技领域、制造业领域的积累还是比较深的,旗下的众多基金经理在这些领域内,都有很不错的认知深度,我们之前分析过周克平、屠环宇、林晶、张帆等,最近两年的业绩表现也非常可圈可点。

今天的主角郑泽鸿先生同样非常有特色,我们会把他纳入到 主题投资池 中,进行更长期的关注。

觉得靠谱,立刻关注

绿色投资难题,就在彩虹种子

关注|点赞|分享

关注彩虹种子,陪伴你的投资

风险提示 :基金有风险,投资需谨慎。本文非基金推荐,文中的观点、打分不作为买卖的依据,仅供参考。文中观点仅代表个人观点,不作为对投资决策承诺,文章内信息均来源于公开资料,本文作者对这些信息的准确性和完整性不作任何保证。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文仅供参考,在任何情况下,本文中的信息或所表述的意见均不构成对任何人投资建议。

不值得买 :占对应资产类别的仓位占比为0%,不建议超过5%。

值得少买 :占对应资产类别的仓位占比为5%-10%,不建议超过15%。

值得买 :占对应资产类别的仓位占比为10%-15%,不建议超过20%。

❤️❤️❤️

如有收获

打赏一元

支持彩虹种子吧

《这个基金值不值得买》系列之17:010680华夏新兴成长股票基金

“每一条净值曲线,都是基金经理价值观、人生观的折射,是基金管理人不断叩问自身、穿越光阴的过程。投资,始于技,臻于艺,止于道。”

【买基金你先要知道这些】

1、 买基金就是买基金经理,需要的不是你对市场行情的判断,需要的是你对基金经理能力和人品的信任,就像你投一笔本钱,招聘一个职业经理人来给你打理生意,优秀的人才太多,而且人人都有自己的长处和优点,理论上你愿意招100个经理人也可以,因为你欣赏他们,权当满足收藏欲望了,但是毕竟你的终极目标是为了给自己的本钱挣钱,这个时候你就要优中选优,不一定选某个阶段挣钱较多的,一定是选最让你舒服,最让你满意的,剩下的就是放手给他,让他去做吧,因为你信任他、欣赏他,他是千里马,你就是伯乐。

2、 买基金并不是买上长期持有不管静待大盘涨上1万点即可,余生太短目标太远,买基金也一定是要择时,什么时候买什么时候卖是要选好的,历史业绩再牛的“神基”你高位买了收益也不会很好。

3、 如果你选择了买基金,大概率是因为你觉得自己炒股炒不好,那你就不要去买行业指数基金、行业主题基金,因为你要是能选对这些品种的买卖时机,自己炒股也能赚钱。

4、 买基金不要想着做波段高抛低吸,你如果能把波段做好了,你自己炒股也能赚钱。

5、 现在基金数量比股票数量多的多,基金公司数量比上市公司多得多,靠谱的基金公司和基金产品只是极少数,能从中挣到钱的更少,2020年随便买个基金就涨的行情类似于股票2015年的大牛市,隔几年才会有一次的。

【我们做这个专栏的目的】

筛选出极少数的靠谱基金经理和基金产品;

我们参考的指标:

1、基金经理代表作品要跨越一个完整的牛熊周期,且跑赢沪深300指数;

2、在历史上股灾极端情形下,要表现出优秀的控制回撤能力;

3、重仓股买卖点选择较好,重仓板块经历完整爆发期;

4、基金经理有自己清晰的投资理念,且言行表现一致。

【基金名称】

华夏新兴成长股票型证券投资基金

【基金代码】

A类:010680 C类:010681

基金成立于2021年1月15日,发行时89.103亿份.

产品正好成立于今年年初公募基金最火爆的时候。

【基金公司】

华夏基金

该基金公司资产管理规模8959.93亿,整体排名5/145,业界影响力强。

【基金业绩比较基准】

中证800指数收益率*65%+中证港股通综合指数收益率*25%+银行活期存款利率(税后)*10%

【基金经理】

张帆

【代表产品】

002229 华夏经济转型股票基金

【业绩表现】

点评:我们看2017年末2018年初的时候,产品净值和指数走势出现背离,

后面明显跑赢了沪深300指数。

【控制回撤】

点评:

2017年4季度出现逆于市场的回撤,主要是重仓股的集体调整,

2018年回撤能好于沪深300指数,

2020年疫情3月回撤远大于沪深300指数,

今年二三月份抱团股崩盘也是回撤远大于沪深300指数。

【仓位变化】

点评:仓位变动还是比较大,偏向于择时操作。

【重仓股表现】

法拉电子:

智云股份:

新宝股份:

点评:说实话,择股和择时都不太怎么样。

【投资理念】

张帆把自己定义为一个产业追随者,将一个大产业的发展阶段分为导入期、成长期、和成熟期。产业的导入期,基本面的增长跟不上股价的上涨,收益主要依赖估值扩张或者风险偏好;在成长期,产业基本面增长很快但同时估值也较高,需要同时处理基本面和估值,而收益的级别取决于产业成长的级别;在成熟期,行业增速放缓,收益主要来源于超越行业的个体公司,需要自下而上挖掘个股。放弃导入期的投资,在成长期阶段把握行业beta,在成熟期阶段把握个股Alpha。

【结论】

以上就是华夏成长基金怎么样知乎?的详细内容,希望通过阅读小编的文章之后能够有所收获!