股票新疆城建为什么改名.新疆城建股票分析?

股票新疆城建为什么改名

接下来具体说说新疆城建股票分析

复盘卓郎智能借壳新*城建及一些见解

导言

2017年12月31日我参与了卓郎智能的存货监盘工作,2018年公众号首更来复盘一下卓郎借壳新*城建的交易。适逢最近半年一直在做红筹上市的项目,本文的后半部分主要谈及本人对借壳上市和IPO的一些见解和区别。由于最近项目比较忙,公众号拖到现在才更新,望大家见谅。

2017年6月30日,新*城建关于重大资产置换及发行股份购买资产的交易方案获得中国证监会的核准批复,标志着卓郎智能成功借壳新*城建。该交易方案预案公布于2016年10月31日,是2016年9月9日公布的《关于修改<上市公司重大资产重组管理办法>的决定》(以下简称“借壳新规”)后首例构成借壳的交易预案。按照最终交易方案,本次重组交易由资产置换、置出资产承接及股份转让、发行股份购买资产三部分组成。

1、交易背景及双方情况

1.1、上市公司新*城建基本情况

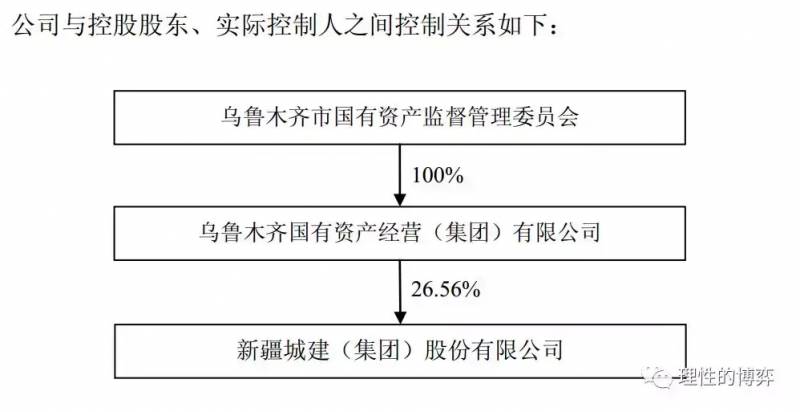

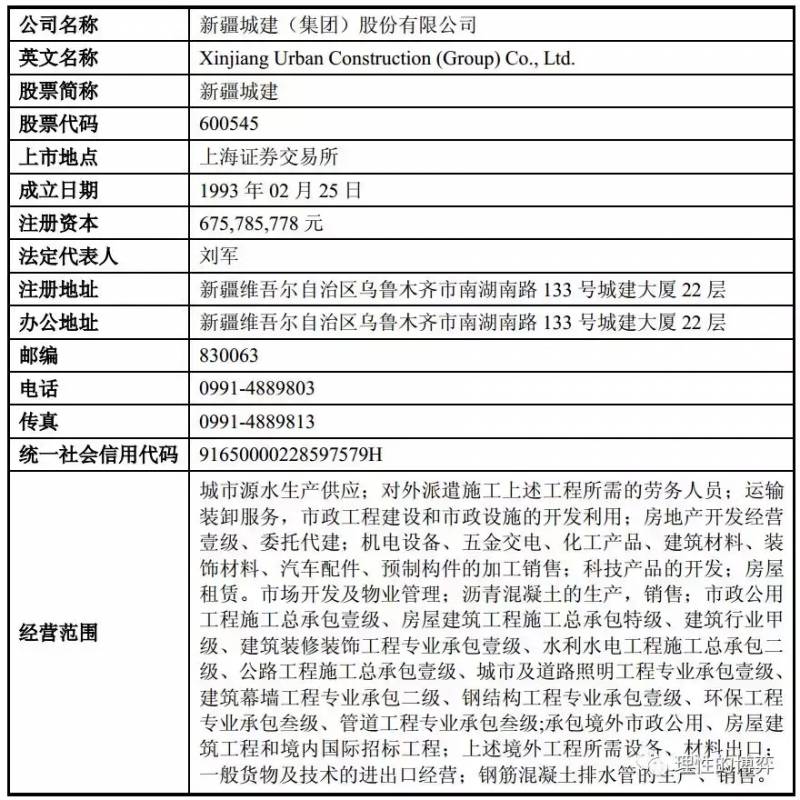

新*城建成立于1993年,注册资本675,785,778 元,实际控制人为**市国资委。新*城建是一家主营业务为建筑施工和房地产开发的上市公司,控股股东**国有资产经营(集团)有限公司持有新*城建179,472,899股,持股比例26.56%。

在全国经济下行压力加大、国内房地产行业整体低迷和房地产投资增速明显下降和高库存压力等因素的影响,新*城建的房地产开发业务自 2015 年开始下滑。根据上市公司经审计合并财务报表, 2014 年、 2015 年及 2016 年,上市公司归属于上市公司股东的净利润分别为9,660.78 万元、 3,119.07 万元和-22,799.40 万元,盈利能力持续下滑。

1.2 置入资产卓郎智能基本情况

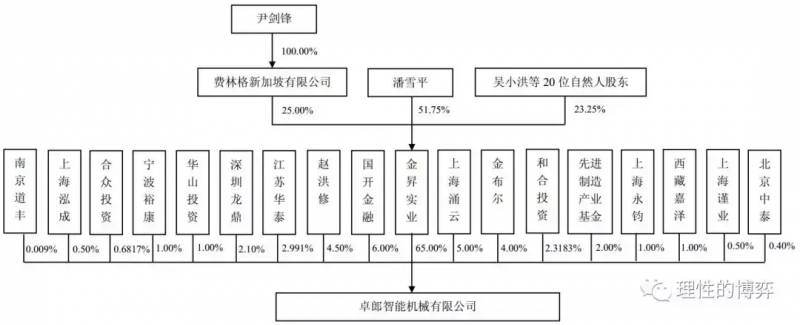

卓郎智能成立于2012 年 11 月 5 日,经历过一次增资和九次股权转让以后,注册资本增加至116,000万元,控股股东金昇实业拥有65%的股权。本次交易的交易预案是收购卓郎智能100%的股权,但是后面上海涌云退出交易,最终的交易标的为卓郎智能95%的股权。2016年5月30日,卓郎智能通过股东会作出决议,将经营范围变更为智能化纺织成套设备的生产、研发、销售、自营和代理各类商品及技术的进出口业务。

本次交易的一大亮点是,标的的资产、业务来源于卓郎智能2013年收购完成的欧瑞康(Oerlikon) 天然纤维纺机业务和纺机专件业务的全部资产和股权。 欧瑞康(Oerlikon)是一家瑞士注册并上市的国际化机械设备及工程设计供应商,业务涵盖纺织纤维机械、 表面图层、 处理设备和传动系统等领域,根据欧瑞康(Oerlikon) 年报,本次收购前一会计年度(2012 年)欧瑞康集团实现营业收入 29.06 亿瑞士法郎。

根据协议,上述的资产及业务自2013年6月30日24时正式由卓郎智能享有。与红筹架构的海外上市模式不同,卓郎智能是把海外的子公司并表至国内的主体,然后以国内的卓郎智能为标的注入上市公司。而红筹架构的海外上市模式则刚好相反,通过VIE协议把境内的实体并表至境外开曼公司,达到让开曼公司上市的目的。

卓郎智能2014至2016年度总营收分别为665,003.6万元、664,890.2万元、635,275.4万元;归属于母公司所有者的净利润分别为29,885.8万元、37,985.2万元、47,491.7万元。以2016年8月31日为评估基准日,卓郎智能归属于母公司所有者权益账面值为 226,666.9 万元,评估值为 1,025,029.2 万元,评估增值 798,362.3 万元,增值率为 352.22%。交易各方协商确定卓郎智能 100%股权作价 1,025,000 万元,卓郎智能 95%股权对应的本次置入资产交易作价为 973,750 万元。

2、构成重大资产重组及借壳上市

2.1 重组方案概述

本次重组交易由资产置换、置出资产承接及股份转让、发行股份购买资产三部分组成。

根据交易方案,以2016年8月31日为评估基准日,本次交易置出资产为评估基准日新*城建扣除1.85亿元现金以外的其他全部资产及负债,合计221,240万元。作为置出资产的承接方,国资公司将向金昇实业转让其持有的上市公司 22.11%的股份(149,400,432 股普通股),转让总价为 22.13 亿元。

由于置出资产评估作价22.124亿元,承接资产的对价总价为22.13亿元,中间差价的60万元,以及置出资产交易价格与置出资产评估价值的差额部分 9.49 万元,合计69.49万元将由金昇实业以现金方式向国资公司补足。

对于置入资产和置出资产之间的差价752,510万元,由上市公司新*城建以发行股份购买资产的方式进行补足。本次发行股份数量为1,168,493,782股,发行对价6.44元/股。具体发行情况如下:

本次交易完成后,金昇实业、金布尔、合众投资及和合投资承诺本次重组实施完毕后2017 年、2018 年、2019 年,卓郎智能实现的归属于母公司所有者的净利润分别不低于 5.83 亿元、7.66 亿元、10.03亿元,合计不低于 23.52 亿元。

2.2 壳费支付方式

本次交易的壳费主要体现在资产置换这一环节中。

首先在资产置出时,新*城建扣除1.85亿元现金以外的其他全部资产及负债账面价值合计157,017.29万元,置出资产评估作价221,240万元,中间评估增值部分即为靠前部分的壳费。

其次,国资公司承接置出的资产和负债,向金昇实业转让其持有卓郎智能的149,400,432 股普通股,作价22.13 亿元,折合14.81元/股,远远高于发行股份购买资产的6.44元/股。

最后,本次交易完成后,国资公司还保留了新*城建30,072,467股,重组完成后能享受注入资产和重组概念在二级市场带来的红利。

重组完成后持股比例超过5%的股东

3、对借壳上市和IPO的一些见解

借壳上市和IPO都能实现上市,但是中间细节有很多不同的地方。首先目前IPO还是实行审核制,是通过行政许可获得在二级市场上公开募集资金的资格。而最近康宁医院IPO被否、发审会上“7否6”的新闻在朋友圈刷屏,可以看出最近发审委对IPO有收紧的趋势。而借壳上市和IPO不同,借壳是通过交易方式来实现上市的,是更加市场化的操作。借壳的核心操作是控制权的变更和资产的注入。

对于IPO而言,公开发行股份是对公司股东有对价的摊薄,即可以通过较高的发行价格来获取融资,而借壳是无对价的摊薄。因为借壳主要还是采取发行股份购买资产的方式进行,借壳之后壳公司原有股东的持股还会继续保留,需要给上市公司原有的股东做一定的权益让渡,所以是一种无偿式的赠与。

另外,借壳对盈利的要求更高,更加注重注入资产的盈利能力。在现有的退市制度下,企业退市最终遭殃的还是老百姓。而且一些地方政府也会因为自身利益主动推动资产重组。2016年5月16日下午,新*自治区党委书记张春贤就在**会见了本次借壳的金昇实业董事长潘雪平。因此借壳资产的盈利能力高,一方面能支撑本身的估值,另一方面则能推高每股收益,最终是多赢的局面。

借壳过程中比较关注的一个问题是净壳剥离的难易程度。

首先为什么需要干净的壳。所谓的“净壳”一般指壳公司中的原业务均已置出或根据协议安排,由原壳公司的大股东或其他第三方全盘接手,壳公司仅持有现金、交易性金融资产等不构成业务的资产。该壳公司在重组交易完成后,将不再持有原相关的业务。

“净壳”与否会对会计和法律造成不同程度的影响。在会计上,净壳交易认定为权益性交易,不得确认商誉。而会计准则把非净壳交易认定为“反向购买”,属于非同一控制下企业合并,其合并成本与取得的上市公司可辨认净资产公允价值份额的差额应当在合并报表确认为商誉。在法律上,如果对负债剥离不干净,或者法律尽调过程中未能识别一些或有事项、未知担保、潜在的诉讼纠纷或者或有负债等“雷”,将会对重组上市后的企业造成损失。

借壳过程中另一个比较关注的问题是对价支付的方式。不能一概而论比较说股份支付和现金支付哪个更好,具体交易中的方式都是各方利益权衡后的最终结果。

就现金支付而言,在借壳新规出来前,以往常见的方式是资产方通过现金受让原控股股东的老股,控股股东拿着收到的现金去承接上市公司的资产和负债。但是借壳新规出来后,取消了配套融资安排,如果还是继续沿用以前的模式,会给资金带来巨大压力。所以本次交易作为借壳新规后的靠前例,用资产置换的方式取代了以前的现金受让老股的模式,缓解了无法配融带来的资金压力。

而对于股份支付来说,正如本文前面说到的,借壳是无对价的摊薄,如果全部采用发行股份购买资产的模式,必然会对上市公司原有股东的股份进一步摊薄。拿本次交易来说,资产置换的差额752,510万元要发行1,168,493,782股,而如果没有资产置换,全部采用发行股份购买资产的方式,则置入资产作价973,750万元需要发行1,512,034,161股。

即便发行股份购买资产的方式成本很高,其优点也很明显。

首先是税上面的优惠。按照《国家税务总局关于企业合并分立业务有关所得税问题的通知》(国税发2000119号)文件规定,企业合并的所得税处理中,合并企业支付给被合并企业的非股权支付额不超过股权账面价值20%的,经税务部门批准,可以作为免税合并处理。免税合并和应税合并的最大区别是转让方是否需要缴纳所得税。免税合并中,转让后的资产负债计税基础和转让前一样,所以转让方不需要缴纳所得税,而受让方按照账面价值和计税基础的差额确认递延所得税资产或负债。而应税合并中由于转让后资产负债的计税基础即转让价格,所以转让方需要缴纳所得税。

无惧刘士余“发火”,新*城建逆势涨停或将成为新一代“妖王”!

受周末消息影响,指数今日低开低走,K线走势全部破位,在这样恶劣的市场环境下我们关注的股票--新*城建正在逆势创造奇迹。

上午发文前,新*城建(600545)涨幅不足1%,下午开盘后该股直线上拉封涨停,到底是什么消息刺激让这只股票在大盘疯狂跳水的情况下任性表演呢?不由得让砾玺想起前期的妖王:四川双马

砾玺也是在9月初的时候关注四川双马这个票,当时的关注理由是,股价经过连续的一字涨停后开始横盘整理,但如上图当中我们清楚的看到,主力资金在股价横盘过程中持续的加仓,后面四川双马的股价一度飙升到40元,4倍的惊人利润,今天我们也用同样的方法来看看新*城建:

两只股票竟然如此的惊人相似,砾玺上午发文《 主力资金持续大幅流入,新*城建将续写神话! 》的时候新*城建才刚刚开始上涨,砾玺认为只要大行情不太差,新*城建的接下来的走势会惊爆我们的眼球,理由有1、国资公司向金昇实业转让所持新*城建22.11%股份(1.49亿股),股份转让总价为22.13亿元,折算成股价为14.85元。2、卓郎智能借壳,卓郎纺机2015年实现利润4.5亿元,2016年-2018年承诺的净利润6.5亿元、7.8亿元、9.36亿元,卓郎纺机的全球市场份额达到54%,处于绝对垄断的地位。参考相关公司估值,合理价20元以上。3、主力资金在最近横盘期间大幅度流入。

上午关注砾玺与砾玺交流的大部分都买入了新*城建,砾玺再次感谢大家的信任与支持,更多的内容我会及时更新到自己的实名博客:林砾玺。欢迎大家来访!

以上就是股票新疆城建为什么改名.新疆城建股票分析?的详细内容,希望通过阅读小编的文章之后能够有所收获!