交银基金属于什么基金?

交银基金属于什么基金

接下来具体说说

交银施罗德基金,拼不动了?

规模上去了,人才没跟上。

1

降回去了

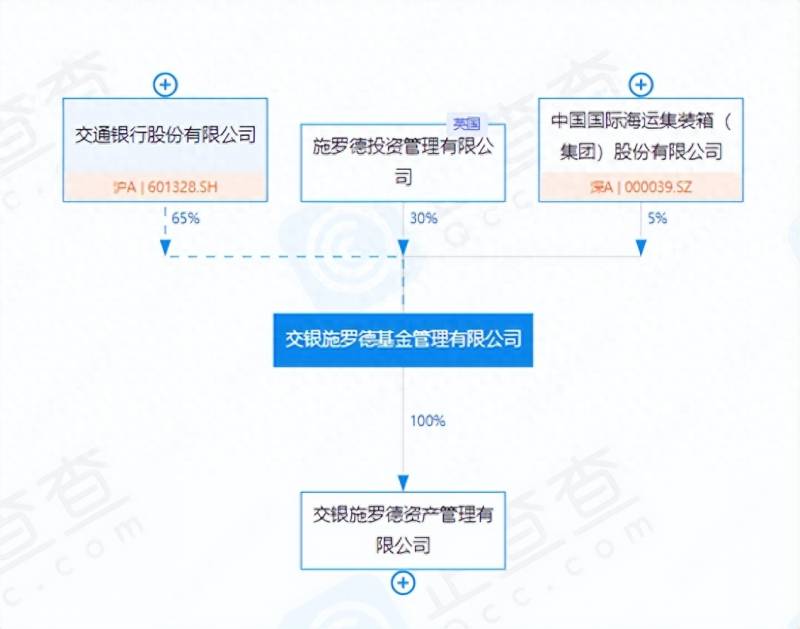

交银施罗德基金也是国内首批银行背景的基金公司之一,背靠交通银行、施罗德投资管理有限公司以及中国国际海运集装箱股份有限公司,渠道优势显著。

2005年正式成立后,交银施罗德基金也是属于靠前梯队的。

2009年,交银施罗德以858.58亿元的总资产净值,远超工银瑞信的626.76亿元和437.34亿元。

但2010年,公司前投资总监李旭利和基金经理郑拓的“老鼠仓”事件同时爆出,交银施罗德的发展一度陷入低迷。

直到2016年“交银三剑客”横空出世,交银施罗德也再度以一个更为正面的形象回归人们的视野。

所谓“交银三剑客”是指王崇、何帅和杨浩三位基金经理,这三位曾在2016年股市大幅下跌之际,守住了旗下产品的正收益,于是就这样走向了聚光灯下,被并称为“交银三剑客”,为公司打开了一个新的突破口。

2019年2月,交银施罗德的总经理从原来的阮红换成了谢卫,自此便迎来了公司的高速发展期。

根据华夏时报,2018年以来,交银施罗德基金几乎每年都获得“金牛基金管理公司”的奖项。

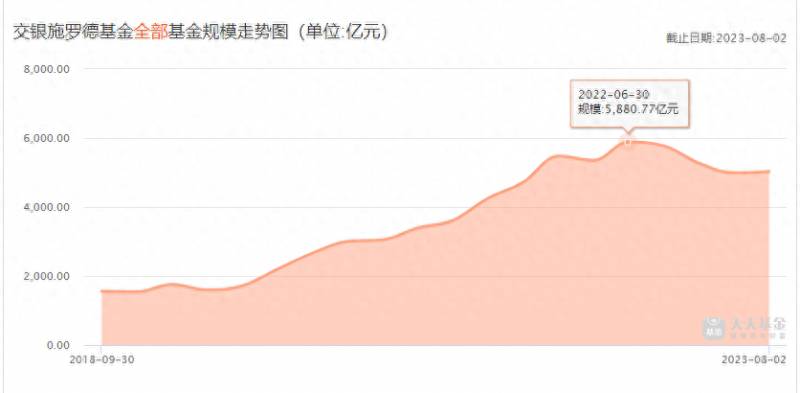

数据上看,公司的规模也从2018年末的1547.26亿元,迅速攀升至2022年二季度末的5880.77亿元。

短短三年半,公司迅速涌入4000多亿资金,增幅高达280%。

但好景不长,如今不仅“交银三剑客”不复当年风采,公司规模也出现了大幅回落。

比如当初三人中最被看好的何帅,最新在管产品年内跌幅全部超过10%。

公司规模也是从2022年二季度末的5880.77亿元,降至了2023年8月2日的5030.69亿元,2023年一季度末更是只有4991.90亿元,规模直接缩水888.87亿元。

具体怎么回事呢?

2

业绩不行了?

规模缩水的直接原因主要是业绩不理想。

天天基金网数据显示,截至2023年8月7日,交银施罗德基金旗下211只产品中,近1年来,94只出现亏损,36只亏损超过10%,6只超过20%。

尤其是一些权益类,根据Y趣理说7月18日的文章梳理, 交银施罗德旗下超过50亿元规模的8只权益类产品中,在过去一年净值*高亏损率高达24.50%;超过30亿元规模的20只权益类产品中,在过去一年净值*高亏损率则高达25.86%。

业绩是投资者们重要的参考数据,业绩不理想,投资者自然也不会过多留恋。

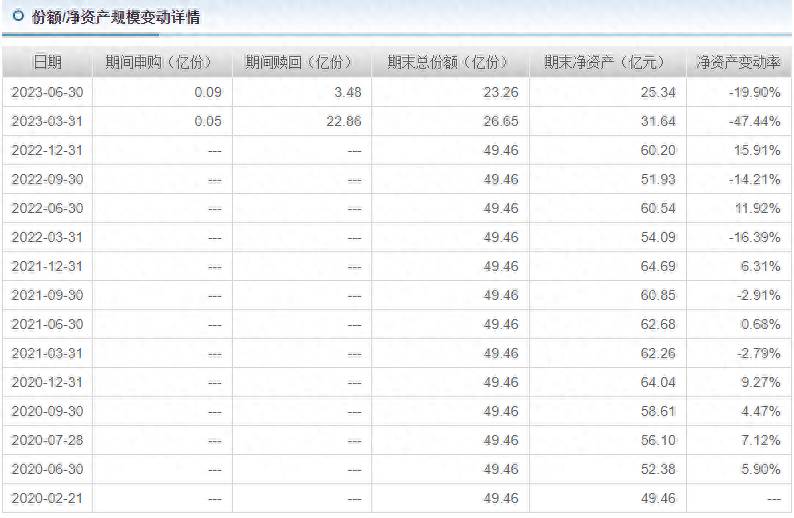

比如“交银施罗德瑞思混合”这只基金产品,于2020年2月21日成立,正是交银施罗德发展得如日中天的时候。

这只基金是一只3年期产品,于今年2月份到期,封闭期一结束,很快就迎来了基民们的疯狂赎回。

封闭期间,该基金赚了7.16%,而同类产品均数为17.25%,横向比较下来表现实属一般。

封闭期结束后,该产品从此前的49.46亿份,赎回到一季度末的26.65亿份,几乎一半都被赎回,到今年二季度末就只剩23.26亿份了。

不止如此,号称“基中基”的FOF(Fund of Funds),也是从云巅跌落到谷底。

2022年一季度末,交银施罗德旗下的FOF基金以426亿元的规模高居行业榜首,远超第二名近100亿元。

长期占据行业靠前位置的交银施罗德,或许也没想到接下来会是连着6个季度的持续下跌,交银施罗德的FOF基金就这么一路跌向了今年二季度的180亿元,近一年就跌没了174亿元,令人唏嘘。

3

人才短缺

产品业绩亏损,管理规模下滑,究其根本,还是我们之前说过的,公司发展太快,需要发行大量新产品,人才供给就没能及时跟上。

其实谢卫任期内启用了一些新手基金经理,但也只能稍作缓解。

这也跟交银施罗德的人才培养方式有关。

一方面,培养一位优秀的基金经理本身就要投入大量的成本和资源,以及长期的经验积累;另一方面,根据阿尔法工场DeepFund去年一篇文章的介绍,交银施罗德的权益基金经理超九成都是来自内部培养。

培养一个合格的人才本就耗时耗力,还坚持内部培养,人才供给的速度自然就赶不上新产品发行的速度了。

于是一拖多几乎成了常态。

根据财经独角兽梳理,截至2022年11月15日,在32为基金经理中,17为基金经理在管产品都超过了3只。其中,魏玉敏、王艺伟、邵文婷、黄莹洁、季参平、于海颖、韩威俊、陈俊华这8为基金经理都超过了5只。

尤其是劭文婷,堪堪踩着相关规定要求的10只产品的红线。

但一拖多的负面影响自然也就随之而来。

天天基金网最新数据显示, 劭文婷在管的权益类基金产品基本全军覆没 ,只有一个QDII的“交银中证海外中国互联网指数”和混合债“交银定期支付月月丰债券”取得了正向收益,而且还排名靠后。

并且一拖多因为受限于基金经理的精力分配问题,很容易形成同质化。

比如前文我们提到的“交银三剑客”中的何帅,目前在管的4只(A/C类并称)产品不仅全线飘绿,排名靠后,今年一季报还显示出何帅的前十大重仓股有7只基金均是一样的持股。

业绩惨淡,近一年何帅的回撤率也在下探,截至今年6月21日,已经降至25.28%。

忙活了一圈,交银施罗德还是没能回到靠前梯队。按照券商中国的排名,截至今年二季度末,交银施罗德基金的管理规模仅在第20名。

近5年表现较好的基金公司:华安基金

华安基金不算一个名不经传的基金,管理着超5000亿的规模,其中权益金额超2500亿,且成立得非常早1998年,算实非常老牌的基金了。但是市场上或者一些自媒体很少看到有关于华安基金的报道,大部分都是兴全,易方达,中欧,交银,富国等几个知名基金和基金经理。

想写这篇文章的原因是,之前在一篇文章中看到在所有的公募基金中, 华安基金是偏股基金中近5年表现较好的基金公司,压了中欧,交银施罗德,兴全一头,且结果过往所有业绩表现来看也仅次于中欧和交银施罗德,高于兴全和富国。

(数据来源Wind)

这是一个意想不到的结果,所以好奇心立马起来了,一起去看看华安基金吧。

关于华安的基本介绍在公司官网中就有,本篇文章主要去挖掘下过去5年表现好的华安基金,再持续关注。

债券基金

过去5年债券基金评价收益29.06%(包含纯债)超同类近5%。

除去可转债和规模小于1亿元的二级债基,仅剩华安稳固收益债券A(002534)

在2017年有2笔大额申购,造成的基金净值大幅度偏离所以要先去除

该基金2018年起至今收益24.5%左右 平均年化5.5%左右 中规中矩,如此看来债券基金的平均收益也因为大规模赎回失真了。

接下来看看近几年表现最佳的权益基金吧

由于表现好的基金较多,除去管理年限少于两年及一些过往业绩虽然不错但已经离职了的基金,整理一些基金进行对比,然后再选取其中综合表现最优秀几只基金。如下

这5个基金现任基金管理者管理年限最长近7年最短近3年。

取管理时间最短的华安国企改*主题灵活配置混合(001445)张亮的任职时间开始对比

最差王春管理的华安宏利混合收益228%,万建军管理的华安研究精选混合A收益331%。不管是哪个都非常逆天的成绩。

近3年最低的都有接近50%的年化收益,五年的年化也超25%。

回撤: 华安研究就选混合和华安动态灵活配置混合回撤稍高,其他大致和沪深300相当或者小于沪深300。

同样的,波动较高的这2个基金也是目前收益*高的,分别达到331%和294%的收益率。

资产配置: 崔莹的华安逆向策略混合长期保持着20%的现金配置华安动态则有着10%-15%的债券配置,其他3个大多保持着90%的股票配置。

持有人结构

华安研究精选机构持有较多,而华安动态灵活配置混合最少,几乎没有。

基金经理持有情况

华安动态灵活配置:0

华安逆向策略混合:0

华安宏利混合:0

华安国企改*主题灵活配置:0

华安研究精选混合A:50万-100万份

比较意外的是除了万建军其他基金经理都不持有,按照净值,万建军至少持有超150万金额的基金,考虑到这是一个新人基金经理,在今年之前管理的基金不过几亿元,这是一个比较大的金额了。

整体来说华安权益资产的表现近几年无可挑剔,综合评分靠前实至名归,篇幅问题没法详细介绍,有几个基金经理我会在以后单独的去写,比如华安研究就选混合的万建军,华安逆向策略混合的崔莹,感觉都是很不错的基金经理。

以上就是交银基金属于什么基金?的详细内容,希望通过阅读小编的文章之后能够有所收获!