中国股市熔断是什么时候股市熔断机制是多久开始实施?

中国股市熔断是什么时候股市熔断机制是多久开始实施

015年12月23日,证券时报 市场稳定是各种措施综合作用的结果。夸大某种技术措施的作用,恐怕是种误读与误解。 今年9月初,三大交易所推出在股票和期货交易中分别建立熔断机制的方案......接下来具体说说

股市知识83篇——股市中的熔断机制

股票朋友们大家好!我是阳哥!又到了分享股票知识干货的时候!今天我们来说说股市中的熔断!其实在 A 股市场不常听到熔断这个词,但是在海外的成熟股市,熔断几乎是每个投资者都知道的一种制度。熔断指的是一种机制,一种控制风险的机制。我国股市虽然目前没有熔断机制,但我们曾经却拥有过。今天讲这些一面是为了拓展知识,另一方面是我认为将来的 A 股可能还会实行熔断机制,因为国际上的成熟股市都在采用这种机制,而 A 股国际化也是早晚的事情。

简单来讲,熔断就是为了防范风险设置一个上涨和下跌的峰值,当价格达到这个峰值的时候就会触发熔断、市场就会暂停交易或停止交易。

比如 A 股曾经就尝试过熔断机制,当时的熔断值为5%和7%,这是针对指数做出的熔断条件。举个例子:当大盘上涨或下跌达到5%的时候、系统就会暂停交易,整个市场也会暂停交易,此时你无法买入或卖出任何股票、所有股票的价格包括指数也不会发生任何波动,就如同收盘一样。熔断机制有点像保险丝原理,而设定的价格就是被烧断的保险丝。

如果您看到这里可以随手给阳哥一个支持的赞!感谢大家 咱们接着往下说!

2015.12.4号深交所,中金所,上交所正式发布指数熔断相关规定,分别采用5%和7%两档熔断数值,并且在2016.1.1日起正式实施。由于当时的市场处于暴跌阶段,领导们希望通过该机制来有效控制风险。按照当时的规定:当大盘跌到﹣5%的时候市场将暂停交易15分钟,这期间所有的买卖单都无法成交,因为系统在这期间不会撮合任何单子,通俗点讲:系统不工作了,你再怎么用力提交买卖也没用。等过了15分钟后市场才会恢复交易,这时候你才可以正常买卖。15分钟后、大盘会在﹣5%跌幅中恢复交易,假如这个时候大盘继续暴跌,跌幅过大到了﹣7%,此时将触发第二次熔断!而第二次熔断时没有暂停交易一说、而是直接收盘提前结束一天的交易。我清楚的记得、当年该制度实施的当天就跌到了﹣7%,于是很多股民也见证了历史性的一刻:没到三点就收盘…

熔断机制不仅用于指数,在个股上也同样存在,而道理都是一样的。单只个股的涨跌幅也有相应的熔断标准,满足条件的话该股也会被熔断。如果是大盘先触发了熔断,那么所有的股票都会被暂停交易。如果只是单只个股因为波动过大引发了熔断,那么该股票会按照规定被暂停交易,其他股票则不受任何影响。

有人可能会好奇熔断机制到底有什么没用?机 制本身是为了防范风险,因为暴涨暴跌本身就是不正常的市场行为,这里面除了基本面因素之外,很多时候人们的炒作在给市场推波助澜。咱们以暴跌为例:市场下跌必然存在根本原因,这个原因可能会让市场下跌﹣2%,但由于市场突然大跌引发了人们的恐慌,这时候所有人会在短时间内加大抛售股票的力度,导致的结果就是暴跌越来越严重,市场最终可能会下跌﹣5%。而多出的﹣3%就是人们的恐慌造成的,显然这部分的下跌是非理性的。

所以监管层才有了熔断的想法:给某个价格设置为一成警戒线,当触发这个警戒线的时候就会暂停交易,暂停的这段时间就是给市场冷静的时间、让恐慌情绪得以平复。不过2016年我国靠前次实施熔断的时候就以失败告终…这个制度没过几天也被取消了,原因是生不逢时!新制度应该在市场平稳的时候去尝试才对,这样才能给市场逐渐适应的过程,但当时 A 股正处在历史罕见的股灾中,迫于压力、也为了尽快解决市场暴跌问题,管理层才想出了熔断机制的办法。但很可惜、制度虽好,但在市场最敏感的时候大胆采用新制度,最后的结果适得其反…那5%和7%不像是保护投资者的数字,更像是提醒你赶快跑的信号:"如果跌到﹣5还没跑,等跌到﹣7%就连跑的机会都没了…"本来是保护市场的机制反倒加大了市场的风险,迫于无奈,熔断机制几天后便被取消…不过我相信,随着 A 股的不断开放与国际化,终有一天它还会回来的。

中国股市的法规性风险:历史上的熔断机制和现行停牌机制风险

中国股市的制度风险是一个不成熟不健康的证券市场的必然表现,尤其表现在制度缺陷和监管执行,且己构成一种长期的潜在风险。

这里列举2016年昙花一现的熔断机制和现行的停牌机制。究其最本质根源是证券法规的立足点更多保护的是上市公司而非投资者。

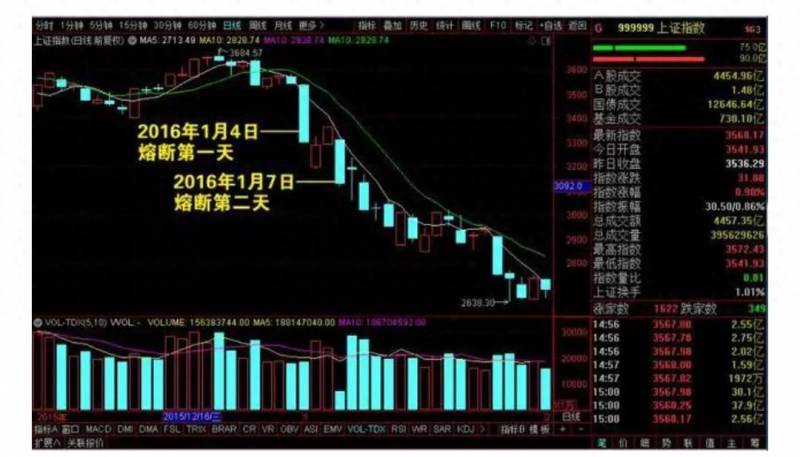

熔断机制始于2016年1月4日,1月7日收市后停止实行,且创造全球股市市场多个尴尬的靠前。

熔断机制的始宗是管控指数的过大波动,设立股指-5%和-7%两个熔断点,触及即中止交易。但实行却事与愿违。这种无视中国股市现状的政策当时以失败结束。而市场高度波动恰恰是上市公司肆意减持圈钱的直接或间接的恶果之一。

2016年熔断机制实行的走势图如下:

这次熔断机制的试水也给投资者带来巨大的损失。

股市停牌机制风险。对比成熟和健全的全球证券市场,中国股市停牌机制使投资者被捆绑且承担多方面且更大的风险,使股市投资风险倍增。中国股市最为典型是停牌时间长达四年深深房(代码000029)重组事件,从2016年9月14日停牌到2020年11月9日复牌长达4年有余,超7万6千户入市资产被捆绑达四年之久。其间指数己经历多个轮回。而对比成熟健全的全球证券市场对上市公司停牌时间有严格的规定:最长停牌时间不超一年,逾期自动摘牌。有的更限定6个月以内。更为严格的美国券市对上市公司重大停牌有的限定半个交易日,以期向投资方自我判定是否以当日交易价全部清仓或加仓倾斜,以解除停牌后所不确定的风险,切实保护投资方利益。

中国股市的无限期停牌用荒诞不经形容一点都不为过。下图是深深房2016年停牌至2020复牌的走势图。

关于A股历史上的熔断

2015年12月23日,证券时报 市场稳定是各种措施综合作用的结果。夸大某种技术措施的作用,恐怕是种误读与误解。

今年9月初,三大交易所推出在股票和期货交易中分别建立熔断机制的方案。经过三个月的酝酿,在对熔断持续时间进行部分修改以后,宣布将从明年1月份起正式实施。从此,中国资本市场继新股交易之后,有了涉及全市场的熔断机制。

有人说,建立了熔断机制,相当于给市场安放了一个“安全垫”,有利于保护投资者利益。这话既对又不对。说对,是因为当市场突然出现异动,广大投资者又搞不清楚到底是因为什么原因的时候,对市场交易实施熔断,也就是暂停买卖,能够让大家从亢奋或者恐慌中冷静下来,比较从容地对市场走势作出一个判断,避免盲目追涨杀跌,客观上的确有助于保护投资者利益。

记得在2013年8月,由于某券商在自营的高频交易中发生“乌龙指”事件,导致市场瞬间大涨,不少投资者在不明真相的情况下盲目杀入,结果损失惨重。如果当时就有相应的熔断机制,那么也许就可以避免此类状况的发生。实际上,熔断机制本身就是海外市场为应对市场异常波动而建立的,那里普遍没有涨跌停板制度,在推行程序化交易之后,一度时常因为出现交易差错引发市场大幅度波动。为防范此类风险,就研究实施了熔断机制,即当指数、期货合约或个股价格等偏离均值到一定程度后予以熔断,目的是让投资者“清醒”一下。不过,那里的初次熔断时间一般只有5分钟,而境内三大交易所最先是设计为半小时,现在改为15分钟,应该说还是比较长的。

显然,熔断机制作为一种技术手段,它可以在市场处于极端状况时,强行中止交易,以避免此种情形的进一步蔓延,实际上也就是以牺牲流动性来换取市场的暂时稳定。这对于因为偶发事件所导致市场异常波动是有作用的,这个时候由于信息不对称,多数投资者处于不了解真相状态,熔断能够让由此所导致的异常行情被阻止。但是,如果是市场出现了强烈的趋势性走势,单边大涨或者大跌,那么这个时候熔断机制就没有什么作用了。原因很简单,因为大家都看到了股市要涨或者要跌,在涨跌5%以后熔断,但这不会改变趋势,只是会继续累积动能,于是恢复交易后就很容易会直奔7%的阈值。到了7%当天交易停止,那么下一个交易日就还会继续这种单边走势。因此,在本质上不过是把涨跌的时间段拉长。在理论上,在这过程中,趋势还往往会因此而被强化。

现在新股上市,实际上就遇到了这种问题,由于股价不能一步到位,于是就来多个涨停板,以致后来所达到的价位,远远超出一步到位状态下可能达到的位置。回想今年6、7月间的股市大跌,那时如果有熔断机制,能够阻止暴跌行情的出现吗?恐怕未必,大量融资盘要离场,今天因为熔断走不了,那么明天就一定还会要走。这个时候,需要的是以综合性的措施“救灾”,单靠一种技术手段,解决不了任何问题。所以说熔断机制是“安全垫”,在遇到趋势性走势时,显然是无用的,并不能真正保护投资者。

中国资本市场还很不成熟,需要在各方面加以改进,包括进行良好的制度建设。但是,我们也要看到,类似熔断机制这样的技术性制度安排,虽然对于稳定市场有积极作用,但绝对不是万能的。市场的真正稳定,是各种措施综合作用的结果。夸大某种技术措施的作用,动辄封其为保护投资者利益的利器,恐怕是种误读与误解。当年股改时,都说完成了股改市场就成熟了,各种弊端都会迎刃而解,实际情况又怎么样呢?因此,对于熔断机制,在看到其有望发挥正面作用的同时,也不应予以夸张的描述。

难以忘怀的两次熔断

记者:中国证券市场30年历程中,很多场景令人记忆犹新。四年前的2016年1月,中国证券交易首次推出熔断机制,但靠前天就触发“熔断值”。作为当时的中国证监会主席,你是否依然印象深刻?

肖钢:

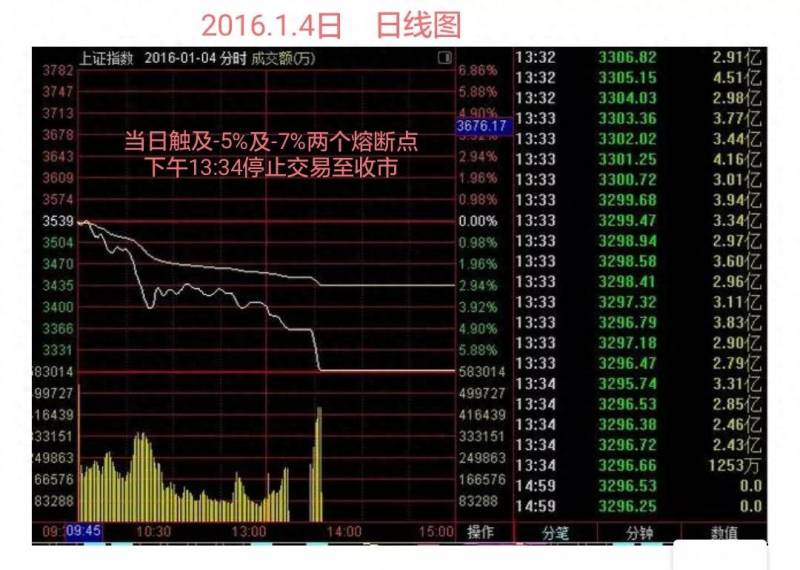

当时推出熔断机制的目的,在于设置“冷静期”,防止市场过度反应。2016年1月1日,正式实施熔断机制。1月4日是新年推荐交易日,也是A股熔断机制实施的靠前天。早上一开盘,沪深两市各指数都小幅低开,受境内外多种利空因素影响,大盘从上午10点开始快速走低。到中午收盘,上证综合指数最大跌幅达4.04%,创业板指数跌幅达5.68%,熔断基准指数——沪深300跌幅达4.01%。

午后一开盘,13时12分,沪深300指数跌幅触及靠前档5%的熔断阈值,沪深两市及股指期货暂停交易15分钟。之后恢复交易,大盘呈现加速下跌态势,22分钟后,沪深300指数跌幅触及第二档熔断阈值7%,交易暂停直至收盘。

记者:很多股民说,熔断机制让人失去了反应的时间。

肖钢:

对于一个以散户为主的市场来说,很多人还来不及做出反应,很多证券公司一时间被询问熔断机制的客户刷屏。与此同时,一些有经验的投资者嗅到了流动性风险。当熔断阈值临近时,他们担忧无法卖出的风险,因而加速卖出,甚至抛出所有的筹码,“逃命”为上。

以往在没有熔断机制的时候,市场大跌时会有短线游资入场抄底,但熔断导致交易暂停,无法在跌停板上捡漏,抄底资金也不能进场。

记者:出人意料的是,第二第三天股市持续飘红?

肖钢:

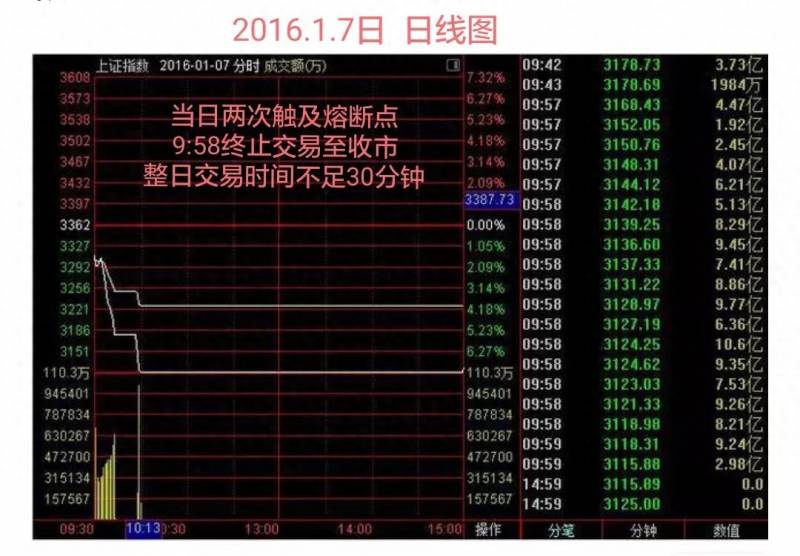

市场总是变幻莫测。在经历首日熔断后,投资者似乎很快忘记了昨日的惊恐。始料未及的是,到了1月7日,市场恐慌再现,沪深300指数开盘即大跌,开盘价相比前一日收盘价下跌了59个点,跌幅为1.67%。9点32分跌至3467点,9点33分左右指数有所回升,升至3478点。

事后看,这是当日唯一的“逃生”机会。此后自9点35分起出现断崖式下跌,到9点42分就触及下跌5%的靠前级熔断。9点57分恢复交易后,沪深300指数继续瀑布式下跌,仅3分钟就触及下跌7%的第二级熔断,交易暂停直至收盘。

记者:两次熔断中间只隔了两天,所有骂声都指向你们,证监会怎么面对这个局面?

肖钢:

舆论一片哗然,散户投资者骂声一片,业界内外质疑,批评声压倒一切,原来支持熔断机制的人士都哑口无言。

证监会紧急开会讨论,主要有两套方案。一套方案是暂停实施熔断机制,另一套方案是修改完善熔断机制。例如适当提高熔断阈值,拉开两档阈值间距,靠前档由5%提高到6%,第二档由7%提高到9%;再如,改变第二档阈值触及后即停止交易的规定,允许继续交易直到收盘。

经反复比较,大家一致倾向于靠前套方案。主要考虑到对熔断机制的任何修改,都需要时间更改技术系统,只有暂停实施才可能从1月8日开始生效。两套方案都有弊病,最终决定采纳了靠前套方案,于1月8日暂停实施熔断机制。

熔断机制失效的深层原因

记者:熔断机制之所以失灵,是因为它没法让市场冷静下来?

肖钢:

熔断机制未达预期效果,反而因“磁吸效应”加剧了市场恐慌。触发5%的靠前档阈值并进入“冷静期”后,市场并未冷静下来,而是在“冷静期”结束恢复交易后,更加迅速地“逃离”,放量成交、跌幅扩大,加速股指触发第二次熔断。

触发熔断的两个交易日中,市场整体丧失了大量交易机会,两市交易额分别约为5962亿元和1880亿元,大大低于前20个交易日日均7830亿元的交易额,交易制度限制了市场流动性。跌停股票数分别为1318只和1334只,千股跌停的情况并未因“冷静期”而改善,反而由于市场的熔断预期导致流动性加速丧失。

此外,基金公司的赎回压力也明显增大。1月7日A股触及5%熔断阈值后,由于担心交易受限,基金早盘集中卖出以保证流动性应付赎回,进一步加重市场抛压,形成恶性反馈。

记者:事后有没有讨论过,熔断机制失效的深层面原因?

肖钢:

我国熔断机制失效主要有以下三点原因。首先,“磁吸效应”叠加涨跌停板,客观上影响了市场流动性。1996年12月实行至今的10%涨跌停板制度,本质上类似个股熔断机制,指数熔断机制实施后,A 股市场实际上形成了股指和个股双层熔断机制。两种机制都会带来“磁吸效应”,而且指数熔断机制的“磁吸效应”更大。

其次,熔断机制的风险参数偏严。我国指数熔断机制的两档阈值分别为5%和7%,5%熔断阈值是期望市场在“冷静期”后可以恢复正常交易,7%熔断阈值是为在极端异常情况下终止交易,防止恐慌蔓延,真正触发的情况较少。

以上就是中国股市熔断是什么时候股市熔断机制是多久开始实施?的详细内容,希望通过阅读小编的文章之后能够有所收获!