为什么银行股票多数破净为什么中国的银行股全部破净?A股六成银行股破净还有投资价值吗?

为什么银行股票多数破净为什么中国的银行股全部破净

接下来具体说说A股六成银行股破净还有投资价值吗

A股:银行接连破净,最低只有0.36倍,历史罕见

当前,在A股上市的银行,一共有34家。

这些上市的银行中既有工农交建中几大国有银行,也有招商、民生、兴业等股份制商业银行,还有宁波银行、南京银行等城市商业银行。

近年以来,尤其是今年,在这些上市的银行中,接连大规模跌破净资产,市净率(PB)最低的华夏银行,只有0.36倍,历史罕见。

下面,木头就和大家聊聊银行股为什么被这么低估。

01 银行估值三大指标:市净率、市盈率、净资产收益率

市净率: (Price-to-Book Ratio,简称P/B PBR)指的是每股股价与每股净资产的比率。市净率越低,说明每股包含的净资产越高。

市盈率: (Price Earnings Ratio,简称P/E或PER),也称“本益比”、“股价收益比率”或“市价盈利比率(简称市盈率)”。

净资产收益率: (Return on Equity,简称ROE),又称股东权益报酬率/净值报酬率/权益报酬率/权益利润率/净资产利润率,指标值越高,说明投资带来的收益越高。

后面两个指标先放一放,尤其是市盈率,毕竟是动态变化的。净资产收益率也会随着银行的盈利能力的不同而改变。

今天重点讲市净率。

为什么重点讲市净率呢,因为以往在A股市场有一个特点,就是在行情不好的时候,只要股票开始大规模破净,则意味着行情很快就会反转。

尤其是作为优质资产的银行股,这么长时间大规模跌破净资产,而且市净率越来越低的情况,在历史上是很少见的。

02 A股上市的银行股当前估值指标

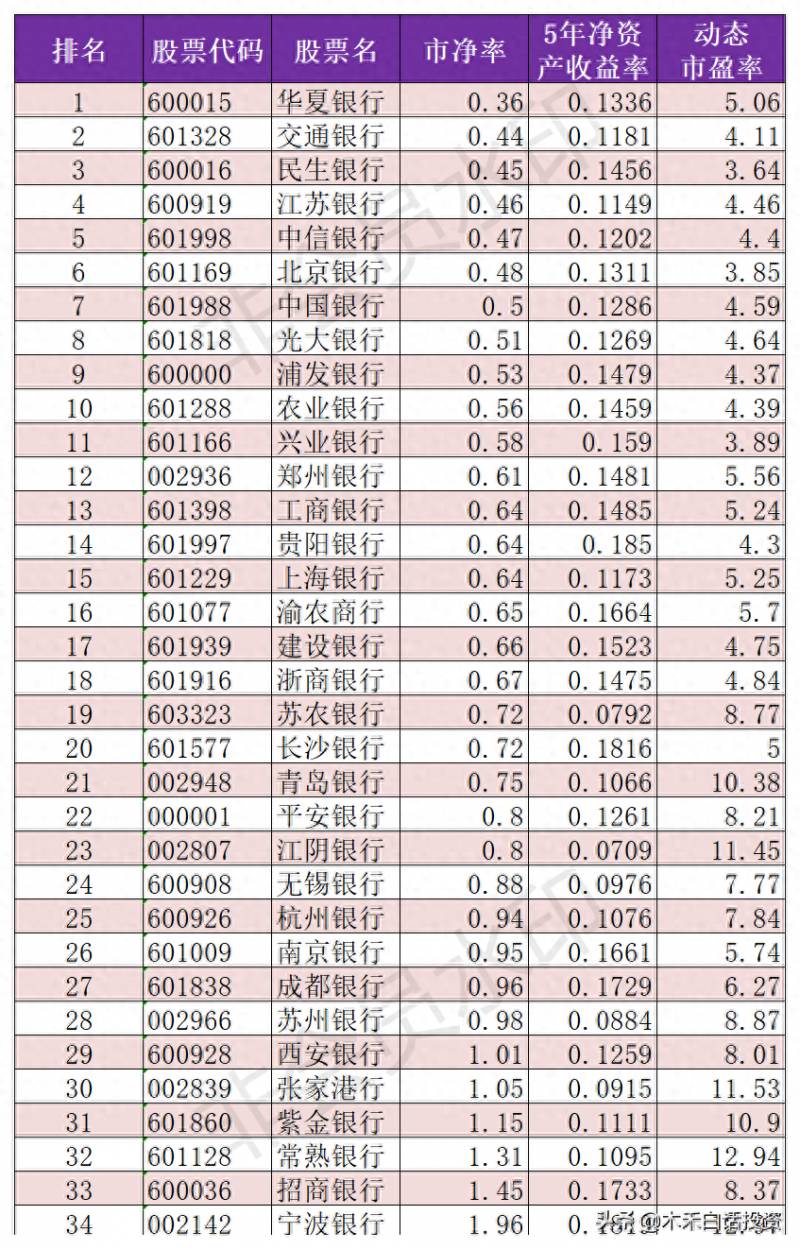

在A股上市的所有银行股中,市净率最低的华夏银行只有0.36倍,而市净率*高的宁波银行,也仅仅1.96倍。

以下是所有34只银行股市净率、动态市盈率和5年净资产收益率的统计表:

03 木头白话

当前,因为各种综合原因,导致银行股大规模破净。

巴菲特曾经说过,长期来看,股价是公司基本面的市场表现。但短期会有严重失真的情况。

比如同样是银行股,在07年几大股份制商业银行上市的时候,市场给予了几十倍市盈率5倍以上市净率的估值。导致了市场花了近10年的时间才消化掉这些高估值。

如今银行股又回到了罕见的历史估值低位,尤其是市净率,下面几家银行甚至处于5年历史1%的百分位区域。也就是说这5年中99%的高于这个价位的。

其他银行也差不太多,大部分处于10%以下的百分位(低估)。

再通俗地讲,当前你买0.36倍市净率的银行股,相当于你买了打3.6折的银行净资产。

这难道不比把钱存在银行要强!市场很多时间是非理性的,但长期看一定会得到纠正,不过有些时候纠正起来需要的时间也确实很长。

这正是投资的价值和魔力所在。

况且,在这些中资银行股中,绝大部分还保持了不错的增长,而净资产收益率,大多处于10%以上,有几家银行的ROE甚至达到了15%以上,比如招行、宁波银行。

这种机会,不是什么时候都有,投资,有时候不需要太高的技巧和专业,践行一些朴实的道理就可以了。

机会,包含在绝大多数人都忽略的人性对立面,但道理却朴实简单。

A股六成银行股破净:还有投资价值吗?

文/主坦 GPLP

截至7月20日收盘,A股有15只银行股“破净”,在A股26家上市银行中占比近六成。

五大国有银行纷纷破净,市净率均低于0.9倍。股份制银行中,除了招商银行外,其他全部破净,而这其中华夏银行更是以0.62倍的市净率在银行股中“名列前茅”。

如同整个A股,一路下跌之后,整个A股何去何从?

一盆冷水浇灭前进势头

银行板块也曾有过黄金时间。

2018年1月中上旬,银行板块整体涨幅超过7.5%,跑赢上证综指,涨幅在28个一级行业中排名第四。

然而,2018年7月,银行板块与2017年上涨40.59%、41.18%、64.89%形成强烈反差,用跳水形容都不为过——其中,国有银行中工商银行、建设银行、招商银行分别较年初高点累计下跌33.85%、36.03%、28.66%。

虽然过去几年银行业在经营和外部环境影响下曾出现过一些问题,但是从2015年跌入低谷以后,2016年、2017年情况已经在慢慢变好,到2017年底,银行业的净利润已达6%,开始重新上升,不良率也开始回落。

一方面银行盈利在变好,另外一方面,银行业却领跌整个A股,主要原因是什么呢?

其实,原因并不复杂。

在银行圈里的人都知道,银行业监管措施可谓史无前例,资料显示,去年银行业大大小小的监管新政有12项之多,几乎每个月颁布一项,大到金融环境,小至银行业务收费,监管之严前所未有。

至于说这些监管严格是好还是坏?

坦诚,必有利弊,也不能用严格的好与坏来进行区分。

监管严格的背后规范市场业务,绿化金融环境,长久来看的确是好事情,然而的确也对银行的一些业务发展带来不利影响,比如银行的非传统信贷业务,资产和负债规模出现收缩,尤其是对依托同业存款和广义委外迅速扩展规模的股份制银行来说,影响巨大。

影响重大的还有银行拓展业务的思路——此前,银行拓展业务的思路为为“法无禁止即可为”,监管明确不能做的坚决不做,监管没有明确的,可以钻空子去做,现在则完全相反,即使监管规定中没有明确或者提到的几乎没有人敢做,比如同业业务和表外业务——当前银行业开展同业和表外业务时,普遍的做法是暂停可能违规的业务,2017年下半年,已经有部分银行停止开展同业和相关表外业务,作为监管重头戏的同业及金融市场业务受到的影响已逐步显现。

在严监管的背景下,各种业务拓展被夹住了脖子,这直接影响到了收入,银行不得不应声下跌。

2018下半年经济走势放缓

股市是中国经济的晴雨表。

在银行股破净的背后同样有对2018年经济走势的一个判断。

据交通银行北京发布的《2018年下半年中国宏观经济金融展望报告》(下称《报告》)显示,预计2018年下半年中国经济增速略有放缓,二、三、四季度经济增速预计分别为6.7%、6.6%、6.6%,全年增速可能维持在6.7%左右。下半年通胀水平可能平稳。预计全年CPI同比上涨2%左右。三季度PPI可能延续上涨之势,四季度回落的可能性较大,全年PPI平均涨幅为3.5%左右。

《报告》同时还指出了关于金融风险及金融去杠杆的问题——报告指出,虽然去杠杆可以适度放缓货币和融资增速,然而融资收缩过快却会对实体经济带来一系列问题甚至风险,从中长期看,在去杠杆和强监管的环境下,信用资质较弱和对外部融资依赖度较强的民营企业、央企边缘化子公司及地方竞争性国企的融资环境或将进一步恶化。

对此,如果监管政策不做相应的调整,则信用收缩周期可能进一步延续,并对债券市场的融资功能造成影响。地方政府隐性债务风险不容忽视。近年来地方政府债务治理已取得重大进展,但隐性债务风险正在积累。

可以预计的是宏观去杠杆还会持续推进,在两个刚性兑付被打破以后有可能会引发货币市场的流动性波动,各机构之间分化的流动性波动加剧,一些非银机构和中小银行更易受到流动性的冲击,为了平衡流动性波动,稳定货币环境,整体货币政策较去杠杆靠前阶段边际宽松。

因此,从2015年开始去杠杆至今,当前去杠杆的重点落在了实体杠杆结构调整,长达三年去杠杆的过程说明了去杠杆的难度,整个过程并非一朝一夕就能够完成,而且越到后期难度越大,因此,银行股在2018年的走势就反映了这个问题,

银行破净,还有投资价值吗?

坦诚来讲,银行破净或许是一个机会,银行显然具备一定的投资价值,只是,从当前的时间点来看,是否有人愿意长期持有银行股。

银行股的投资价值可以仔细分析为:

从成本上来说,

一、银行的经营费用可控。银行员工的成本大约占银行日常经营费用(刨除资产减值损失)的60%,此外物业折旧和租金约占13%。近年银行业员工总人数开始下降同时逐渐缩减网点面积,经营费用压力不大。

二、银行的拨备成本有望缓慢下降。目前年化拨备成本大约在1.2%水平,高出过去十年平均水平约35%。考虑到企业盈利能力恢复、拨贷比健康,拨备成本大概率逐步下降。

三、最后,银行已将杠杆调低。由于资本要求不断提高,过去十年银行业杠杆下降了约25%;而非金融企业经营杠杆则上升了21%。银行在被动降杠杆,企业在宽松的货币政策下加杠杆。

尽管多家银行破净引发市场的高度关注,但是不少业内人士对银行股却并不悲观。

中原证券表示,预计下半年,经济与货币政策仍将运行在稳定区间,银行基本面反转可能性小。截至2018年6月25日,银行板块与沪深300指数PB(LF)分别为:0.89倍与1.46倍,银行板块估值相对沪深300指数合理偏低,维持行业“同步大市”投资评级。

上述川财证券研报也认为,长期来看,随着中美贸易摩擦的逐渐缓和,和国内经济去杠杆力度的不断下降,金融监管的不断趋严,市场上对于银行潜在不良率的担忧会逐步下降,预计中长期来看,银行板块将迎来估值修复的机会。

银行股受A股下跌冲击不小,但是并不意味着银行股没有投资价值,在价值被低估的阶段,对于机构投资者来说是一个不错的消息,机构投资者对这些上市银行的了解更多,也更专业,更希望看到安全、稳定的局面,有更大的可能性会选择银行股,相对于赚差价的散户来说,更希望看到股价上升。

以上就是为什么银行股票多数破净为什么中国的银行股全部破净?A股六成银行股破净还有投资价值吗?的详细内容,希望通过阅读小编的文章之后能够有所收获!