股指期货如何正向套利?期权套利策略详解

关于股指期货如何正向套利很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

套利是现代金融市场上一种比较普遍的交易方式,本质上是根据一个原理或规律套取两个品种不合理的价差,表现形式上又是多种多样.从交易空间来分有证券市场上的套利、期货市场上的套利、外汇市场上的套利。接下来具体说说期权套利策略详解

股指期货套利

今天再写一下股指期货套利。

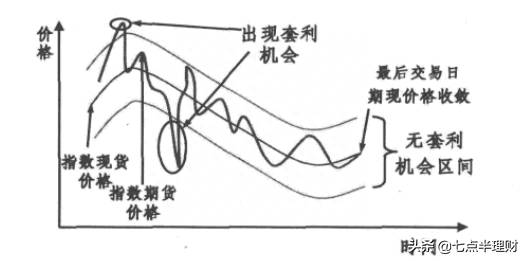

股指期货套利是指利用股指期货市场存在的不合理价格,同时参与股指期货与股票现货交易,以赚取差价的行为。股指期货套利分为期现套利、跨期套利、跨市套利和跨品种套利。今天先写一下如何进行期现套利。

股指期货套利的模型:

股指期货套利模型

股指期货套利交易特点

- 低风险:从理论上讲是无风险套利,与单边投机相比,套利交易可以提供更有吸引力的收益/风险比率,规避市场风险。

- 流动性高:投资对象为沪深300指数成分股,市场资金量大,进出方便。

- 收益稳定:理论上每笔交易都是盈利的

套利策略

- 计算股指期货的理论价格,计算股指期货无套利区间

- 确定是否存在套利机会

- 确定交易规模,同时进行股指合约与一揽子股票交易

- 差价收敛时平仓获利了结,或者持有到期是现货卖出,期货交割获利。

理论期货价格:

买股票卖期货相当于买货存储到期交割,其中发生的成本有两点:一、资金占用成本,即利息;二、 股票分红,这个成本是反向的。假设t为开始时间,T为交割时间。T-t就是两者的时间长度。S(t)是t 时刻现货指数,r为无风险年利率,d为年指数股息率。F(t, T)代表T日交割的期货合约在t时刻的价 格。这里先不考虑冲击成本、保证金利息的成本。则持有净成本为:S(t) * r * (T - t) / 365 – S(t) * d * (T – t) / 365 = S(t) * (r – d) * (T - t) / 365

则期货的理论价格为:F(t, T) = S(t) + S(t) * (r - d) * (T - t) / 365

期权套利策略详解

策略原理

什么是期权 :期权可以理解成保险,买方支付权利金购买权力,未来可以 行使权力 , 也可以不行使,而卖方收取买方的权利金, 履行义务 。

什么是期权套利 :市场上有各种不同的期权合约,每一个期权合约都有一个价格(相当于保费),因为期权定价复杂,所以往往会出现 错误定价 的情况。期权套利策略就利用市场的这些定价偏差来实现相对稳定的收益。

风险收益特征

期权套利属于 绝对收益策略 ,典型产品年化收益在6-10%,最大回撤大致在3-6%,收益风险比相对较高,一般常用的基准为无风险收益率,适合于追求绝对收益的资金。

历史业绩

期权类套利策略 vs 中债国债总财富(3-5年)指数

如图是四个期权套利策略产品和国债指数的净值曲线,由图中我们可以看出相比于国债指数,期权套利产品净值波动更大些,长期带来的平均收益也更高。

投资流程

(对于普通投资者不感兴趣可以直接跳过本节)

1.构建预测模型

(1)构建理论模型曲面,找到市场上相对高估与低估的期权;

(2)根据价格偏离方向做多或做空各期权合约,构建套利组合。

2.风险控制——动态控制投资组合的风险敞口

(1)控制组合标的 价格变动 时,期权价格的变化,即delta和gamma敞口,一般控制为0;

(2)控制组合标的 波动率变化 时,期权价格的变化,即vega敞口;

(3)控制组合 剩余期限变动 时,期权价格的变化,即theta敞口。

3.适合条件下平仓

持仓特点

1.投资范围

(1)金融期权包括 上证50ETF、沪深300ETF;

(2)商品期权包括 豆粕期权、玉米期权、白糖期权、棉花期权 等等。

2.持仓结构

(1)期权套利策略的持仓结构 取决于所选择的具体策略;

(2)在建立持仓结构时,一般是多个期权的组合。此外,还可以将期权与股票、期货持仓组合,以更好地对冲风险。

3.持仓周期

(1)期权套利策略的持仓周期一般不固定,当价差回零时平仓。

发展历史

1.规模发展节点

(1) 2015年2月,我国推荐场内期权产品——上证50ETF期权正式上市交易,标志着国内期权市场的逐步成型;

(2)根据《2022中国量化投资白皮书》,目前量化机构( 当前研究/使用期权套利策略 )的比例为7.03%,但已经逐步吸引投资者的兴趣,未来发展空间巨大。

2.历史业绩

(1)期权套利早期存在大量的无风险套利,目前以波动率套利策略为主。

3.交易方式历史

(1)早期主要是人工下单,系统辅助,未来借助高频交易和自动化交易系统的程度将越来越高。

细分类别

(因为期权策略比较复杂,内部有许多细分类别,并且常常在一个基金内混合使用。下面将对其进行简单介绍, 对于普通投资者而言,区分这些策略有难度且通常并不必要,不感兴趣可以直接跳过本节 )

(1) 无风险套利 :当期权的实际交易价格明显偏离其理论定价时存在套利机会,例如当前股票价格为10元,而认购期权价格为11元,则可以卖出这个期权得到11元权利金,再用其中10元买进股票,至少赚取1元的差价;

(2) 波动率曲面套利 :一个标的资产拥有不同执行价、不同期限的期权合约。各个期权合约之间权利金需要满足一定的关系,曲面套利抓住不同期权之间相对价格的定价错误,通过买入低估期权,卖出高估期权获利,相对来说风险较低;

(3) 波动率交易 :波动率交易通过预测标的未来的价格变动构建投资组合,有可能会赌错,风险较大;

(4) 卖权套利 :期权卖权类似于"卖保险",投资者总是害怕风险,愿意为买入一个期权付出更多的权利金,所以期权价格往往存在溢价。卖权套利通过卖大量的期权赚取保费,但遇到黑天鹅事件会造成较大亏损。

怎样投这类策略?

1.如何找到

公募没有,只有私募,一般规模都比较小,且目前国内做期权策略的私募公司也比较少。

2.如何选择

如果是保守型投资者,可以选择以无风险套利和波动率曲面套利为主要策略的产品;如果能够承受更高风险,可以选择以波动率交易和卖权套利为主要策略的产品。

其他问题

Q1.期权套利策略属于套利,是否一定赚钱?

世上没有免费的午餐,也需要承担一定的风险,只是相对较小。

Q2.投资期权套利产品是否需要择时?还是一直持有?

期权套利的波动一般不大,对于普通投资者来说不建议择时,选择一个靠谱管理人的产品长期持有即可。

Q3.一些重大事件的发生会不会对产品价格产生较大影响?

有可能会,但风控严格的期权套利策略是各种策略中受重大事件冲击影响最小的。需注意, 对于卖权套利类策略,情况可能有些复杂,需要具体产品具体分析。

商品期货套利浅谈

套利是现代金融市场上一种比较普遍的交易方式,本质上是根据一个原理或规律套取两个品种不合理的价差,表现形式上又是多种多样.

从交易空间来分有证券市场上的套利、期货市场上的套利、外汇市场上的套利。从交易空间来说又存在跨市场套利和同市场跨品种套利,跨市场套利又分为国内和国际套利、期货和现货市场套利。

从交易时间来分可分为近期和远期的套利。近期和远期套利又分为纯期货近期远期套利和期现结合的近期远期套利。

上边是从时间和空间上对套利进行归纳,如果拆开来讲,套利的形式多种多样。

从证券市场来说有一级市场和二级市场套利,证券和债券套利,证券和权证套利,基金和一揽子股票套利。指数基金和指数期货套利,国债期现货套利。生产类上市公司和期货大宗商品原材料套利。

期货市场上的套利形式上分为跨市场套利、跨期套利、跨品种套利、期货和期权套利。内容又分为逻辑套利、统计套利等,外汇市场上的套利也有多种形式,咱们国内没有放开外汇市场,就不再展开来分析,本质和证券期货市场类似。

所有这些套利的方式,都有一个规律,如果套利所需的条件越多,难度越大,套利的稳定性就越差。现在国际形式复杂多变,如果做跨市场的国际套利面临的风险就很大。

如果我们只做套利所需条件少,风险收益容易计算,交易市场稳定的模式,只有同市场同品种跨期套利是最合适的。

同市场同品种跨期套利

指利用同一品种近期和远期价差以及未来可能变化进行套利,分为买近期抛远期的正向套利和抛近买远的反向套利。通过计算仓储、资金利息、交易交割费用,以及一定利润的情况下, 买近期抛远期,在一定期限之内价差缩小到合理水平,甚至出现远月贴水。该套利风险较低,有一定利润空间,甚至可能出现超额利润; 抛近买远套利反向套利,在一定期限之内价差扩大到合理水平。

这里主要说的是

“靠谱”正套与“赌博”反套

按照时间维度的先后,买近空远称之为正向套利,买远空近则为反向套利。

虽然都是同一品种的跨期套利,只有时间先后的不同,但正套与反套的风险收益比、难易程度都不可同日而语。

正套——低风险,易上手,性价比高

无论哪种形式的正套,总的来说都是低风险、低难度,新学者也容易上手。

最基础、最简单的正套,就是计算好近月与远月之间的仓储成本、资金利息、交易交割手续费、税费等成本,有利可图就做进去。

比如你资金成本低,沪铝的一个月间隔的买近空远,算算100点盈利还可以,那等到这个价差出现就闭着眼睛买入。即便后面价差扩大到300、350甚至更高,无非是收益率更高了,继续加仓即可。

这个时候,就体现了正套的一个极好的特性:

你亏的是时间,不是钱!

所以这种套利做起来,对进场点、节奏把握等要求相对也低,只是赚多赚少的问题,又不会亏钱!

比如铝一个月间隔你100点做进去,寄希望价差缩小到50甚至0。

判断对了,盈利出场;

判断错了,拖进交割,也就比你原本打算的正套少赚50点,实际上就是收益比资金成本稍低些,也不算亏嘛!

同理,你80 、50做进去,最差结局就是收益勉强覆盖仓储成本和各种手续费,白白占用资金而已,亏损幅度十分有限。

但如果判断正确的话,那收益率往往高于持货交割的正套。

赶上运气比较好,正好现货紧张,近月合约逼仓,那就赚大发了,比如自去年冬天以来的棕榈油正套,2201合约和2205合约,2205合约和2209合约都走出了比较大的趋势行情,收益还是很可观的。

所以总的来说,正套是种简单、易上手的策略,品种上涨行情正套效果较好。

反套——高风险,难把握,性价比差

反套与正套,名称上仅一字之差,但实际上两者特性相差万里,甚至在很多方面是相反的。

就拿简单的反套来说,比如铜一个月间隔的买远空近,你在100点左右做进去,寄希望价差会扩大到300、甚至350。

你的预期利润也就仅此而已。因为当价差扩大到250以上开始,就会有大量的正套者源源不断进场,压制价差的继续走高。

但如果你判断失误,近月开始明显走强甚至出现逼仓,最重要的问题是手里有货没货,如果没货,那价差就可能到-1000甚至更低,没货交割,就非常被动,投资盈亏比很不划算。

但是如果手里有可供交割的货物,就可以采取基于期现结合的反套策略,这和同市场同品种的期货反套就有质的不同。高价把货在市场抛了,又低价从远月接回来,手里还是那些货,但这些货已经做过一次买卖了,在寻找下次买卖机会。这种适合期货市场上没有限制仓单有效期的大宗商品。

所以仅是同市场同品种的期货反套相对来说技术难度高、风险收益比差,实在算不上什么好的策略。

以上就是股指期货如何正向套利?期权套利策略详解的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!