南方哪只基金好?南方基金权益类基金大比拼

关于南方哪只基金好很多人还不了解,今天小编就为大家整理了相关内容,希望对各位有所帮助:

接下来具体说说南方基金权益类基金大比拼

一“基”即中,躺赢半年!25只热门基金大测评|南方金选榜②

你的基金回本了吗?

这可能是投资者之间最扎心的问候之一。买基金,已成为大众最重要的投资理财渠道之一。公开数据显示,我国基金投资者已经超过7.2亿人,也就是说,每两个中国人里,就有一个买过基金。然而,买到好“基”并不容易。面对1万多只公募基金产品,你有没有选择困难症?到现在为止,你买的基金赚钱了吗?

去年第四季度,A股走出一波微涨行情,部分基金规模跟随行情水涨船高,出现了一批被“买爆”的基金。

近半年时间过去了,这些基民都爱买的热门基金是否不负期待,为投资者赚得盆满钵满?哪些基金在反复震荡的市场中,表现出更强的风险控制能力?承担同样的风险,哪些基金的收益更高、更具“性价比”?

为了回答这些问题,南方日报、南方 + 特别推出南方金选榜——基金篇,按去年四季度增长规模排名,筛选出可比的25只投资者“最爱买”基金进行测评。这些基金涵盖不同风险等级,既包括风险较高的股票型基金和偏股混合型基金,也包括风险等级较低的固收+基金和中长期纯债基金。

测评点①

收益率大比拼

哪些基金叫座又叫好?

测评结果: 中欧电子信息产业A、招商核心竞争力A、国投瑞银优化增强AB、南方恒新39个月定开债A

对于投资者而言,买基金就是为了赚钱。观察一只基金好不好,最直观的指标之一就是看基金业绩,看它是否为投资者赚到了真金白银。

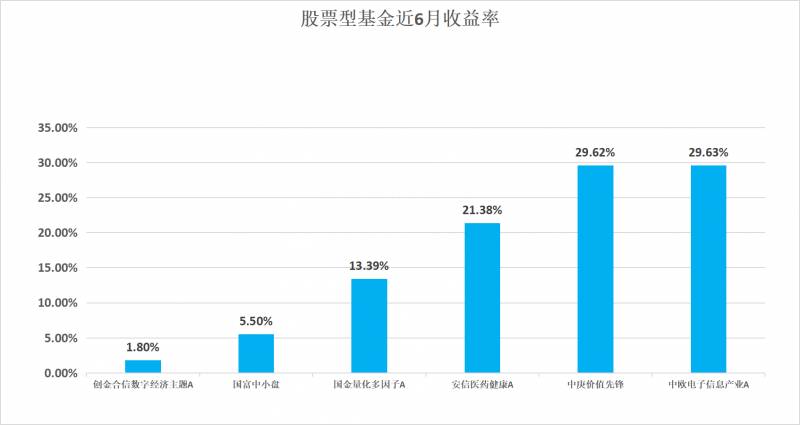

去年四季度,A股走出一波微涨行情;今年以来,A股也是震荡向上,记者测评6只股票型基金和6只偏股混合型基金的收益率数据发现,这12只基金近6个月收益全部为正,说明基本跟上了行情节奏,带着投资者了A股的上涨红利。

但仔细对比同类基金,不难发现它们之间的收益率分化较大。

以股票型基金为例,中欧电子信息产业A基金近6个月收益率*高,为29.63%;中庚价值先锋基金、安信医药健康A基金近6个月收益率也高于20%,分别为29.62%、21.38%;而创金合信数字经济主题A基金近6个月收益率仅为1.80%,与中欧电子信息产业A基金相差27.83个百分点。

也就是说,拿100元买中欧电子信息产业A基金,相比于买创金合信数字经济主题A基金,可以多赚27.83元。

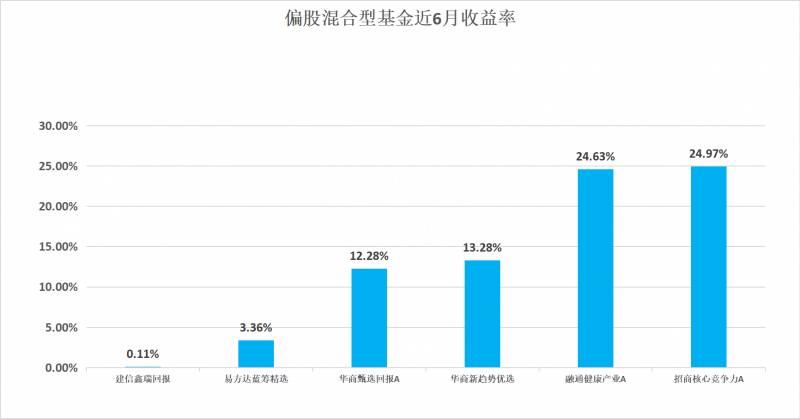

偏股混合型基金方面,招商核心竞争力A基金、融通健康产业A基金近6个月收益率站上20%关口,分别为24.97%、24.63%;而建信鑫瑞回报基金近6个月收益率仅为0.11%,与收益率*高的招商核心竞争力A基金相差24.86个百分点。

同样是拿出100元钱投资,买招商核心竞争力A基金,要比买建信鑫瑞回报基金多赚24.86元。

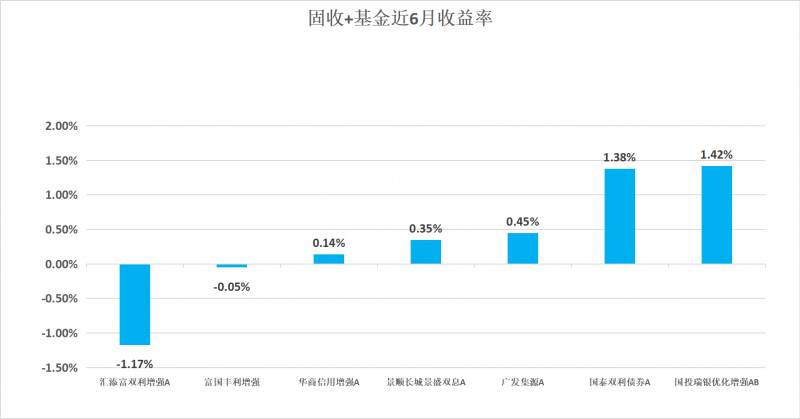

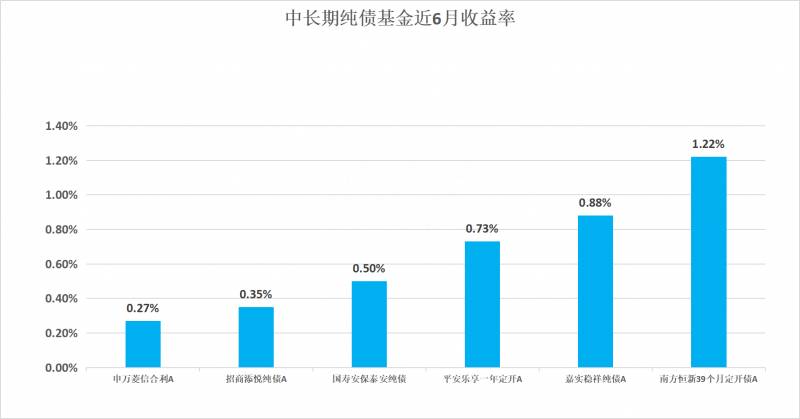

被投资者寄予了“稳定”预期的固收+基金和中长期纯债基金,收益率如何呢?数据显示,国投瑞银优化增强AB基金、南方恒新39个月定开债A基金在上述两类基金中收益率*高,分别为1.42%和1.22%。

有意思的是,在前述股票型基金、偏股混合型基金收益全部为正的情况下,反而有2只风险等级相对较小的固收+基金出现了收益率负增长,汇添富双利增强A、富国丰利增强两只基金区间收益率分别为-1.17%、-0.05%。

测评点②

安全驾驶老司机

控制回撤哪家强?

测评结果: 南方恒新39个月定开债A、 平安乐享一年定开A、 国金量化多因子A、 建信鑫瑞回报、 投瑞银优化增强AB

过去一段时间,股市、债市都经历了不同程度的震荡,不少基民账户里的数字也随着市场的波动上下起伏。所以,选择基金时,不仅得考察收益,也要看它的风险控制能力,即回撤管理的能力。为此,我们将“最大回撤”作为一个测评指标。

“最大回撤”,顾名思义,就是指在一段时间内,基金净值*高点到最低点之间的波动幅度。回撤数据越小,说明这只基金能及时应对市场变化,风险把控能力越强。

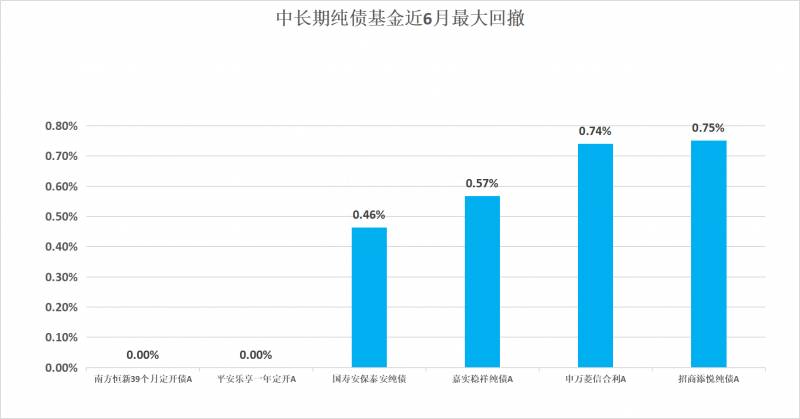

记者发现,在6只长期纯债基金中,有2只近6个月最大回撤为0,分别是南方恒新39个月定开债A基金、平安乐享一年定开A基金。这也意味着,这2只基金净值没有出现过下跌,一直处于平台期或增长期,风险控制能力较强。

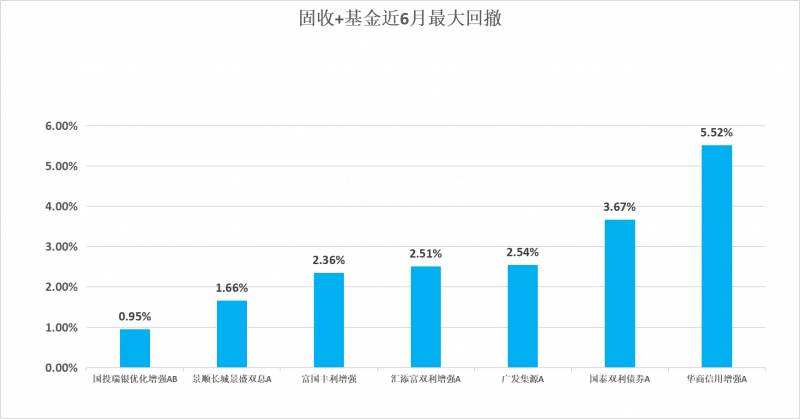

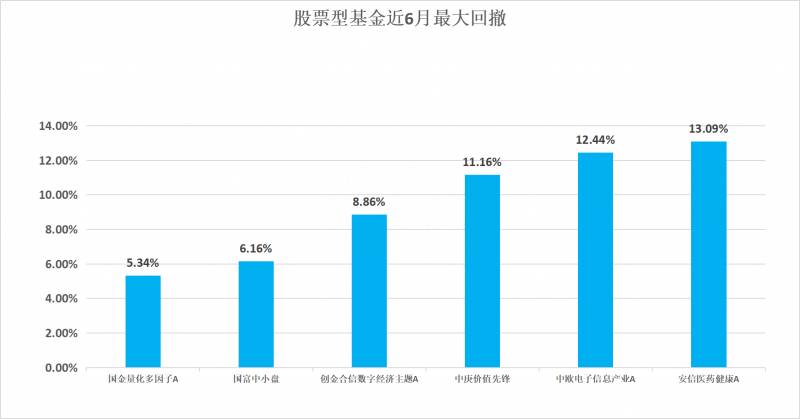

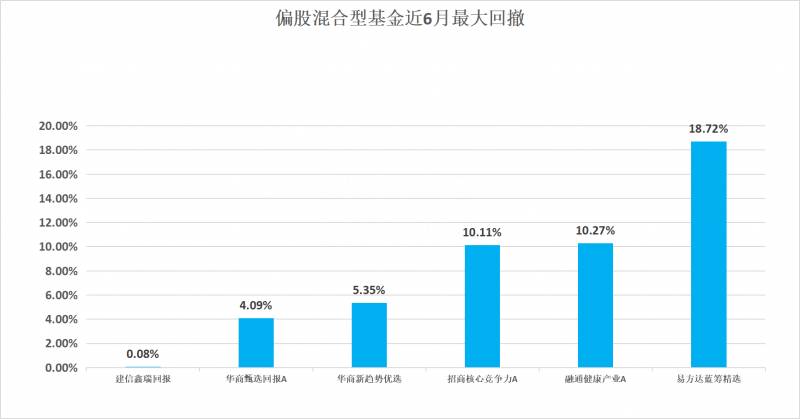

此外,国金量化多因子A、建信鑫瑞回报、国投瑞银优化增强AB分别是纳入测评的股票型基金、偏股混合型基金、固收+基金中回撤幅度最小的基金,最大回撤幅度分别为5.34%、0.08%、0.95%。

不过,需要值得注意的是,最大回撤并不能直接反映基金的赚钱能力。

记者发现,在6只偏股混合型基金中,建信鑫瑞回报基金的最大回撤数值最低,易方达蓝筹精选基金最大回撤幅度*高,但两只基金收益率排在6只偏股混合型基金的后两位,分别为0.11%和3.36%。

测评点③

货比三家

哪些基金“性价比”更高?

测评结果: 中欧电子信息产业A、 中庚价值先锋、 华商甄选回报A、 华商新趋势优选

咱们平时买东西,都讲求“货比三家”、关注性价比。看看自己的付出和回报是不是相匹配。性价比越高,东西越值。

买基金也是如此,基金“性价比”是风险收益比。具体如何衡量呢?夏普比率就是一个重要的观察工具。

夏普比率是收益与风险的比值,它的计算公式为“夏普比率= (年化收益率 - 无风险利率) / 组合年化波动率”。数值越高,代表投资组合每承受一单位总风险,产生的超额回报越高。

举个例子,A和B两只基金,A基金历史年化回报15%,夏普比率0.8,B基金历史年化回报10%,夏普比率1.2。看年化回报率,A基金更出色;但实际上,A基金收益高,相应的风险也大。

换句话说,B获取超额收益的能力比A强,B的“性价比”其实比A高。

记者统计6只股票型基金夏普比率发现,中欧电子信息产业A基金夏普比率为0.4130,位列靠前;中庚价值先锋基金的夏普比率为0.3994,位列第二;偏股混合型基金中,华商甄选回报A、华商新趋势优选夏普比率较高,分别为0.3733和0.3713,以上4只基金都属于“性价比”较高的基金。

在纳入测评的股票型和偏股混合型基金中,还有1只基金夏普比率为负,建信鑫瑞回报基金夏普比率为-0.1559。业内人士分析:“夏普比率为负,意味着在一定时间周期,基金产品收益率低于市场无风险收益率。意味着每投一块,回报还不如一块钱。”此外,夏普比率较低的还有易方达蓝筹精选基金、创金合信数字经济主题A基金,分别为0.0507和0.0978,显示“性价比”较低。

测评点④

风险厌恶

哪些基金能带来“稳稳的幸福”?

测评结果: 国投瑞银优化增强AB、 国泰双利债券A、 嘉实稳祥纯债A、 国寿安保泰安纯债

对于“风险厌恶”的投资者,固收+基金、中长期债券基金是不错的选择。从去年四季度基金规模的数据来看,更多投资者追求确定性,不少资金涌入固收+基金、中长期债券基金。

近半年过去了,这些基金是否为投资者带来了“稳稳的幸福”呢?从评价基金时,我们可以利用卡玛比率发现性价比较高的“固收+”基金、债券基金。

卡玛比率是夏普比率的“兄弟”,它的计算公式为“卡玛比率 = 区间超额收益/区间最大回撤”。卡玛比率越高,说明这只基金在承受单位损失时所获得的回报也越高。

举个例子,如果A基金的年化收益为50%,最大回撤为25%,那么它的卡玛比率就是2。这也就意味着,投资者在A基金承受每单位回撤时能获得2%的收益率。

在纳入测评的“固收+”中,国投瑞银优化增强AB基金、国泰双利债券A基金卡玛比率较高,且这两只基金收益率分别位列一、二位。

其中,国投瑞银优化增强AB基金卡玛比率为4.7013;它也是7只“固收+”产品中收益率*高的基金,收益率为1.42%;且它最大回撤幅度最小,仅为0.95%。国泰双利债券A基金卡玛比率位列参与测评的“固收+”基金第二位,为1.6654;该基金收益率在参与测评的7只“固收+”产品中也排名第二,为1.38%。

中长期纯债基金中,卡玛比率分列一、二位的是嘉实稳祥纯债A、国寿安保泰安纯债,分别为3.3617和2.*63,也显示其“性价比”较高。

>>>>>>>>>

【测评结论】

通过测评,我们在上述25只去年四季度的热门基金中,进一步在每类中筛选出2只近6个月综合表现较好的基金。它们分别是中欧电子信息产业A、中庚价值先锋、招商核心竞争力A、华商新趋势优选、国投瑞银优化增强AB、国泰双利债券A、南方恒新39个月定开债A、嘉实稳祥纯债A。

从综合测评来看,中欧电子信息产业A、国投瑞银优化增强AB综合实力较强。其中,国投瑞银优化增强AB在收益率、最大回撤、卡玛比率三方面展示出了相比同类基金较强的实力;中欧电子信息产业A在纳入测评的同类基金中,收益率和夏普比率均较为出色。招商核心竞争力A、南方恒新39个月定开债A则在各自同类中展现出较好的赚钱能力。中庚价值先锋、华商甄选回报A等夏普比率靠前,国泰双利债券A、嘉实稳祥纯债A等卡玛比率较高,且这些基金近6个月收益不俗,展现出较好的“性价比”。

需要提醒的是,本次测评仅截取了近6个月数据,投资者在选择基金时还要重点观察中长期数据,如1年、3年、5年业绩等。专业人士提醒:“短期业绩好可能只是运气,如果一只基金能穿越牛熊,每年的业绩单独拎出来都跑赢市场,这才是投资实力的体现。”

此外,筛选基金是一个复杂的过程,需要综合诸多指标,本次测评选用的基金业绩、最大回撤、夏普比率、卡玛比率仅为部分指标。业内人士提醒,投资者在选择基金时还要根据自己的风险偏好具体分析,在上述指标外还要关注基金规模、机构投资者比例、基金经理从业经验、基金经理投资风格等因素。

最后,本次测评仅选择了25只热门基金,在拥有过万只基金的公募市场中仅是冰山一角。今后,我们还将为南方 + 读者推出更多基金测评,敬请关注。

【测评说明】

数据来源: WIND、同花顺iFind、天天基金

数据截取区间:

1.近6月收益率:截至2023年3月20日

2.最大回撤、夏普比率、卡玛比率:2022年10月1日至2023年3月20日

【温馨提示】

市场有风险,投资需谨慎。本文不作为投资建议。

【开栏语】

当前,金融产品和服务模式日新月异。为了进一步营造理性公平的金融消费环境,提振金融消费信心,南方日报、南方+客户端将在“金融C计划”增设“金选榜”子栏目。即日起,我们将发布一系列金融产品和服务测评榜单,为金融消费者选择优质产品和服务提供客观真实的参考依据。敬请垂注。

【测评组成员】唐柳雯 张艳 黎华联 周美霖 唐子湉 实习生 姚欣迪

【制图】唐柳雯 实习生 姚欣迪

【海报】郜曈

【策划】陈颖 唐柳雯

【作者】 唐柳雯;郜曈;陈颖;张艳;黎华联;周美霖;唐子湉

南方基金权益类基金大比拼:吴剑毅靠前、郑诗韵垫底

作者|李慧君 编辑|过江鲫 数据来源|iFinD

2022年结束,这一年南方基金非货基规模缩减837.45亿元,而通过扩张货基规模,南方基金维持在同业第5的排名。

根据同花顺iFinD数据,截至2022年底,南方基金旗下混合型+股票型基金(包括同一基金不同组合)拥有完整收益的产品数量共322只;

其中正收益的仅8只,去除偏债类混合、指数基金后,主动权益类正收益基金仅1只南方港股创新视野一年持有混合A,2022年区间收益为0.44%。

权益类排名

我们知道市场上有众多种基金经理的评选,也有很多专门评测基金经理各种能力的努力。但我们认为长期收益率是检验基金管理人投资能力最直观、简明标准;我们还认为好基金经理不单只是某一只基金表现亮眼,而是在管的所有基金都能处于行业中上游水平。

基于以上评判准则,我们选定了“总年化收益(得分)”指标,即计算每一只基金的年化收益率并归于相应的基金经理旗下,各基金经理将旗下所有基金年化收益率相加得到。指标越高,表明基金经理人投资能力越强,反之越弱;同时我们平均了基金经理管理旗下多只基金产品的“单位收益%”,以便更全面地判断基金经理的管理水平。

用上述方法我们对南方43名权益基金经理和他们所管理的股票型、混合型基金(剔除2022年新成立基金,数据日期截至2023年1月8日)进行了比较研究。

下图是南方基金权益经理收益具体排名:

长期表现好的前20%基金经理

南方基金总年化收益得分前20%的基金经理,得分区间分布为25.26%—77.56%,其中表现较好三位基金经理是吴剑毅、王博、林乐峰。

单位收益在前20%的基金经理,得分为6.66%—22.71%。其中表现较好的三位是王博16.34%、张磊14.44%、钟贇12.36%,这三人的共同点在于管理基金数量较少;且多为长周期产品,无近两年新成立基金。

吴剑毅、林乐峰管理基金数量更多,单位收益得分分别为5.54%、3.99%。

吴剑毅,清华大学金融学硕士,2009年加入南方基金,2014年起任基金经理。

吴剑毅在管的14只产品中,成立时间均在2年以上,半数为7年以上的长周期产品,长期表现较为稳定,年化收益均为正,区间在1.35%—11.84%。

但从资产配置上来看,他管理的产品以投资债券为主,占比70.90%;股票持仓比起权益类基金相对较少,占比27.30%。

王博,清华大学工学硕士,2015年加入南方基金,任权益研究部行业研究员,现任TMT研究组组长。

从表现来看,王博管理的南方科技创新混合A/C组合均有不俗的表现,成立以来年化收益率分别为27.24%、26.24%。但根据同花顺iFinD数据,在王博之前,管理该产品的基金经理为茅炜,他在管期间实现了44.78%的年化收益。

另一产品科创板基此前也由茅炜管理,在职期间年化收益率11.21%;可见王博当前成绩与前任的高光表现是分不开的。

林乐峰,北京大学理学硕士,2008年加入南方基金研究部,历任研究员、高级研究员,负责钢铁、机械制造、中小市值的行业研究,2016年起任基金经理。

林乐峰同吴剑毅一样,管理产品多为混合型基金,但持仓以债券为主,股票占比较少。截至2022年四季度,林乐峰债券持仓占比60.92%、股票占比33.48%。

其中,年化收益*高(11.55%)/最低(-9.03%)的南方转型增长灵活配置混合A/C,股票持仓占比在九成左右,其余以债券投资为主。

长期表现差的前20%基金经理

南方基金表现后20%的基金经理年化总收益率区间分布从-30.04%至-94.93%,其中最差的三位基金经理是龚涛、崔蕾、郑诗韵。

单位收益后20%的基金经理得分从从-3.12%至-12.87%。最差的三名分别为郑诗韵-12.87%、王峥娇-11.35%、黄亮-10.18%。

在总年化收益最差的三名基金经理中,也能够发行包含的共同点,在于管理产品中,不少都是近两年新成立基金。

龚涛于2019年5月加入南方基金指数投资部,他在管的14只基金也均为指数型基金,主要投资领域为电力设备行业。

不过由于近两年市场行情波动大,指数基金是以又是以特定指数(沪深300指数、纳斯达克100指数等)为投资对象的基金产品,新成立产品在大环境遇冷时普遍表现不佳。

龚涛近两年新接管产品共8只,其中6只均为负收益,拉低单位收益仅为-6.78%。

崔蕾,康奈尔大学金融工程硕士,同样为南方基金指数投资部研究员。她的在管产品数量多达20只。

其中,负收益产品主要由新成立基金构成。而成立六年以上的1000ETF,机构派发现崔蕾任职期间创造了正收益,而成立以来-0.82%的年化收益也与前任经理周豪-36.49%的任职回报有关。

郑诗韵,麻省理工学院经济学硕士,2015年7月加入南方基金,任权益研究部行业研究员,现任消费研究组组长。

与前述两位指数基金经理不同,她是南方基金权益类经理,且主要集中研究消费类领域。虽然郑诗韵在管产品均是近两年新成立基金,受大盘影响较多,但数量相对较少,4只基金年化收益率均在-10%以下,单位收益仅-12.87%,在43名经理中垫底。

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

以上就是南方哪只基金好?南方基金权益类基金大比拼的详细内容,希望通过阅读小编的文章之后能够有所收获!更多请关注壹榜财经其它相关文章!