贷款利率4.655有必要转换吗?房贷利率6.2%可转3.7%可省几十万?这里又暗藏何种玄机?

金融帮消息:最近,各大社交平台关于转贷的广告越来越多。对于5-6%房贷利率人来说,可以「转」成4字头甚至是3字头,乍一听是不是很有吸引力?说不心动绝对是假的。谁都希望自己的房贷利率能够低一点,再低一点。毕竟房贷的期限最少10年最长也要30年。每个月少一点,到最后也会是一笔天文数字。

没有对比就没有伤害

今年8月份,央行公布最新一期LPR,1年期LPR为3.65%,5年期LPR由4.45%下降至4.3%。1年期下调5个基点,5年期下调15个基点,比预期还多了5个基点,超出预期。随后多家银行开始执行首套房最低4.25%的房贷利率,创下历史新低。对比以往6%以上的高利率,不少网友自嘲“大冤种”、被割韭菜。

根据上图为例,贷款100万,按揭30年,4.25%利率照比6.25%,总本息减少60万元,月还款减少1666.67元。如贷款200万。月还款额减少1666.67*2=3333.34元,总本息减少120万元。

在此巨大差异的背景下,特别是高位站岗的购房者,纷纷寻找能降低利率的办法,同时也被降低利率转贷的广告所吸引。

“转贷”葫芦里卖的是什么药?

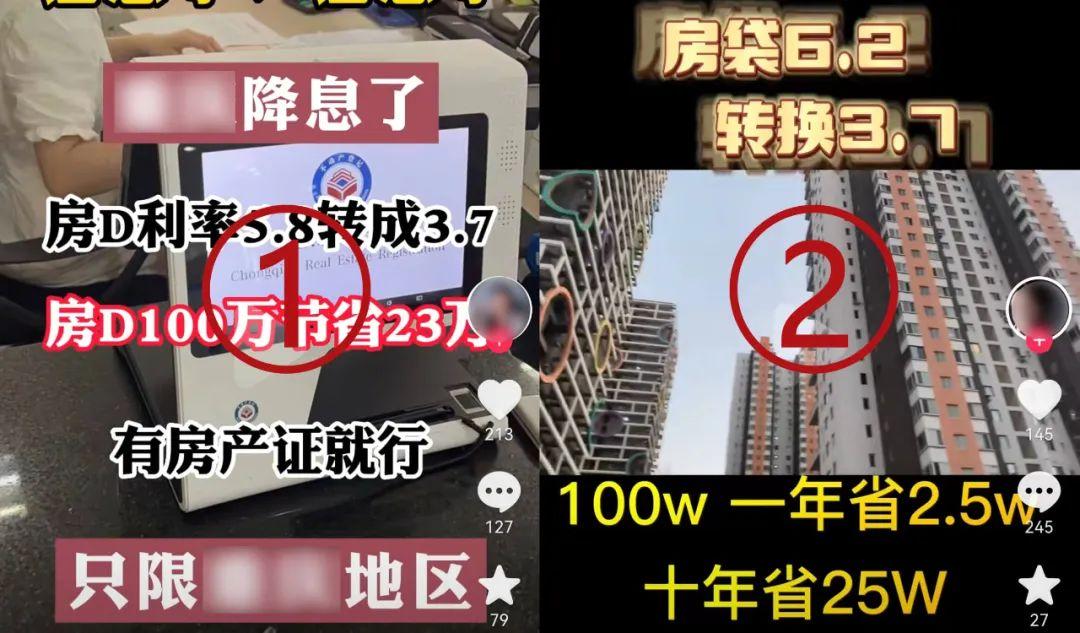

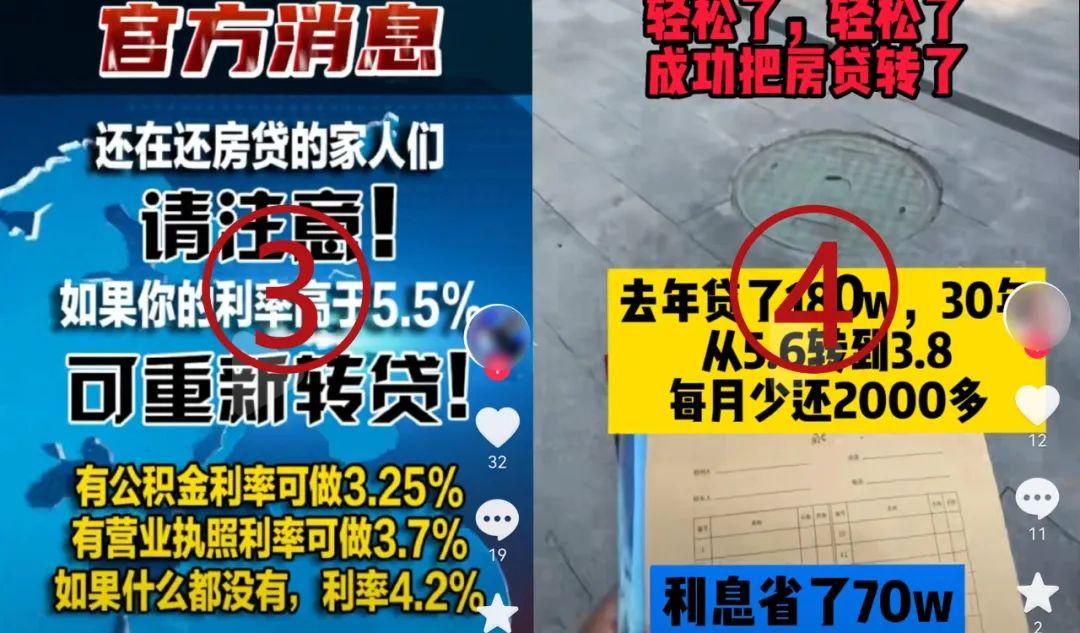

近期,很多粉丝通过后台留言咨询个人住房贷款“转贷降息”的事情。出于职业的敏感性,我们查看目前个人住房贷款的相关政策,又做了一番调查。因此「金融帮」注意到,在各大社交平台出现很多转贷的广告,以“降息成功”,“房贷利率5.8、6.2转3.8”,“100万节省23万”,“每月少还2000多”,“有房产就行”等广告词层次不穷。而醒目的标题更是直戳购房者最弱软的心弦,直指购房者的钱袋子,着实诱人!

首先,购房者绝大多数对政策的了解是不够清晰。当大家看到各种吸引眼球的广告信息时,潜意识里都以为是利率降了,可以向银行从新申请新利率的还款方案,然而并不是这样。

根据目前相关规定,凡是“首房首贷”,后面缴存了公积金,达到符合的条件后,就可以把商业个人住房贷款申请转成公积金贷款(商转公),公积金贷款的利率3.35%左右。除了上面有条件“商转公”之外,利率直接由6.2%转到3.8%,目前没有这项政策出台,

经过「金融帮」调查发现,所谓的“房贷利率5、6开头转成3开头”,实际上是一种打擦边球的作法,偷换概念转成经营贷。结清房贷后办理解押,然后再到银行重新抵押申请经营性贷款。由于相关的政策支持经营贷利率较低,这一来一去就起到了降低房贷利率的目的。细算算利率确实能降低很多,算下来也确实能省很多很多钱。

通过各银行梳理,经营贷普联利率4%以下,还款方式照比房贷更多样化更灵活,资金使用率更高。以“先息后本”“随借随还”“一次性还本付息”“按期付息还本”等为代表。总而言就是提前还掉按揭,再转成利率低于4%的经营贷。这么低的利率,这么灵活的还款方式,所以深受大家的关注。

针对上述情况是否可操作?有无风险问题?

首先要搞清楚经营贷的必备条件:一、房子得有房产证(购房合同不行);二、房本是在未抵押、未执行查封的状态(可进行自由交易);三、自己或者直系亲属名下要有企业或者个体工商户;四、征信要良好,有的银行对负债率也有要求。

根据上面所说的情况,大家应该明白不够条件的照样不能转。如果你刚好够条件,那么在理论上是可行的。如果你侥幸办理成功,并不是万事大吉,虽然省钱了,利息变低了,但同样也会面临诸多不利因素。主要表现有:法律风险,抽贷、断贷风险,后期利率上浮等风险。

「金融帮」提醒大家:不够条件的千万别硬往上凑,费时费事费钱担风险。够条件的也要三思而后行,虽然能省钱,能省很多钱,但是要承担的风险不比硬凑的风险小多少。两者无论是哪种,一旦出现风险问题都足够喝一壶,绝非危言耸听。

一、法律风险

为止「金融帮」咨询了银行专业人士:经营用途贷款、个人信用贷、个人消费贷、信用卡等资金流入房地产,是明文规定的禁止行为也是违规行为。通过这种方式“转贷”,已经构成变相将信贷资金流入房地产。目前银行对于资金的流向重点关注重点审查,尤其对刚解压的房产,贷前会很仔细的审查其资金来源,贷后也会审查其资金流向。

去年3月,人民银行、银保监会和住建部三部门曾联合印发《关于防止经营用途贷款违规流入房地产领域的通知》,督促银行业金融机构进一步强化审慎合规经营,严防经营用途贷款违规流入房地产领域。

同时对于硬凑条件的这一类,法律风险系数会更高,因为你要注册新的执照,这里面涉及到税务、记账、对公流水、工商检查等,这些都有可能出现问题。而一旦发现有虚假经营或者其他问题,不仅仅是面临提前收回贷款那么简单,更有可能涉及到骗贷的刑事责任。

二、抽贷、断贷风险

抽贷:硬凑条件这一类就不多说了,银行发现相关问题,肯定会要立即收回贷款,让你提前还贷。同时如银行审查到你的信贷资金流入房地产,也会立即收回贷款。这就是抽贷的风险。

断贷 :「金融帮」通过各银行梳理,经营贷实际授信较多10年。而授信期限不是贷款期限,大部分都需要每2-3年就要续贷一次,甚至有每年续贷一次。续贷一次就意味着还一次本息并且查询一次征信,如果这期间你的征信出现问题或者无法拿出资金来过桥,就有断贷的风险。

友情提示:如果你因为上述问题被抽贷、断贷了,如果银行收不回贷款会有什么后果?看看市面上那么多法拍房就明白了。在一个,不要想着银行能睁只眼闭只眼,近年来银行等金融机构因将个人贷、经营贷流入房地产市场被监管重罚的案例并不少见。

三、后期利率上浮等风险

个人住房贷款的利率自签订合同起,基本上不会有太大变化,很稳定。但抵押贷、经营贷的利率,有这随时上调的可能。同时如信贷资金被审查出来流入房地产市场,不仅仅会被银行提前收回结清所有的贷款,更有可能要求支付违约金并利息翻倍这点也是很大的风险之一。