一家三口保险怎么投保最合理?一家三口买保险一年多少钱

存女士和丈夫都是29岁,夫妻俩通过打拼,携手在省会城市买了房。

最近她同事确诊了白血病,正在四处筹款治疗,这使得她很焦虑,万一这事落到自己家怎么办?

于是迫切的想知道一家人买保险多少钱,希望能以防万一。

本文主要内容如下:

- 家庭情况分析

- 投保思路

- 方案设计

一、家庭情况分析

想要设计出合理的方案,家庭情况一定需要了解。想要直接看产品方案的朋友,也可以直接翻到第三部分的方案设计。

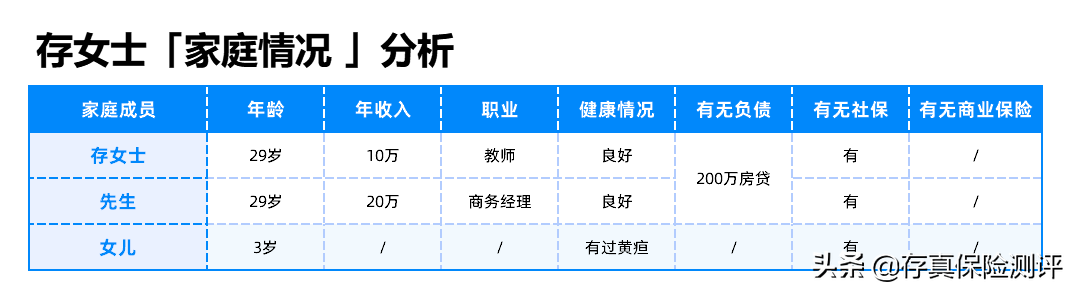

存女士的家庭情况如下:

- 存女士和先生:身体都挺健康,能选择的产品也很多,优先选择一些高性价比的产品。

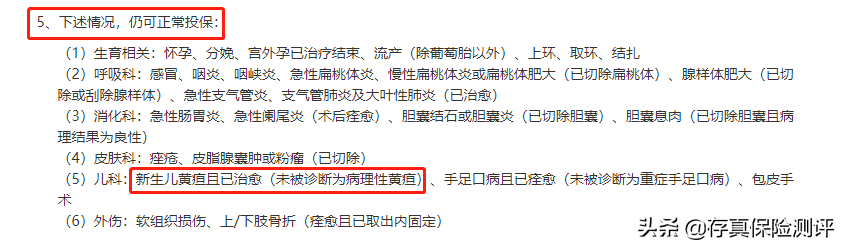

- 女儿:刚出生时有过生理性的黄疸,现在一切正常。

这里需要提醒下大家,买保险一定要仔细看健康告知,避免后期产生理赔纠纷。

存女士家每月要还大几千的房贷,平时还有各种生活的开销,不想在保险上支出太多,预算一万左右。

主要想解决大病风险,担心得了大病没钱治疗。同时存女士上下班开车比较多,而先生经常出差,对于意外方面也想有个保障。

如果你也有同样的情况,不妨关注我,让专业的保险老师为你量身定制一套方案

下面我们来看看,存女士家的保险配置要注意什么呢?

二、投保思路

一般来说,重疾险的保额标配是50万,如果预算有限,最少也需要买到30万保额,保额太低不能起到弥补收入的损失。

对于普通家庭,配置以下四个险种就足够了:

- 意外险:平时生活中的磕碰,可以直接用意外险进行报销,如果是意外身故或伤残,按照比例赔付保额。

- 百万医疗险:顾名思义保额有几百万,报销1万块以上的生病住院费用,花多少报多少。与重疾险互相补充,两个都要有。

- 重疾险:确诊重大疾病后,直接赔保额,用来弥补生大病不能工作,带来的收入损失。

- 定期寿险:万一不幸身故或全残就赔保额,这笔钱赔给家人,用来支付未来3~5年的房贷车贷等生活开支。

这里要注意一点,孩子不承担家庭责任,没有必要给孩子配置寿险。并且监管对于儿童身故保额赔付有限制,10周岁以下较多赔20万,18岁以下较多50万。

三、方案设计

这个方案给存女士夫妻俩配置了四大险种,孩子配置了意外险、百万医疗、重疾险。最终保费为10137,足够覆盖生活中大多数的风险。

接下来一起来看看配置的具体产品是什么:

- 大人配置险种

除了要养育女儿,夫妻两个人还要负担房贷,家庭责任很重。所以各个产品的保额一定要够用。

给夫妻俩配置的意外险是,100万保额的小蜜蜂2号超越版,意外医疗保额10万,0免赔。由于两个人有开车和出差的需求,所以意外保额一定不能少。

百万医疗配置的是e享护-医享无忧,能保障20年续保,即使身体情况发生变化,也不用担心无法续保,各项基本责任都齐全。

重疾险是达尔文6号,50万的保额保到70岁。50万保额足够应付大多数的疾病,这笔钱可以用来弥补收入损失。

配置的定期寿险是定海柱2号,100万的保额,能保证即使发生风险。也可以保障家人的日常生活,留爱不留债。

- 小孩配置险种

3岁的小朋友,身体抵抗力还比较差,又比较活泼好动,所以意外险、医疗险和重疾险都要配齐。

小朋友之前有过新生儿黄疸,不过已经恢复了,健康告知均不涉及,所以直接按照正常思路去配置就可以。

意外险给孩子配置的米宝保少儿意外险2022。因为儿童身故保额的限制,20万保额版本足够用了,平时猫抓狗咬、磕磕碰碰都能报销。

百万医疗险和大人相同,推荐e享护-医享无忧,生大病住院的费用基本都能报销。

重疾险则是推荐性价比非常高的大黄蜂7号,万一确诊少儿特定重疾,最高能赔到130万。为了控制预算这里选择的保障30年,有条件的朋友选择保障到终身也完全没问题。

最后总结

保险本身不会改变生活,但可以防止生活被风险改变。

有了孩子之后,像是既有了软肋又有了铠甲,为自己为家人织起一张保障的网。

守护这份温馨的美好,最后祝愿所有所有家庭都能幸福健康。

如果觉得今天的文章对你有用,可以点个关注,也欢迎分享给身边的亲朋好友。

我是存真保险测评,

一个在保险行业摸爬滚打6年的保险行家!

700万用户信赖,专注保险测评,科普社保、商保知识!

关注我,为你科普更多保险干货!